ビジョナル(4194):IPO上場情報

ビジョナルは、プロフェッショナル人材に特化した会員制転職プラットフォーム「ビズリーチ」などの運営を行っている企業です。

グループは同社と国内子会社5社、国内関連会社1社で構成。ビジョナルは持ち株会社。

- ビズリーチ

ハイクラスの即戦力人材と企業をつなぐ転職サイト。 - キャリトレ

キャリア形成に前向きな20代のための転職サイト。 - スタンバイ

求人検索エンジン。 - HRMOS(ハーモス)

人財活用プラットフォーム。採用から入社後の活躍まで、様々なデータを連携。

ビズリーチは、ビジネスプロフェッショナル、国内外の優良・成長企業、各業界に精通したヘッドハンターの三者を、効率的にマッチングするプロフェッショナル人材(管理職・専門職等)に特化した会員制転職プラットフォームです。

(Webサイトより)

採用活動に取り組んでいる企業とヘッドハンターに人材データベースを開放することによって、日本のプロフェッショナル人材の転職市場を可視化。ダイレクトリクルーティングという言葉も同社が創り出しています。

企業は求職者へ直接アプローチすることで、優秀な人材をより速く、より安い採用コストで採用できるようになり、求職者も今まで知り得なかった企業からアプローチを受けることで、キャリアの選択肢と可能性を広げられるように。

2021年7月期で、ビズリーチの導入企業数は15,500社以上、スカウト可能会員数は123万人となっています。

こちらのページでは簡易に事業を紹介しているんですが、目論見書に盛りだくさん書かれていますので、事業内容に興味がある方は、Webサイトや目論見書をご覧ください。

ビジョナルのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ビジョナルの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ビジョナルの上場日

ビジョナルのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2021/4/6 (火) ~ 4/9 (金) |

||

|---|---|---|---|

| 仮条件 | 4,500円~5,000円 (抽選資金:45万円 ~ 50万円) | ||

| 当選口数 | 136,433口 | ||

| 発行済株式数 | 35,591,100株 | オファリングレシオ | 38.3% |

| 公募株数 | 2,127,700株 | 売出株数 | 11,248,700株 |

| 吸収金額 | 682.1億円 | O.A分 | 266,900株 |

| 仮条件決定日 | 4/6 (火) | 公開価格決定日 | 4/12 (月) |

| 購入期間 | 4/13 (火) ~ 4/16 (金) | ||

| 備考 |

【4.6追記】公募は、国内22,500株、海外2,105,200株(海外販売の割合 98.9%)。売出は、国内1,274,400株、海外9,974,300株(海外販売の割合 88.7%)。 |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ビジョナルの公開価格と初値

| 仮条件 | 4,500円~5,000円 | ||

|---|---|---|---|

| 公開価格 | 5,000円 | 初値 | 7,150円 |

| 騰落率 | 43.00% | 倍率 | 1.43倍 |

| 初値売り損益 | 215,000円(7,150円 - 5,000円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

ビジョナルの初値予想と予想利益

ビジョナルの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

4,500円 ~ 5,000円

※抽選資金:45万円 ~ 50万円

上限は14.8%上ブレ↑ |

|---|---|

| 初値予想 |

5,100円 ~ 6,000円※4/6 修正

(1.0倍~1.2倍) |

| 予想利益 | 1万円~10万円 |

想定価格と初値予想

| 想定価格 | 4,355円あたり ※抽選資金:43.55万円あたり |

|---|---|

| 初値予想 | 4,450円 ~ 5,230円 (1.0倍~1.2倍) |

| 予想利益 | 9,500円~8.75万円 |

初値予想アンケート

ビジョナル(4194)の初値予想アンケートに、ご協力をお願いします。

公開価格(5,000円)を基準価格に修正しています。

有効回答:594票 投票期限:2021/4/21 (水) 23:59までビジョナルの主幹事と幹事証券

ビジョナルのIPOを取り扱っている証券会社です。

ビジョナルの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 野村證券 |

62.55% | 978,200株 | 978口 |

| 主幹事 三菱UFJモルガン・スタンレー証券 |

28.90% | 452,000株 | 452口 |

| SMBC日興証券 | 1.82% | 28,500株 | 28口 |

| みずほ証券 | 1.82% | 28,500株 | 28口 |

| 大和証券 | 1.82% | 28,500株 | 28口 |

| 楽天証券 | 1.37% | 21,400株 | 214口 |

| SBI証券 | 1.37% | 21,400株 | 128口 |

| マネックス証券 | 0.34% | 5,300株 | 53口 |

大和コネクト証券のネット抽選分は、2口あたりが想定されます。(大和証券の約1%)

上記の割当数は国内分のみ(1,563,800株)の割当数となります。

楽天証券の抽選倍率は、140倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

ビジョナルの決算情報

単独 財務情報 (単位/百万円)

| 決算期 | 2020年7月 |

|---|---|

| 売上高 | 1,385 |

| 経常利益 | 27 |

| 当期利益 | 12 |

| 純資産 | 10,234 |

| 配当金※ | ― |

| EPS※ | 0.45 |

| BPS※ | 229.71 |

| 前期比(売上高) | ― |

連結 財務情報 (単位/百万円)

| 決算期 | 2020年7月 |

|---|---|

| 売上高 | 25,879 |

| 経常利益 | 2,254 |

| 当期利益 | 4,658 |

| 純資産 | 9,205 |

| EPS※ | 163.08 |

| BPS※ | 185.42 |

| 前期比(売上高) | ― |

ビジョナルはビズリーチの完全親会社として2020年2月3日に設立。

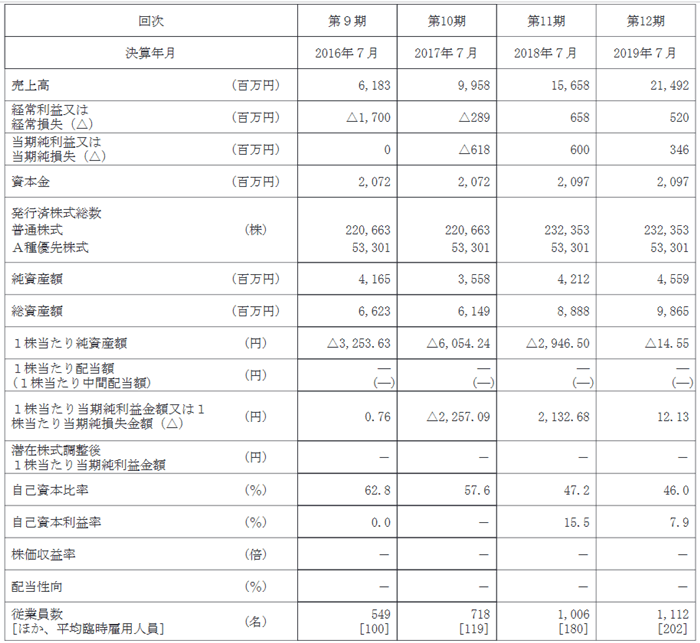

参考として、ビズリーチの主要な経営指標です。

上位株主とロックアップ期間

ビジョナルの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 南 壮一郎 代表取締役社長 |

16,864,400株

42.47%

|

640,000株 | 180日 |

| ジャフコ・スーパーV3共有投資事業有限責任組合 VC |

4,680,000株

11.78%

|

4,680,000株 | |

| 島田 亨 取締役 |

2,300,000株

5.79%

|

1,600,000株 | 180日 |

| YJ2号投資事業組合 VC |

1,721,400株

4.33%

|

- | 360日 |

| 竹内 真 取締役 |

1,719,800株

4.33%

|

320,000株 | 180日 |

| Japan Entrepreneur Collaboration Limited |

1,561,300株

3.93%

|

- | 180日 |

| 永田 信 取締役 |

714,800株

1.80%

|

90,000株 | 180日 |

| 多田 洋祐 取締役 |

580,000株

1.46%

|

50,000株 | 180日 |

| ジャパン・コインベスト投資事業有限責任組合 VC |

546,500株

1.38%

|

546,500株 | |

| 村田 聡 取締役 |

504,700株

1.27%

|

50,000株 | 180日 |

ジャフコとジャパン・コインベストは売出で全株放出。

直近の類似IPOの上場結果

ビジョナルと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2021/04/15 サイバートラスト

… 初値売り損益:524,000円

騰落率:315.66%、倍率:4.16倍 - 2021/03/30 スパイダープラス

… 初値売り損益:56,200円

騰落率:48.45%、倍率:1.48倍 - 2021/03/30 Appier GP

… 初値売り損益:43,000円

騰落率:26.88%、倍率:1.27倍 - 2021/03/25 ジーネクスト

… 初値売り損益:162,100円

騰落率:131.79%、倍率:2.32倍 - 2021/03/24 Sharing Innovations

… 初値売り損益:180,000円

騰落率:63.16%、倍率:1.63倍

ビジョナルのIPO分析

ビジョナルは子会社に、ハイクラスの転職サイトサービスを運営している「ビズリーチ」があります!

(ビジョナルはビズリーチの完全親会社として2020年2月3日に設立)

ビズリーチ事業は売上高の80.9%を占めています。(2020年7月期)

以前から上場の噂がありましたが、いよいよ登場。

時価総額は想定価格で計算しても1,549億円と、マザーズにしては超大型のIPOになります。

転職サービスは多いですが、同社はハイクラス層に特化しているのが特徴。

特に外資系の企業に務める方はステップアップで転職が多いように思います。また、ベンチャー企業からスカウトが来るのも楽しいのかも。

ビズリーチ事業は好調に推移。

ビズリーチは直接採用企業、ヘッドハンター、求職者の三者にサービス提供をしているため、一般的な人材紹介業のビジネスモデルと同様の直接採用企業からの課金売上だけでなく、ヘッドハンター(人材紹介会社)および求職者からの課金売上もあります。

ビズリーチはカブスルには全く縁のないサービスですが、起業家さんたちなどレベルが高い方などの間では話題となっています。

知名度が高く事業は好調。投資家の注目度も高そうです。

IPOの内容的には調達金額が大きく、価格に割高感もあり初値が高くなりづらいです。

あと個人的によくわからないんですが、公募&売出の海外販売比率が90.3%と非常に高いです。

日本の転職サービス会社の株が海外で人気あるんでしょうか。多角的に経営されるようですが。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

知名度など高い企業ですが、IPOの内容と想定価格などを考慮し、普段より一層低い初値予想にしています。(C評価に近い)

- 市場で注目されている「HR Tech」事業。

- 業績は安定的。(決算情報)

- ハイクラス層に特化した転職サービスで競合他社がでづらい。

- 知名度が高い。

- ベンチャーキャピタルが上位株主に見受けられるが、売出で全株放出または期間ロックアップで上場時の売出し圧力は低い。

- 主要サービスは、売上高の80.9%を占めるビズリーチ事業。

- オファリングレシオが38.3%と高い。(オファリングレシオによる実績)

- 市場からの吸収金額が682.1億円と非常に大きい。(吸収金額による実績)

- 同日に3社が上場。

- HRMOS事業はサブスクリプション型のサービス提供で、利用企業の拡大重視。

- 売出の海外販売比率が90.3%と非常に高い。(4/6修正)

- 東証一部ではなく、個人投資家が多いマザーズ市場を選択。

- 株価が高い値嵩株。損益が上下に大きく振れやすい。利ザヤ狙いの投資家に人気あり。ただし、PERも高い。

- 株式市場が高値圏にあり、やや警戒感あり。(調整あるかも)

4.6追記。仮条件が想定発行価格(4,355円)より14.8%の上振れ決定(4,500円 ~ 5,000円)したので、初値予想を5,100円 ~ 6,000円に修正しました。予想利益は1万円~10万円です。

目論見書の想定仮条件は4,355円。初値予想は4,450円 ~ 5,230円 としました。

予想利益は9,500円~8.75万円です。

市況次第では公募割れもありそうなんですが、カブスルは幹事証券にてIPOに参加します。

ワンポイント

主幹事証券は大手の野村證券。

主幹事はIPOの一連の流れを取りしきる立場にあり、IPOの当選数(割当数)も主幹事が一番多いです。

また、野村證券はIPOの抽選時に抽選資金が必要ありません。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用している証券会社です。

1人1票の平等抽選で、資金力に左右されない当選が期待できるマネックス証券やSMBC日興証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの3社だけでIPOに59回当選しています。(全当選数の65.6%)

余裕があれば、幹事数が増えてきた楽天証券も、おすすめです。