アールプランナー(2983):IPO上場情報

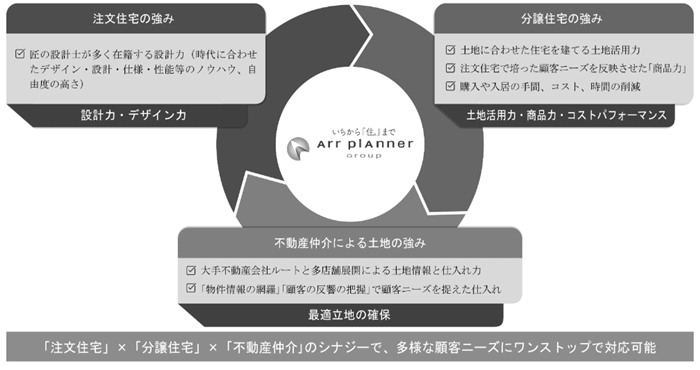

アールプランナーは、注文住宅の請負などの戸建住宅事業と分譲住宅販売などの不動産事業を行っている企業です。

愛知県を中心として21拠点構えており、初めて住宅を購入する人を主要顧客層として、住宅・不動産に関わるサービスをワンストップで提供しています。 (2020年11月末時点)

グループは同社と連結子会社1社で構成。

設立は2003年10月。

従業員数は2020年11月末で240名、平均年齢は32.6歳、平均勤続年数は3.0年、平均年間給与は513.6万円。

2020年4月22日に上場予定でしたが、コロナショックにより延期となっていました。

アールプランナーのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、アールプランナーの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

アールプランナーの上場日

アールプランナーのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2021/1/25 (月) ~ 1/29 (金) |

||

|---|---|---|---|

| 仮条件 | 2,090円~2,210円 (抽選資金:20.9万円 ~ 22.1万円) | ||

| 当選口数 | 4,600口 | ||

| 発行済株式数 | 1,270,000株 | オファリングレシオ | 36.2% |

| 公募株数 | 270,000株 | 売出株数 | 130,000株 |

| 吸収金額 | 10.1億円 | O.A分 | 60,000株 |

| 仮条件決定日 | 1/21 (木) | 公開価格決定日 | 2/1 (月) |

| 購入期間 | 2/2 (火) ~ 2/5 (金) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

アールプランナーの公開価格と初値

| 仮条件 | 2,090円~2,210円 | ||

|---|---|---|---|

| 公開価格 | 2,210円 | 初値 | 5,000円 |

| 騰落率 | 126.24% | 倍率 | 2.26倍 |

| 初値売り損益 | 279,000円(5,000円 - 2,210円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

アールプランナーの初値予想と予想利益

アールプランナーの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

2,090円 ~ 2,210円

※抽選資金:20.9万円 ~ 22.1万円

上限は5.7%上ブレ↑ |

|---|---|

| 初値予想 |

2,440円 ~ 2,880円※1/21 修正

(1.1倍~1.3倍) |

| 予想利益 | 2.3万円~6.7万円 |

想定価格と初値予想

| 想定価格 | 2,090円あたり ※抽選資金:20.9万円あたり |

|---|---|

| 初値予想 | 2,290円 ~ 2,700円 (1.1倍~1.3倍) |

| 予想利益 | 2万円~6.1万円 |

初値予想アンケート

アールプランナー(2983)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,210円)を基準価格に修正しています。

有効回答:536票 投票期限:2021/2/9 (火) 23:59までアールプランナーの主幹事と幹事証券

アールプランナーのIPOを取り扱っている証券会社です。

アールプランナーの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 野村證券 |

92.17% | 424,000株 | 424口 |

| SBI証券 | 2.61% | 12,000株 | 72口 |

| みずほ証券 | 2.61% | 12,000株 | 12口 |

| 三菱UFJモルガン・スタンレー証券 | 2.61% | 12,000株 | 12口 |

委託幹事である三菱UFJ eスマート証券は、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

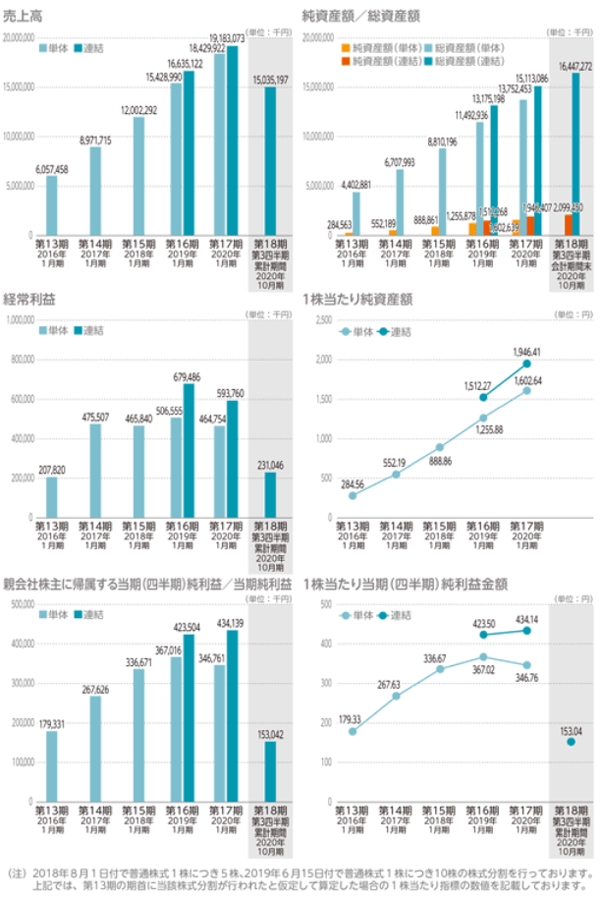

アールプランナーの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2020年1月 | 2019年1月 | 2018年1月 |

|---|---|---|---|

| 売上高 | 18,429,922 | 15,428,990 | 12,002,292 |

| 経常利益 | 464,754 | 506,555 | 465,840 |

| 当期利益 | 346,761 | 367,016 | 336,671 |

| 純資産 | 1,602,639 | 1,255,878 | 888,861 |

| 配当金※ | ― | ― | ― |

| EPS※ | 346.76 | 367.02 | 16,833.60 |

| BPS※ | 1,602.64 | 1,255.88 | 44,443.09 |

| 前期比(売上高) | 19.4% | 28.6% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2020年1月 | 2019年1月 |

|---|---|---|

| 売上高 | 19,183,073 | 16,635,122 |

| 経常利益 | 593,760 | 679,486 |

| 当期利益 | 434,139 | 423,504 |

| 純資産 | 1,946,407 | 1,512,268 |

| EPS※ | 434.14 | 423.50 |

| BPS※ | 1,946.41 | 1,512.27 |

| 前期比(売上高) | 15.3% | ― |

上位株主とロックアップ期間

アールプランナーの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 梢 政樹 代表取締役社長 |

290,000株

28.53%

|

55,000株 | 90日 |

| 古賀 祐介 代表取締役会長 |

260,000株

25.58%

|

75,000株 | 90日 |

| Ko. International(株) 役員等により総株主の議決権の過半数が所有されている会社 |

250,000株

24.59%

|

- | 90日 |

| TreeTop(株) 役員等により総株主の議決権の過半数が所有されている会社 |

200,000株

19.68%

|

- | 90日 |

| 安藤 彰敏 取締役 |

2,000株

0.20%

|

- | 90日 |

| 舟橋 和 取締役 |

2,000株

0.20%

|

- | 90日 |

| 森川 祐次 従業員 |

1,500株

0.15%

|

- | 90日 |

| 山崎 寛征 従業員 |

1,500株

0.15%

|

- | 90日 |

| 楯 純二 従業員 |

1,500株

0.15%

|

- | 90日 |

| 廣角 祐輔 従業員 |

1,500株

0.15%

|

- | 90日 |

直近の類似IPOの上場結果

アールプランナーと市場と業種が同じIPOの上場結果です。

アールプランナーのIPO分析

2020年4月22日に上場予定でしたが、コロナショックにより延期となっていました。(11社目の再承認)

不動産事業は景気の影響を受ける事業内容です。

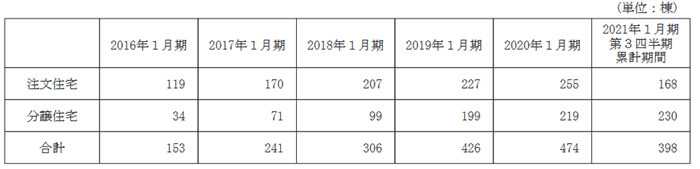

国土交通省発表による全国の新設住宅着工戸数によると、2020年1月から10月の累計で前年同期比89.4%となったようです。

ただし、コロナ禍において自宅を持ちたいという方の需要が増えていると、報道で耳にしたことがあります。

(テレワーク対応や郊外への移住など)

同社も大体同じくらい受注件数がコロナ禍で落ちているようですが、IPO中止時(2月末は199名)に比べて従業員数が11月末で240名と大幅に従業員が増えていますし、売上も堅調に推移しているようです。

事業規模のさらなる拡大を目指し、主要マーケットである愛知県に加えて、東京都、神奈川県、埼玉県及び千葉県の首都圏エリアでの展開を強化していく予定です。(2021年1月期第3四半期時点で、受注件数14件、営業人員6名)

不動産業のIPOは割と多く、初値は市況などに左右されやすいです。

(ITと不動産をかけ合わせた不動産テックはIPOで人気ありますが、同社は通常の不動産業)

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 業績が好調。(決算情報)

- 市場からの吸収金額が10.1億円と小さい。(吸収金額による実績)

- オファリングレシオが36.2%と高い。

- IPOで人気のない業種。

- 今後の景気動向に左右される事業内容。

- 2021年2社目のIPOで投資家の参加意欲が高そう。

- 2月の相場市況が不透明。

1.21 追記。仮条件が想定発行価格(2,090円)より5.7%の上振れ決定(2,090円 ~ 2,210円)したので、初値予想を2,440円 ~ 2,880円に修正しました。

予想利益は2.3万円~6.7万円です。

目論見書の想定仮条件は2,090円。初値予想は2,290円 ~ 2,700円としました。

予想利益は2万円~6.1万円です。

カブスルは幹事証券にてIPOに参加します。

ワンポイント

主幹事証券は大手の野村證券。

主幹事はIPOの一連の流れを取りしきる立場にあり、IPOの当選数(割当数)も主幹事が一番多いです。

また、野村證券はIPOの抽選時に抽選資金が必要ありません。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用している証券会社です。

他にも、落選しても次回の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。