IPOの確定申告は?特定口座で源泉徴収ありなら申告は不要。でも大損なら申告しよう

IPOの利益は投資によって得た所得なので、年間で利益がでていれば確定申告が必要な場合があります。

株式投資における確定申告の詳しい説明は、姉妹サイトのカブスルにて、専門家監修のもと記事を書いております。

・・・と、以上なんですが、庶民のIPOは、IPOだけ参加している投資初心者も多いですし、複数の証券会社で取引されている方が多いと思われるため、IPO取引に絞って確定申告についてご説明します。

目次

確定申告とは?

確定申告は、国民が1年間で発生した所得を計算し、所得金額に応じて算出された税金を国へ納める手続きをいいます。

確定申告は納税者が自主的に行わなければならず、確定申告書は、原則として所得を得た翌年の2月16日から3月15日までの間に税務署へ提出します。(土日の関係で期限が前後する場合があります)

2025年分(令和7年分)の申告時期は、2026年(令和8年)2月16日(月)~3月16日(月)です。

所得税(確定申告書等作成コーナー)by 国税庁

会社員や公務員の場合、勤務先の会社等が「源泉徴収」と「年末調整」により税金の支払い及び精算をしてくれるので、自分で確定申告をしたことがない人も多いかもしれません。

カブスルはここ10年くらい自分で確定申告をしています。年々、カンタンになっている印象あり

株式の売却益にかかる、合計税率は20.315%です。

- 所得税 15%

- 住民税 5%

- 復興特別所得税 0.315% ※2037年12月末まで

あなたの口座は特定口座?源泉徴収あり?

IPOで取引された証券会社が「特定口座」であるか?

また、「源泉徴収あり」か「源泉徴収なし」かをご確認ください。

| 口座の種類 | 源泉 徴収 |

確定申告 |

|---|---|---|

| 特定口座 | あり |

確定申告の必要なし!(自分でしてもOK) 売却益を得る度に証券会社が税金分を徴収し、あなたの代わりに税金を納めます。 |

| なし |

給与所得や退職所得以外の投資や副業からの年間所得(利益)の合計が、

|

※給与が1か所(年末調整済み)で収入2,000万円以下のサラリーマンは、給与・退職所得以外の所得合計が20万円以下なら、所得税の確定申告を省略できる特例があります。なお、住民税については別途、市区町村への申告が必要となる場合があります。

大抵の証券会社では確定申告不要の「特定口座 源泉徴収あり」をオススメしていますので、恐らく対象となっているかと思われます。

ご自身の口座は、各証券会社の「口座情報または登録情報」にて確認できます。

「特定口座 源泉徴収あり」の場合、分離課税となり他の所得と合算されません。

「一般口座」は、ご自身で年間の取引による譲渡損益を計算しないといけない為、ほぼ利用されておりません。

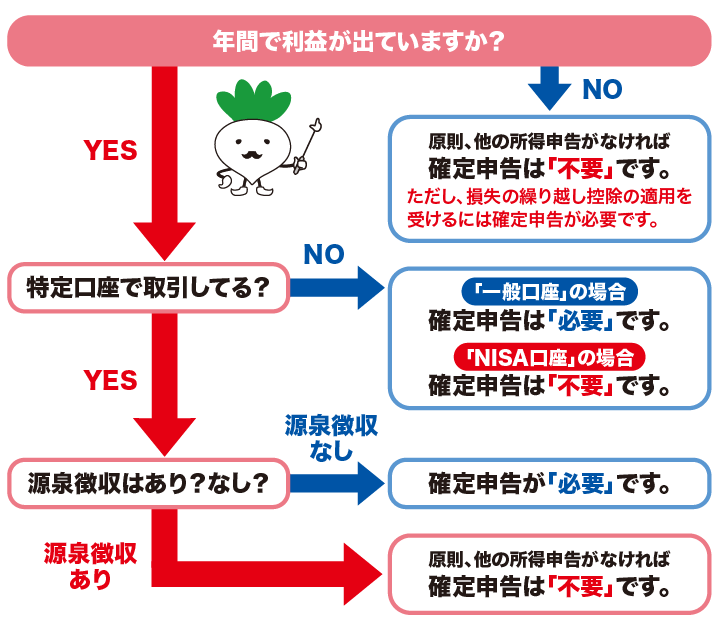

あなたは確定申告が必要?不要?

1つの証券会社で取引をしている方は、下記のチャート図で確定申告が必要になるのか確認してください。

2つ以上の証券会社で取引を行っている場合でも、「特定口座 源泉徴収あり」で取引している方は原則確定申告は不要です。

ただし、A証券会社で利益、B証券会社で損失が出ているケースなど、証券会社ごとで損益が発生している場合については、確定申告をすることで損益通算を行う(節税)こともできます。

姉妹サイトのカブスルにて詳しく説明しています。

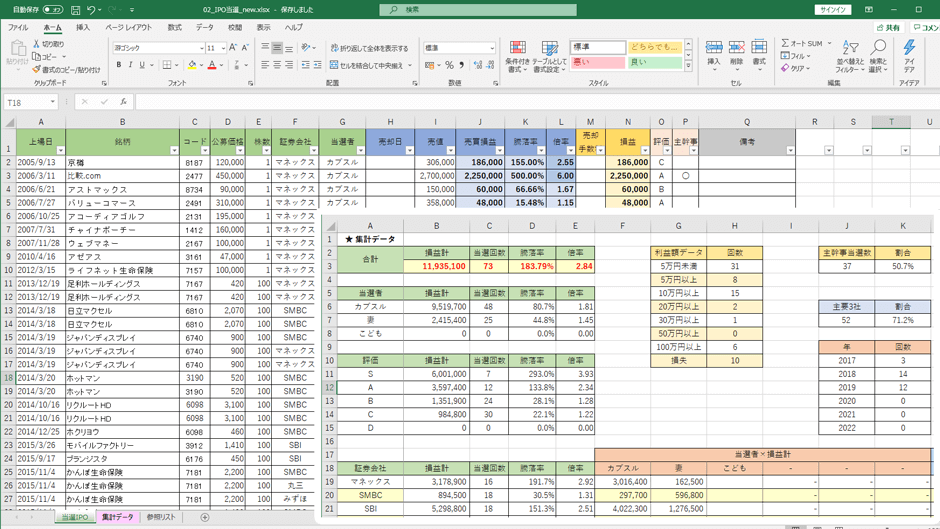

各証券会社の損益をエクセルで確認!

IPOは証券会社の口座開設を増やし、参加機会を増やすことでIPOに当たりやすくなります。

よって、多くの証券会社で口座開設されている方がいらっしゃると思います。

そして、その多さゆえに、どの証券会社でどのくらいの損益がでているのか分からなくなる方もいらっしゃるかと思います。

まぁ・・カブスルもそのうちの一人だったんですが、下記 3つのエクセルにより、その不安を解消できましたので紹介します。

3つの取引管理エクセル

- IPOの当選管理エクセル(ダウンロードあり)

IPOの各証券会社の当選履歴と損益がわかるエクセル - 株取引の記録をつけておこう。売買管理エクセルのダウンロード可

株式投資の売買を記録できるエクセル - 特定口座年間取引報告書とは?管理エクセルのダウンロードあり

各証券会社の年間損益を記録しておけるエクセル

IPOの取引は「1」でエクセルで管理を行い、「2」で通常の株式投資や立会外分売の取引の管理を行っています。

この2つのエクセルにより、どこの証券会社で取引をし、損益がでているか分かります。

「3」では、各証券会社で年始(1/4~1/15くらい)に発行される年間取引報告書の数値をエクセルに入力しています。

「1」と「2」のエクセルにより、どの証券会社で取引を行ったいたのかがわかるので、必要な証券会社の年間取引報告書を入力していきます。

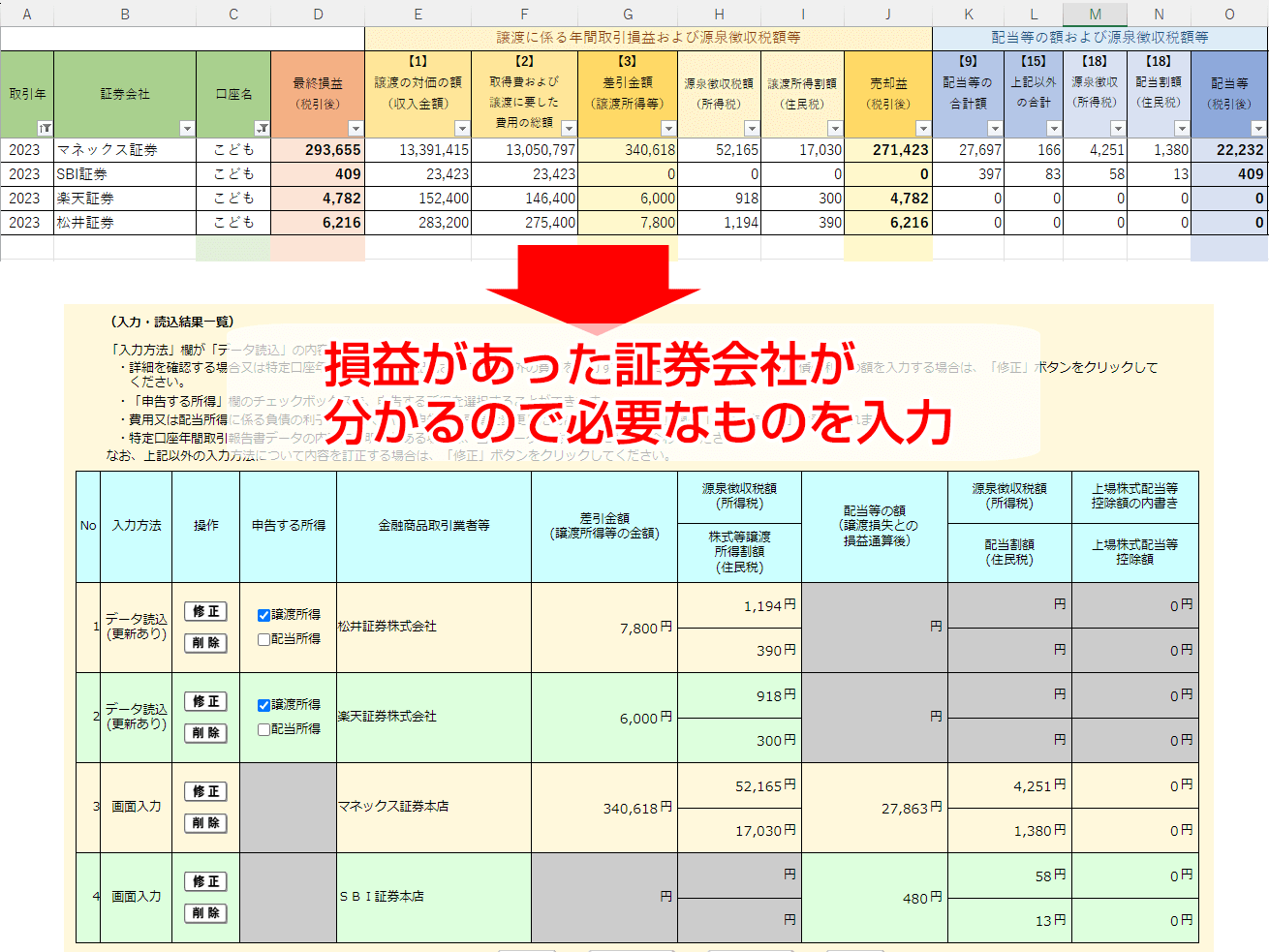

各証券会社の損益が一覧で見やすく表示されるため、確定申告を行う際に「どの証券会社を申告するか?」を選択しやすくなります。

さらに、管理用エクセルと確定申告時の画面を比較することで、まだ入力していない証券会社を見つけやすくなります。(実際に気づいたという報告を何度も頂いております)

参考までに

動画でも年間取引報告書と管理エクセルについて説明しています。

複数の証券会社で損益が出ている場合は?

1つの証券会社だけではなく、複数の源泉徴収ありの特定口座で取引している場合、確定申告で損益通算をすることで税金が戻ってくる場合があります。

損益通算とは年間の利益と損失を合算する方法です。利益が圧縮されるので節税に

特定口座・源泉徴収ありで口座を開設しているA証券で利益、B証券で損失を出した場合、確定申告しなければ損益通算されません。

★ 確定申告(損益通算)をしない場合

- A証券会社で20万円の利益が出ている。

20万円 × 20.315%(税金)=4万630円を証券会社が代わりに徴収して納税。 - B証券会社で8万円の損失が出ている。

マイナスなので納税額はゼロ。

A+Bの合計で、4万630円の税金が発生。

確定申告により、A証券の利益をB証券の損失で相殺(損益通算)すると、税金の還付が受けられます。

★ 確定申告(損益通算)をする場合

- A証券会社で20万円の利益が出ている。

20万円 × 20.315%(税金)=4万630円を証券会社が代わりに徴収して納税。 - B証券会社で8万円の損失が出ている。

確定申告で損益を相殺

(20万円-8万円)×20.315%(税金)= 2万4,378円

A+Bの合計で2万4,378円の税金が発生。

A証券で多く徴収された分(1万6,252円)が確定申告で還付される。

ただし、税金とはややこしいもので、確定申告すれば全てお得になるわけではありませんし、確定申告の手間も発生するため、オススメとしては、損失の金額が大きく、損益通算のメリットが大きそうな場合に、考慮されることをオススメします。

確定申告で利益額が大きいと、健康保険料が増額される可能性などありますので、その際は「確定申告をした方がお得か?」を専門家に相談してみてください。確定申告で相談したい場合は?

セカンダリー投資で大損したら確定申告を検討しよう

IPOの抽選参加だけで大損することはあまり考えられませんが、IPOセカンダリー(上場後に取引)を行うことにより、大損する可能性はあります。

株式投資では、年間の取引で損失が出ている場合に確定申告を行うことにより、損失の繰り越し控除の適用を受けることが可能です。

損失の繰越控除とは、ある年に発生した損失を以後3年繰り越して、次年度以降の所得を減らすことができる制度で節税につながります。

- 2025年 年間の売却益 -50万円

- 2025年の確定申告を行う(損失の繰越)

- 2026年 年間の売却益 +80万円

- 2026年の確定申告を行う

- 繰越の適用(相殺) +80万円 -50万円 = +30万円

- 2026年の売却益は繰越控除により +30万円とみなされる(損失の繰越で節税に)

損失の繰り越し控除の説明も姉妹サイトのカブスルで詳しく行っていますのでチェックしてみてください。

NISA口座は確定申告不要

NISA口座は、譲渡益や配当金等が非課税となる口座なので、IPO投資で利益が発生しても確定申告は不要です。

一方で、損失が生じた場合においても、確定申告をすることができない点にはご注意ください。

- NISAのメリット

年間360万円(最大1,800万円)分までの投資額に対する譲渡益や配当金による税金が0円 - NISAのデメリット

利益と損失の損益通算ができない

未成年口座は基礎控除が大きいので確定申告を検討

確定申告を行うと「基礎控除」というものがつきます。

基礎控除とは、確定申告で所得税額の計算をする場合に、所得から差し引くことができる控除のことで、給与所得を得ている大人などが利用できることが知られていますが、この基礎控除、所得がない未成年にも適用されます。

※本記事の具体例は、2024年分までの基礎控除48万円(所得税)と住民税の基礎控除43万円を前提にしています。2025年分以降は、所得金額に応じて所得税の基礎控除額が最大95万円まで拡大されます。最新の制度は国税庁やお住まいの自治体の情報をご確認ください。

未成年口座は確定申告を行うことにより、基礎控除が48万円つきます。

特定口座 源泉徴収ありは確定申告が原則不要ですが、確定申告を行うことにより、株式投資で得た利益に対して基礎控除が適用され、払いすぎた税金が戻ってきます。

- 株式投資で20万円の利益を得る。

- 特定口座/源泉徴収ありの場合、税金が4万630円引かれる。

- 確定申告をした場合、還付金として4万630円が戻ってくる。

特定口座/源泉徴収ありのメリットは確定申告が必要ないことなんですが、未成年口座の場合、確定申告を行うことにより、払いすぎた税金が戻ってくるというメリットがあります。

参考までに

例えば、基礎控除のうち48万円分を株の利益で使い切ったケースを考えると、概算で下記の金額が還付されます。

- 基礎控除 48万円×15.315% = 7万3,512円

- 住民税 43万円×5% = 2万1,500円

2つ合わせると、約9万5,000円が還付されるイメージです。

※所得税・住民税の基礎控除額は、合計所得金額や税制改正によって変わる場合があります。上記は一例としてご覧ください。

ただし、こちらも未成年口座の利益額(大きな利益)によっては、確定申告をしない方が良いケースというのも存在します。

(親の扶養控除から外れてしまうなど)

姉妹サイトのカブスルでは、もう少し詳しく書いております。

確定申告について相談したいときは?

まずは税務署に相談してみましょう。

どの程度の相談に乗ってくれるかは、相談内容と担当者の度量によると思います。

まずは電話で相談可能かどうかを確認されることをオススメします。

また、確定申告時期が近付くと無料相談会が開催される場合が多いです。

混雑するので、できれば無料相談会前に税務署で聞いた方がいいと思います。

税務署や無料相談会で相談を断られたら?

一部の相談会では「株式譲渡益に関する相談はできません」としているところがあるようです。

その際は、税理士さんに相談しましょう。

税務相談は、有償無償を問わず税理士資格を持っていないとできません。

※税務署職員など一部例外あり

個人のスキルを売買する「ココナラ」では、税理士さんが税金の相談を受けていますので、そちらを利用するのも選択肢の一つです。

分離課税と総合課税

株式の所得に対する課税方法には「分離課税」と「総合課税」があります。

- 分離課税とは、ある特定の所得のみを分離して、他の所得とは合算しない課税方法です。

株式については分離課税が認められています。 - 総合課税は、いろいろな所得を合算して課税する方法です。

配当控除を受けることできます。

「特定口座 源泉徴収あり」の場合、分離課税となり他の所得と合算されません。

★ 自分で申告する場合

分離課税方式を選択すると、他の所得と合算されず合計20.315%(復興特別所得税を含む)が課されます。

総合課税を選択すると、給与所得などの他の所得と合算された金額に対して税金が課されます。

この場合、累進課税方式が適用され、所得の金額が上がれば、税額が上がる可能性があります。

総合課税を選択すると配当控除を受けることができます。

ただし、注意点等もありますので下記の記事などを参考にしてみてください。

配当控除を考えている人は注意!All About

申告分離課税と総合課税の選び方

申告分離課税と総合課税は、確定申告の際の「申告書」を使い分けることによって選べます。

- 分離課税方式を選択するなら

確定申告書の第三表「分離課税用」という書類を作成しなければなりません。

特定口座の源泉徴収ありなしでも、これを提出することによって分離課税が適用されます。 - 総合課税方式を選択するなら

「確定申告書B」という書類の第一表、第二表を作成して提出します。

申告時に間違わないようにしましょう。

参考までに

国税庁の確定申告書等作成コーナーを利用します。

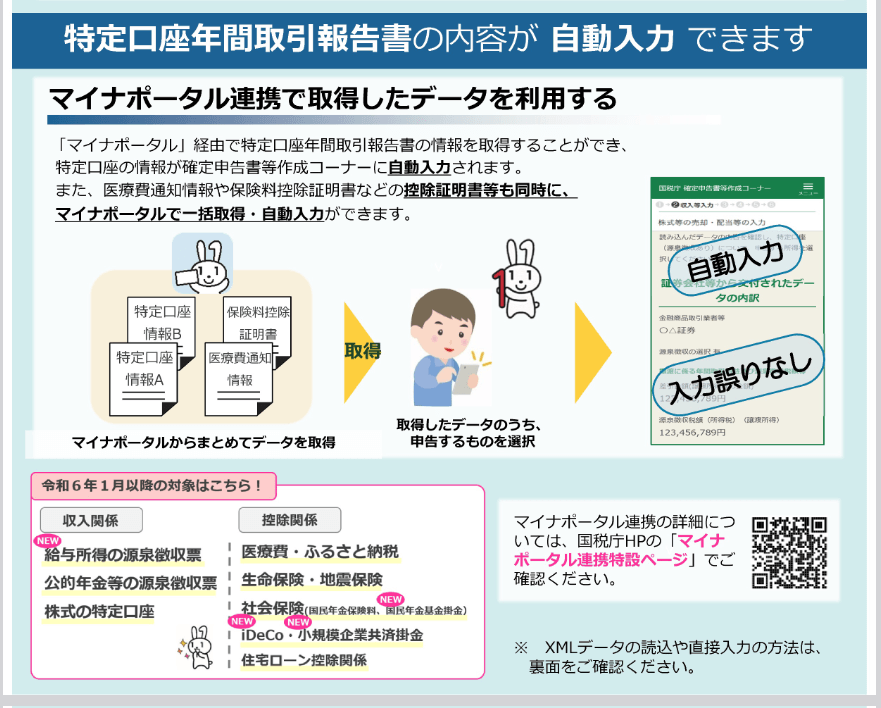

2024年にマイナポータルと連携して、株式投資の確定申告を行う流れについて撮影しました。

各項目について詳しく説明しているワケではありませんが、全体的な流れを掴みたい方はこちらをご確認ください。

マイナポータルと連携して確定申告をラクにする

特定口座を開設していると発行される 特定口座年間取引報告書。

確定申告の際、そこに書かれた数値を入力していく必要があります。

IPO投資の場合、口座開設数が多いので、入力が面倒かつ入力ミスをすることも。

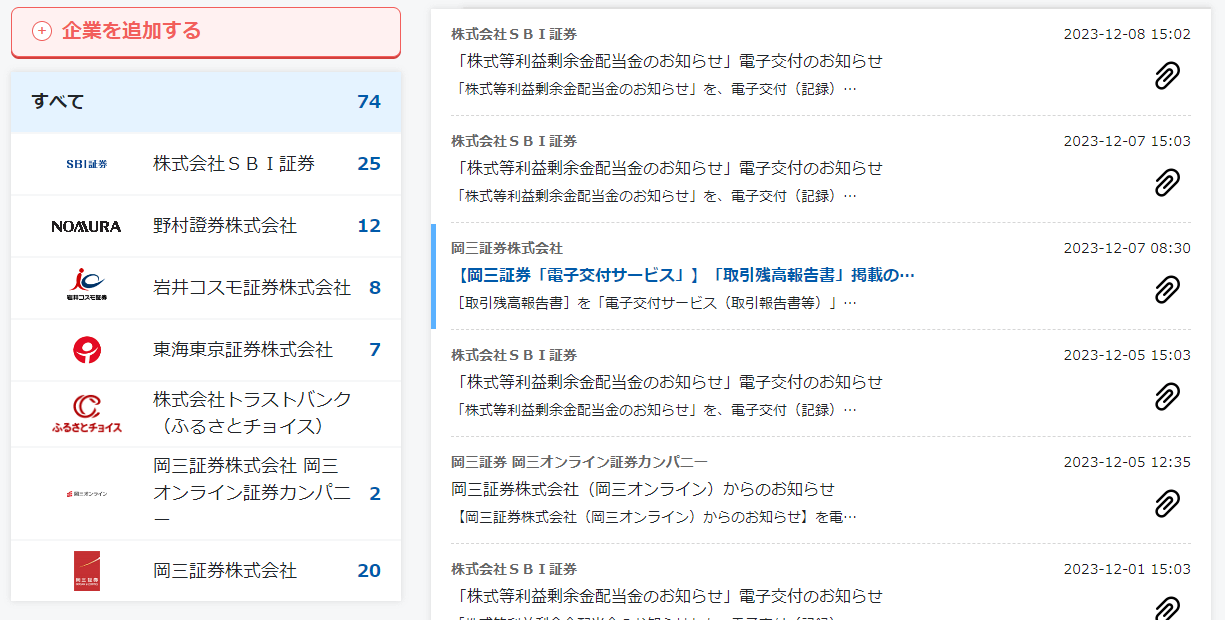

すべての証券会社ではありませんが、e-私書箱とマイナポータルを連携させることで、確定申告時に情報を読み込んでくれるので、入力がラクになりミスもなくなります。(株式投資の記録だけでなく、ふるさと納税や医療費控除などにも)

Youtubeにて、特定口座(e-私書箱)とマイナポータルの連携方法を紹介しています。

マイナポータルに対応している証券会社

マイナポータル(e-私書箱)に対応している証券会社のうち、IPOの主な幹事となる証券会社です。(2026年2月17日時点)

楽天証券と大和証券は、e-Tax連携サービスで取得可能。

| 証券会社 | 対応 | 証券会社 | 対応 |

|---|---|---|---|

| マネックス証券 | SMBC日興証券 | e-Tax連携サービス |

|

| SBI証券 | SBIネオトレード証券 | ||

| 楽天証券 | e-Tax連携サービス |

岡三オンライン | |

| 松井証券 | 岡三証券 | ||

| 三菱UFJ eスマート証券 | 岩井コスモ証券 | ||

| 野村證券 | GMOクリック証券 | ||

| 大和証券 | e-Tax連携サービス |

大和コネクト証券 | |

| みずほ証券 | DMM.com証券 | ||

| 東海東京証券 | 丸三証券 | ||

| アイザワ証券 | 三菱UFJ モルガン・スタンレー証券 |

||

| 東洋証券 |

マイナポータル(e-私書箱)に対応している証券会社は、徐々に増えている印象です。

の証券会社も対応可になったら教えていただければ幸いです。

e-私書箱は収入関係(給与の源泉徴収票など)や控除関係(生命保険、社会保険、ふるさと納税など)ともマイナポータルを通して連携できますので、利用されると確定申告の作業がラクになるかなと思います。

e-私書箱と連携した証券会社

マイナポータルのログインは次の2通りでログインできます。

- ICカードリーダライタで認証する

パソコンと接続してリーダライターにマイナンバーカードを置いて認証する - QRコードで認証する

スマートフォンでマイナンバーカードを読み取って認証する

個人的なおすすめは、ICカードリーダライタによる認証です。

理由としては、スマートフォンではマイナンバーカードの読み込みに失敗することがあるため。

XMLファイルに対応している証券会社

なお、e-私書箱に対応していない証券会社でも、一部の証券会社ではXMLデータを提供しており、ファイルをe-Taxに読み込ませることで、入力の手間を省くことができます。

XMLファイルに対応している証券会社のうち、IPOの幹事となる証券会社です。(2025年1月9日時点)

| 証券会社 | 対応 | 証券会社 | 対応 |

|---|---|---|---|

| マネックス証券 | SMBC日興証券 | ||

| SBI証券 | SBIネオトレード証券 | ||

| 楽天証券 | 岡三オンライン | ||

| 松井証券 | 岡三証券 | ||

| 三菱UFJ eスマート証券 | 岩井コスモ証券 | ||

| 野村證券 | GMOクリック証券 | ||

| 大和証券 | 大和コネクト証券 | ||

| みずほ証券 | DMM.com証券 | ||

| 東海東京証券 | 丸三証券 | ||

| アイザワ証券 | 三菱UFJ モルガン・スタンレー証券 |

||

| 東洋証券 |

XMLファイルも手入力に比べると圧倒的に入力作業がラクになりミスもなくなります。

特定口座 源泉徴収ありの場合、ベターな選択は確定申告しないこと!

元税務署職員の平井 拓さんに「株式投資における確定申告でベストな方法はありますか?」と質問したところ、ベストな選択はケースbyケースになるので難しいとおっしゃっていました。

特定口座 源泉徴収ありなら確定申告が原則 不要なので、無申告(確定申告をしない)がベター(最善ではないけど比較的良い)だとおっしゃっておりました。