INCLUSIVE(インクルーシブ)(7078):IPO上場情報

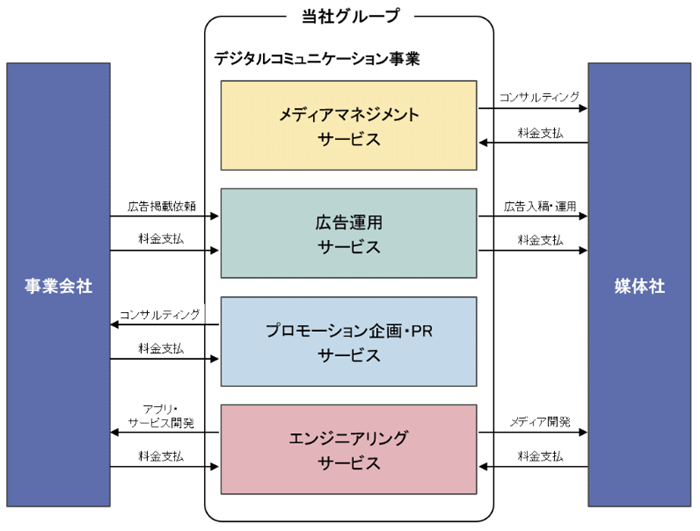

INCLUSIVEは、企業とユーザーとのコミュニケーションの場となるインターネットサービスを運営支援するとともに、広告等による収益化支援サービスを提供している企業です。

- メディアマネジメントサービス

メディア企業や事業会社が所有するインターネットメディアやサービスの企画、広告をはじめとした手法による収益化と、サービス上で発信する情報の企画・制作等の運用支援、ならびに事業会社向けのコンテンツ制作や、ブランディングに関するコンサルティングサービス。

- 広告運用サービス

自社所有のアドネットワーク運用、ならびに事業会社に対するコンテンツマーケティング企画や、広告の運用支援。 - プロモーション企画・PRサービス

事業会社のプロモーション企画立案と実行支援、ならびにプロモーション商材を世間の興味・関心事として訴求する戦略PRサービスの提供。 - エンジニアリングサービス

IoT機器やAI(ディープラーニング)を組み込んだシステム、サービスの開発から、メディア・EC等まで、幅広いアプリケーション・ウェブサービスの開発。

設立は2007年4月。

従業員数は2019年10月末で47名、平均年齢は28.8歳、平均勤続年数は2.4年、平均年間給与は441.5万円。

INCLUSIVEのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、INCLUSIVEの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

INCLUSIVE(インクルーシブ)の上場日

| 上場日 | 2019/12/20(金) | 証券コード | 7078 |

|---|---|---|---|

| 市場 | 東証マザーズ | 業種 | サービス業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | INCLUSIVE(インクルーシブ)(7078) | ||

| 時価総額 | 49.7億円(公開価格で計算) 106.9億円(初値で計算) |

||

INCLUSIVE(インクルーシブ)のブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2019/12/4 (水) ~ 12/10 (火) |

||

|---|---|---|---|

| 仮条件 | 2,010円~2,110円 (抽選資金:20.1万円 ~ 21.1万円) | ||

| 当選口数 | 4,887口 | ||

| 発行済株式数 | 2,356,700株 | オファリングレシオ | 20.7% |

| 公募株数 | 200,000株 | 売出株数 | 225,000株 |

| 吸収金額 | 10.3億円 | O.A分 | 63,700株 |

| 仮条件決定日 | 12/2 (月) | 公開価格決定日 | 12/11 (水) |

| 購入期間 | 12/12 (木) ~ 12/17 (火) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

INCLUSIVE(インクルーシブ)の公開価格と初値

| 仮条件 | 2,010円~2,110円 | ||

|---|---|---|---|

| 公開価格 | 2,110円 | 初値 | 4,535円 |

| 騰落率 | 114.93% | 倍率 | 2.15倍 |

| 初値売り損益 | 242,500円(4,535円 - 2,110円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

INCLUSIVE(インクルーシブ)の初値予想と予想利益

INCLUSIVE(インクルーシブ)の初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

2,010円 ~ 2,110円

※抽選資金:20.1万円 ~ 21.1万円

上限は7.9%下ブレ↓ |

|---|---|

| 初値予想 |

2,270円 ~ 2,460円※12/2 修正

(1.1倍~1.2倍) |

| 予想利益 | 1.6万円~3.5万円 |

想定価格と初値予想

| 想定価格 | 2,290円あたり ※抽選資金:22.9万円あたり |

|---|---|

| 初値予想 | 2,500円 ~ 2,700円 (1.1倍~1.2倍) |

| 予想利益 | 2.1万円~4.1万円 |

初値予想アンケート

INCLUSIVE(インクルーシブ)(7078)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,110円)を基準価格に修正しています。

有効回答:96票 投票期限:2019/12/19 (木) 23:59までINCLUSIVE(インクルーシブ)の主幹事と幹事証券

INCLUSIVE(インクルーシブ)のIPOを取り扱っている証券会社です。

INCLUSIVE(インクルーシブ)の割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 みずほ証券 |

87.01% | 425,200株 | 425口 |

| SBI証券 | 8.70% | 42,500株 | 297口 |

| 楽天証券 | 0.86% | 4,200株 | 42口 |

| 岩井コスモ証券 | 0.86% | 4,200株 | 4口 |

| 丸三証券 | 0.86% | 4,200株 | 4口 |

| いちよし証券 | 0.86% | 4,200株 | 0口 |

| マネックス証券 | 0.43% | 2,100株 | 21口 |

| 東海東京証券 | 0.43% | 2,100株 | 2口 |

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

INCLUSIVE(インクルーシブ)の決算情報

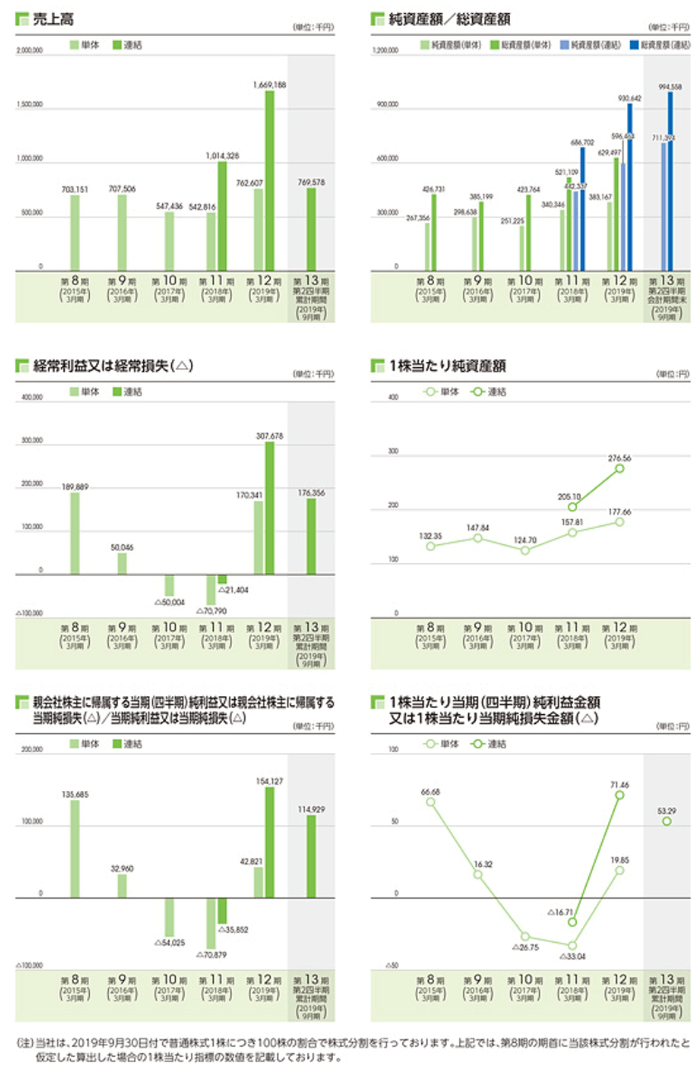

単独 財務情報 (単位/千円)

| 決算期 | 2019年3月 | 2018年3月 | 2017年3月 |

|---|---|---|---|

| 売上高 | 762,607 | 542,816 | 547,436 |

| 経常利益 | 170,341 | -70,790 | -50,004 |

| 当期利益 | 42,821 | -70,879 | -54,025 |

| 純資産 | 383,167 | 340,346 | 251,225 |

| 配当金※ | ― | ― | ― |

| EPS※ | 19.85 | -33.04 | -2,674.55 |

| BPS※ | 177.66 | 157.81 | 12,470.00 |

| 前期比(売上高) | 40.5% | -0.8% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2019年3月 | 2018年3月 |

|---|---|---|

| 売上高 | 1,669,188 | 1,014,328 |

| 経常利益 | 307,678 | -21,404 |

| 当期利益 | 154,127 | -35,852 |

| 純資産 | 596,464 | 442,337 |

| EPS※ | 71.46 | -16.71 |

| BPS※ | 276.56 | 205.10 |

| 前期比(売上高) | 64.6% | ― |

上位株主とロックアップ期間

INCLUSIVE(インクルーシブ)の上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| 藤田 誠 | 70.81% | 180日 |

| アーキタイプ㈱ | 9.70% | 180日 |

| デジタル・アドバタイジング・コンソーシアム㈱ | 4.36% | 180日 |

| 安達 真 | 4.20% | 180日 |

| ㈱カヤック | 2.82% | 180日 |

| 後藤 健太郎 | 2.20% | 180日 |

| 大向 一輝 | 0.99% | 180日 |

| ㈱デルフィス | 0.87% | |

| 原 直志 | 0.34% | |

| 渡邊 淳一 | 0.27% |

直近の類似IPOの上場結果

INCLUSIVE(インクルーシブ)と市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:サービス業」の直近のIPO結果です。

- 2019/12/10 ALiNKインターネット

… 初値売り損益:232,000円

騰落率:136.47%、倍率:2.36倍 - 2019/11/21 トゥエンティーフォーセブン

… 初値売り損益:38,000円

騰落率:11.11%、倍率:1.11倍 - 2019/10/29 ジェイック

… 初値売り損益:557,000円

騰落率:117.26%、倍率:2.17倍 - 2019/10/24 インティメート・マージャー

… 初値売り損益:210,000円

騰落率:110.53%、倍率:2.11倍 - 2019/09/19 サイバー・バズ

… 初値売り損益:170,000円

騰落率:73.91%、倍率:1.74倍

INCLUSIVE(インクルーシブ)のIPO分析

「2018年 日本の広告費」(電通)によると、日本の総広告費は6兆5,300億円(前年比2.2%増)と、7年連続で前年実績を上回りました。

従来からの主力媒体であるマスコミ四媒体の広告費は2兆7,026億円と4年連続減となった一方で、インターネット広告市場は、1兆7,589億円(前年比16.5%増)となり、また、インターネット広告媒体費は1兆4,480億円(前年比18.6%増)と、広告市場が従来型のメディアからインターネットメディアへと変遷している事が示唆される内容となりました。

ただし、同社の事業分野のアド広告運用はやや厳しい時代になっているかなと個人的に思います。

今年、来年あたりの業績が気になります。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- IPOで人気のあるIT企業。

- アド広告運用事業はやや厳しい時代に。

- 同日に3社が上場。

- 12月はIPOが多く、選別される可能性あり。

12.2追記。仮条件が想定発行価格(2,290円)より下振れ決定(2,010円 ~ 2,110円)しました。

これに伴い、初値予想を2,270円 ~ 2,460円に修正しました。

予想利益は1.6万円~3.5万円です。

仮条件の引き下げは、機関投資家などからの需要が薄かったのが原因かと思われます。

目論見書の想定仮条件は2,290円。初値予想は2,500円 ~ 2,700円としました。

予想利益は2.1万円~4.1万円になります。

カブスルは幹事証券にて積極的にIPOに参加します。