SANEI(6230):IPO上場情報

SANEIは、給排水器具などの製造販売を行っている企業です。

インテリアを構成する素材の一つとして、その空間のコンセプトに調和するようなデザインの製品を揃えています。

※HPより

一般向け水栓や給排水用品等の水まわり商材のほか、付加価値の高いデザインや水の流れにこだわった高級水栓や、スマホのような静電タッチ水栓を製品化。

グループは同社と連結子会社3社で構成。

設立は1954年9月。

従業員数は2020年9月末で647名、平均年齢は40.2歳、平均勤続年数は12.5年、平均年間給与は471万円。

4月24日に上場予定でしたが、コロナショックにより延期となっていました。(10社目の再承認)

SANEIのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、SANEIの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

SANEIの上場日

SANEIのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2020/12/10 (木) ~ 12/16 (水) |

||

|---|---|---|---|

| 仮条件 | 2,050円~2,200円 (抽選資金:20.5万円 ~ 22万円) | ||

| 当選口数 | 5,290口 | ||

| 発行済株式数 | 2,220,000株 | オファリングレシオ | 23.8% |

| 公募株数 | 260,000株 | 売出株数 | 200,000株 |

| 吸収金額 | 11.6億円 | O.A分 | 69,000株 |

| 仮条件決定日 | 12/8 (火) | 公開価格決定日 | 12/17 (木) |

| 購入期間 | 12/18 (金) ~ 12/23 (水) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

SANEIの公開価格と初値

| 仮条件 | 2,050円~2,200円 | ||

|---|---|---|---|

| 公開価格 | 2,200円 | 初値 | 3,525円 |

| 騰落率 | 60.23% | 倍率 | 1.60倍 |

| 初値売り損益 | 132,500円(3,525円 - 2,200円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

SANEIの初値予想と予想利益

SANEIの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

2,050円 ~ 2,200円

※抽選資金:20.5万円 ~ 22万円

上限は7.3%上ブレ↑ |

|---|---|

| 初値予想 |

2,190円 ~ 2,260円※12/8 修正

(1.0倍~1.0倍) |

| 予想利益 | -1,000円~6,000円 |

想定価格と初値予想

| 想定価格 | 2,050円あたり ※抽選資金:20.5万円あたり |

|---|---|

| 初値予想 | 2,020円 ~ 2,100円 (1.0倍~1.0倍) |

| 予想利益 | -3,000円~5,000円 |

初値予想アンケート

SANEI(6230)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,200円)を基準価格に修正しています。

有効回答:162票 投票期限:2020/12/24 (木) 23:59までSANEIの主幹事と幹事証券

SANEIのIPOを取り扱っている証券会社です。

SANEIの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 大和証券 |

82.61% | 437,000株 | 1,092口 |

| 野村證券 | 8.70% | 46,000株 | 46口 |

| 三菱UFJモルガン・スタンレー証券 | 4.35% | 23,000株 | 23口 |

| SBI証券 | 2.61% | 13,800株 | 96口 |

| SMBC日興証券 | 1.74% | 9,200株 | 9口 |

大和コネクト証券のネット抽選分は、43口あたりが想定されます。(大和証券の約1%)

委託幹事である三菱UFJ eスマート証券とDMM.com証券と松井証券は、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

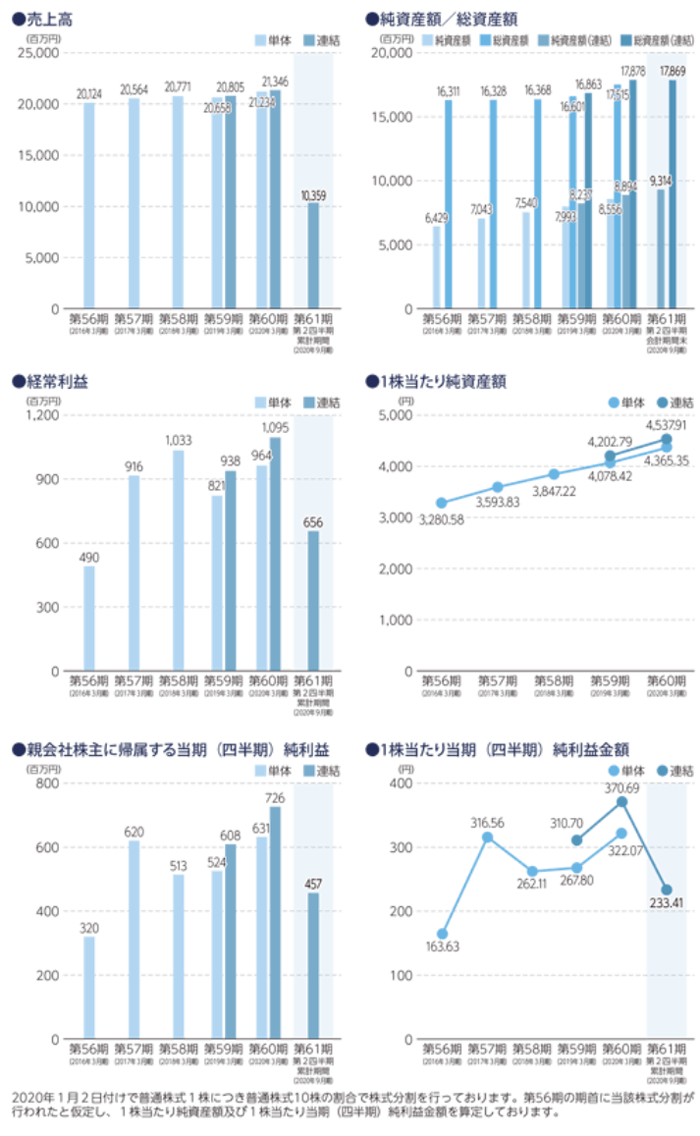

SANEIの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2020年3月 | 2019年3月 | 2018年3月 |

|---|---|---|---|

| 売上高 | 21,234,104 | 20,658,859 | 20,771,938 |

| 経常利益 | 964,876 | 821,325 | 1,033,159 |

| 当期利益 | 631,263 | 524,886 | 513,745 |

| 純資産 | 8,556,093 | 7,993,698 | 7,540,549 |

| 配当金※ | 45.00 | 30.00 | 250.00 |

| EPS※ | 322.07 | 267.80 | 2,621.15 |

| BPS※ | 4,365.35 | 4,078.42 | 38,472.19 |

| 前期比(売上高) | 2.8% | -0.5% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2020年3月 | 2019年3月 |

|---|---|---|

| 売上高 | 21,346,079 | 20,805,926 |

| 経常利益 | 1,095,716 | 938,064 |

| 当期利益 | 726,550 | 608,972 |

| 純資産 | 8,894,309 | 8,237,469 |

| EPS※ | 370.69 | 310.70 |

| BPS※ | 4,537.91 | 4,202.79 |

| 前期比(売上高) | 2.6% | ― |

上位株主とロックアップ期間

SANEIの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| 西岡 利明 代表取締役 | 38.78% | 180日 |

| 吉川 正弘 代表取締役 | 34.69% | 180日 |

| 吉川 弘二 血族 | 5.10% | 180日 |

| SANEI従業員持株会 | 5.10% | 180日 |

| 夏目 和典 取締役 | 3.06% | 180日 |

| 尼見 幸一 取締役 | 2.04% | 180日 |

| 岸田 敏雄 監査役 | 1.28% | 180日 |

| 新田 裕二 取締役 | 1.02% | 180日 |

| (株)岡本製作所 | 1.02% | 180日 |

| (株)坂井製作所 | 1.02% | 180日 |

直近の類似IPOの上場結果

SANEIと市場と業種が同じIPOの上場結果です。

SANEIのIPO分析

同社が事業を展開している水栓金具市場は、2019年度 1,077億円の市場規模と言われています。

うち約50%は住宅市場、残りの50%は非住宅市場(オフィスビル、ホテル、公共設備)という構成。

同社の売上のほとんどは、住宅市場への水栓金具の販売。

今後は事業シェア拡大に向け、非住宅市場(オフィスビル、ホテル、公共設備)への水栓金具の販売に注力。

上場により調達した資金は、工場への投資に利用されるようです。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 業績は安定的。(決算情報)

- やや地味な印象がある事業内容。

- IPOで人気の低い東証二部市場。

- 同日に3社が上場。

- 12月のIPOラッシュによる投資家の資金枯渇。

- 1954年設立の老舗企業。平均勤続年数が12.5年と長い。

12.8追記。仮条件は2,050円 ~ 2,200円に決定。(想定価格2,050円より7.3%上ブレ↑)

初値予想を2,190円 ~ 2,260円に修正。予想利益は-1,000円~6,000円です。

目論見書の想定仮条件は2,050円。初値予想は2,020円 ~ 2,100円としました。

予想利益は-3,000円~5,000円で、市況によっては公募割れのリスクがあるIPOになります。

業績は安定しており悪くない企業だと思いますが、12月のIPOラッシュの最中では、買い注文を集めなさそうな事業内容です。(IPOは勢いのあるベンチャー企業が人気)