Speee(スピー)(4499):IPO上場情報

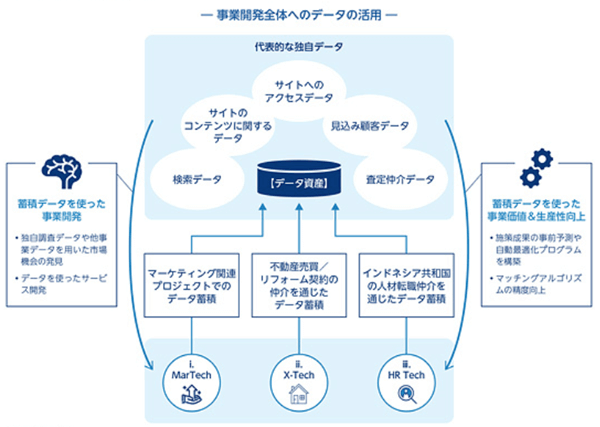

Speee(スピー)は、次の事業を行っている企業です。

- MarTech事業

自社で蓄積したデータと世の中に散在するデータや解法を収集・整理し、活用方法を紡ぎ出すことで顧客企業の成果最大化を目指す。

データ分析を元にしたマーケティングソリューションサービスを提供するほか、データを活用したマーケティング施策のオペレーション代行など。 - X-Tech事業

デジタル化が進んでこなかった市場において、生活者(消費者)と事業者を、デジタル化を通じて最適な形でマッチングすることを目指す。

中古不動産売却におけるマッチングサービス「イエウール」、外壁リフォームにおけるマッチングサービス「ヌリカエ」。 - Data Platform事業

ブロックチェーン技術を基盤としたデータプラットフォームの開発。

グループは同社と連結子会社4社で構成。

設立は2007年11月。

従業員数は2020年5月末で303名、平均年齢は29.4歳、平均勤続年数は2.2年、平均年間給与は583.7万円。

4月20日に上場予定でしたが、コロナショックにより延期となっていました。(4社目の再承認)

SpeeeのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、Speeeの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

Speee(スピー)の上場日

| 上場日 | 2020/7/10(金) | 証券コード | 4499 |

|---|---|---|---|

| 市場 | JASDAQ スタンダード | 業種 | 情報・通信業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | Speee(スピー)(4499) | ||

| 時価総額 | 281億円(公開価格で計算) 502.4億円(初値で計算) |

||

Speee(スピー)のブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2020/6/25 (木) ~ 6/30 (火) |

||

|---|---|---|---|

| 仮条件 | 2,520円~2,880円 (抽選資金:25.2万円 ~ 28.8万円) | ||

| 当選口数 | 11,219口 | ||

| 発行済株式数 | 9,755,600株 | オファリングレシオ | 11.5% |

| 公募株数 | 855,600株 | 売出株数 | 120,000株 |

| 吸収金額 | 32.3億円 | O.A分 | 146,300株 |

| 仮条件決定日 | 6/23 (火) | 公開価格決定日 | 7/1 (水) |

| 購入期間 | 7/2 (木) ~ 7/7 (火) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

Speee(スピー)の公開価格と初値

| 仮条件 | 2,520円~2,880円 | ||

|---|---|---|---|

| 公開価格 | 2,880円 | 初値 | 5,150円 |

| 騰落率 | 78.82% | 倍率 | 1.79倍 |

| 初値売り損益 | 227,000円(5,150円 - 2,880円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

Speee(スピー)の初値予想と予想利益

Speee(スピー)の初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

2,520円 ~ 2,880円

※抽選資金:25.2万円 ~ 28.8万円

上限は26.9%上ブレ↑ |

|---|---|

| 初値予想 |

2,860円 ~ 3,160円※6/25 修正

(1.0倍~1.1倍) |

| 予想利益 | -2,000円~2.8万円 |

想定価格と初値予想

| 想定価格 | 2,270円あたり ※抽選資金:22.7万円あたり |

|---|---|

| 初値予想 | 2,150円 ~ 2,400円 (0.9倍~1.1倍) |

| 予想利益 | -1.2万円~1.3万円 |

初値予想アンケート

Speee(スピー)(4499)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,880円)を基準価格に修正しています。

有効回答:267票 投票期限:2020/7/9 (木) 23:59までSpeee(スピー)の主幹事と幹事証券

Speee(スピー)のIPOを取り扱っている証券会社です。

Speee(スピー)の割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 野村證券 |

88.72% | 995,400株 | 995口 |

| SBI証券 | 5.21% | 58,500株 | 409口 |

| みずほ証券 | 3.25% | 36,500株 | 36口 |

| 楽天証券 | 0.86% | 9,700株 | 97口 |

| 大和証券 | 0.70% | 7,800株 | 19口 |

| SMBC日興証券 | 0.70% | 7,800株 | 7口 |

| マネックス証券 | 0.21% | 2,400株 | 24口 |

| アイザワ証券 | 0.17% | 1,900株 | 1口 |

| いちよし証券 | 0.17% | 1,900株 | 0口 |

楽天証券の抽選倍率は、227倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

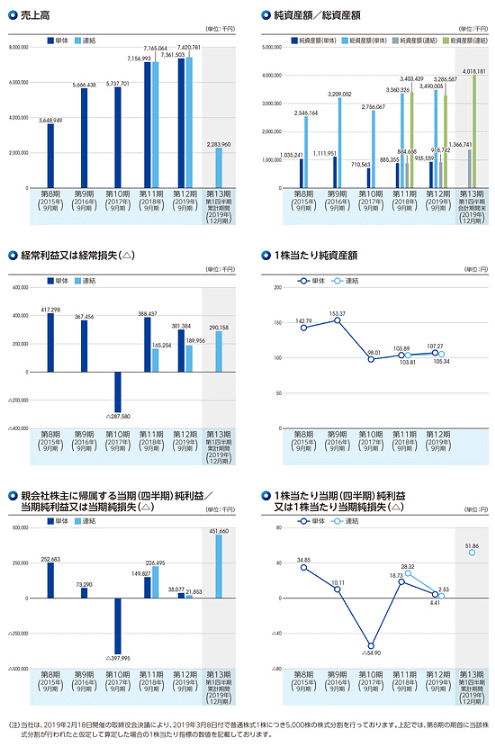

Speee(スピー)の決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2019年9月 | 2018年9月 | 2017年9月 |

|---|---|---|---|

| 売上高 | 7,361,503 | 7,156,993 | 5,737,701 |

| 経常利益 | 301,384 | 388,437 | -287,580 |

| 当期利益 | 38,077 | 149,827 | -397,995 |

| 純資産 | 935,559 | 885,355 | 710,563 |

| 配当金※ | ― | ― | ― |

| EPS※ | 4.41 | 18.73 | -274,479.91 |

| BPS※ | 107.27 | 103.89 | 490,043.64 |

| 前期比(売上高) | 2.9% | 24.7% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2019年9月 | 2018年9月 |

|---|---|---|

| 売上高 | 7,420,781 | 7,165,064 |

| 経常利益 | 189,956 | 165,254 |

| 当期利益 | 21,853 | 226,495 |

| 純資産 | 918,742 | 884,688 |

| EPS※ | 2.53 | 28.32 |

| BPS※ | 105.34 | 103.81 |

| 前期比(売上高) | 3.6% | ― |

上位株主とロックアップ期間

Speee(スピー)の上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| 大塚 英樹 | 29.91% | 90日 |

| 久田 哲史 | 26.96% | 90日 |

| (株)Print | 25.93% | 90日 |

| 渡邉 昌司 | 8.32% | 90日 |

| 安田 智之 | 7.54% | 90日 |

| 松嶋 良治 | 0.77% | |

| (株)バルーン | 0.57% | 90日 |

直近の類似IPOの上場結果

Speee(スピー)と市場と業種が同じIPOの上場結果です。

「市場:JASDAQ スタンダード」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2020/03/19 ゼネテック

… 初値売り損益:-8,000円

騰落率:-4.71%、倍率:0.95倍 - 2020/03/11 コンピューターマネージメント

… 初値売り損益:161,000円

騰落率:58.55%、倍率:1.59倍 - 2018/10/19 ディ・アイ・システム

… 初値売り損益:202,000円

騰落率:157.81%、倍率:2.58倍 - 2018/09/26 ブロードバンドセキュリティ

… 初値売り損益:125,100円

騰落率:166.80%、倍率:2.67倍 - 2018/06/21 SIG

… 初値売り損益:266,500円

騰落率:133.25%、倍率:2.33倍

Speee(スピー)のIPO分析

目論見書を見てもホームーページを見ても、独自の用語が多くて、事業内容をよく理解できませんでした。

(ついでに、目論見書に掲載している事業名と、ホームページで掲載している事業名が違う)

調達資金の使途はこちら。

既存事業の規模拡大のための開発人員、営業人員及び管理体制強化のための管理人員の採用費及び人件費、当社グループサービスの認知度向上及び顧客基盤拡大のための広告宣伝費に充当する予定であります。

4月20日に上場予定でしたが、コロナショックにより延期となっていました。(4社目の再承認)

コロナ禍が及ぼす影響について、同社の認識は次の通りです。(太字はカブスルにて強調)

当社グループではリモートワークを推奨し、柔軟に事業を継続できる体制の整備に努めておりますが、国内及び海外主要各国において終息に向かわず、拡大が長期間にわたり続いた場合は、深刻な経済的影響が生じ、広告市場の縮小や個人消費の冷え込みに繋がることが予想されます。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 仮条件が26.9%も上振れして決定。需要あり?(6.23追記)

- 24日に上場したIPO3社の初値が好調。(6.25追記)

- 市場からの吸収金額が25.4億円とやや大きい。(吸収金額による実績)

- 新型コロナウィルスの収束が未定。

- 事業内容がよくわからない。

6.25 追記。24日に上場したIPO3社の初値が好調なことから、予想をさらに引き上げました。

初値予想を2,800円 ~ 3,050円に修正。予想利益は-2,000円~2.8万円です。

カブスルはブックビルディングに積極参加します。

6.23 追記。仮条件が2,520円 ~ 2,880円に決定。(想定価2,270円より26.9%上ブレ↑)

初値予想を2,800円 ~ 3,050円に修正。予想利益は-8,000円~1.7万円です。

やや懸念事項としては、現在、株価の上昇の勢いが強いこと。

上場日に相場が反転するとIPOにとっては悪影響がでます。

目論見書の想定仮条件は2,270円。初値予想は2,150円 ~ 2,400円としました。

予想利益は-1.2万円~1.3万円で、市況によっては公募割れのリスクがあるIPOになります。