ウイルテック(7087):IPO上場情報

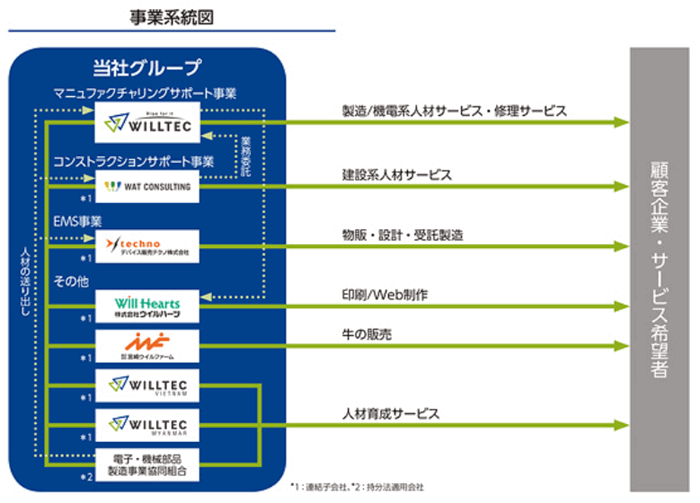

ウイルテックは、製造工場における請負、受託、EMS、派遣などのアウトソーシングを担う製造サービス企業です。

製造業における企業の問題解決に対し、技術力、採用力、育成力を提供。

リードタイムの短縮、仕掛り在庫の削減、動線分析などの生産現場における課題解決、請負で培った技術力と育成力を活かした効率的な人財活用など、さまざまなかたちでサポートしています。

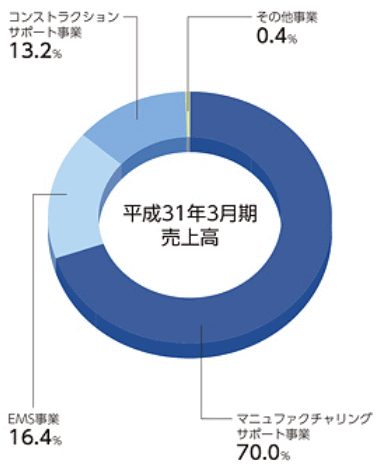

メイン事業は、売上高の7割を占めるマニュファクチャリングサポート事業。

- 製造請負・製造派遣事業

製造請負とは、メーカーを顧客として、一般的に顧客の工場等の一部を借受け、事業所を設置し、顧客と契約した物を製造する事業。

製造派遣とは、人材派遣会社に登録している者を、取引先の事業所へ派遣し、派遣先の担当者の指揮命令のもとで労働サービスを提供する労働者派遣事業。 - 機電系技術者派遣事業

人材派遣会社に登録している者を、取引先の事業所へ派遣し、派遣先の担当者の指揮命令のもとで労働サービスを提供する労働者派遣事業。

主にエレクトロニクス・機械等の設計関連に秀でた技術を持つ人材を派遣。 - 修理サービス事業

破損し、不具合の発生した製造物を補修・修理するサービス。

主に太陽光発電の電源設備やコーヒーメーカー等の電気機器の訪問修理事業。

他に、下記の3つの事業を行っています。

- コンストラクションサポート事業(売上高の13.2%)

人材派遣会社に登録している者を、取引先の事業所へ派遣し、派遣先の担当者の指揮命令のもとで労働サービスを提供する労働者派遣事業。

主に建築・土木等の設計関連に秀でた技術を持つ人材。 - EMS事業(売上高の16.4%)

電子機器等の受託生産を行う受託製造事業と、電子部品メーカーより購入した電子部品を販売する電子部品卸売事業。 - その他(売上高の0.4%)

障がい者支援事業、畜産業、海外事業。

グループは同社と連結子会社6社及び持分法適用関連会社1社で構成。それぞれの事業を行っています。

設立は1992年4月。

従業員数は2019年12月末で3,112名、平均年齢は38.1歳、平均勤続年数は4年、平均年間給与は353.4万円。

ウイルテックのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ウイルテックの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ウイルテックの上場日

ウイルテックのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2020/2/19 (水) ~ 2/26 (水) |

||

|---|---|---|---|

| 仮条件 | 1,100円~1,200円 (抽選資金:11万円 ~ 12万円) | ||

| 当選口数 | 20,566口 | ||

| 発行済株式数 | 6,058,500株 | オファリングレシオ | 33.9% |

| 公募株数 | 888,500株 | 売出株数 | 900,000株 |

| 吸収金額 | 24.6億円 | O.A分 | 268,100株 |

| 仮条件決定日 | 2/18 (火) | 公開価格決定日 | 2/27 (木) |

| 購入期間 | 2/28 (金) ~ 3/4 (水) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ウイルテックの公開価格と初値

| 仮条件 | 1,100円~1,200円 | ||

|---|---|---|---|

| 公開価格 | 1,200円 | 初値 | 1,200円 |

| 騰落率 | 0.00% | 倍率 | 1.00倍 |

| 初値売り損益 | 0円(1,200円 - 1,200円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

ウイルテックの初値予想と予想利益

ウイルテックの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,100円 ~ 1,200円

※抽選資金:11万円 ~ 12万円

上限は6.3%下ブレ↓ |

|---|---|

| 初値予想 |

1,120円 ~ 1,240円※2/18 修正

(0.9倍~1.0倍) |

| 予想利益 | -8,000円~4,000円 |

想定価格と初値予想

| 想定価格 | 1,280円あたり ※抽選資金:12.8万円あたり |

|---|---|

| 初値予想 | 1,240円 ~ 1,380円 (1.0倍~1.1倍) |

| 予想利益 | -4,000円~1万円 |

初値予想アンケート

ウイルテック(7087)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,200円)を基準価格に修正しています。

有効回答:197票 投票期限:2020/3/5 (木) 23:59までウイルテックの主幹事と幹事証券

ウイルテックのIPOを取り扱っている証券会社です。

ウイルテックの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SMBC日興証券 |

88.71% | 1,824,400株 | 1,824口 |

| SBI証券 | 3.48% | 71,500株 | 500口 |

| 野村證券 | 2.61% | 53,600株 | 53口 |

| 大和証券 | 1.74% | 35,700株 | 89口 |

| 岩井コスモ証券 | 1.74% | 35,700株 | 35口 |

| みずほ証券 | 1.74% | 35,700株 | 35口 |

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

ウイルテックの決算情報

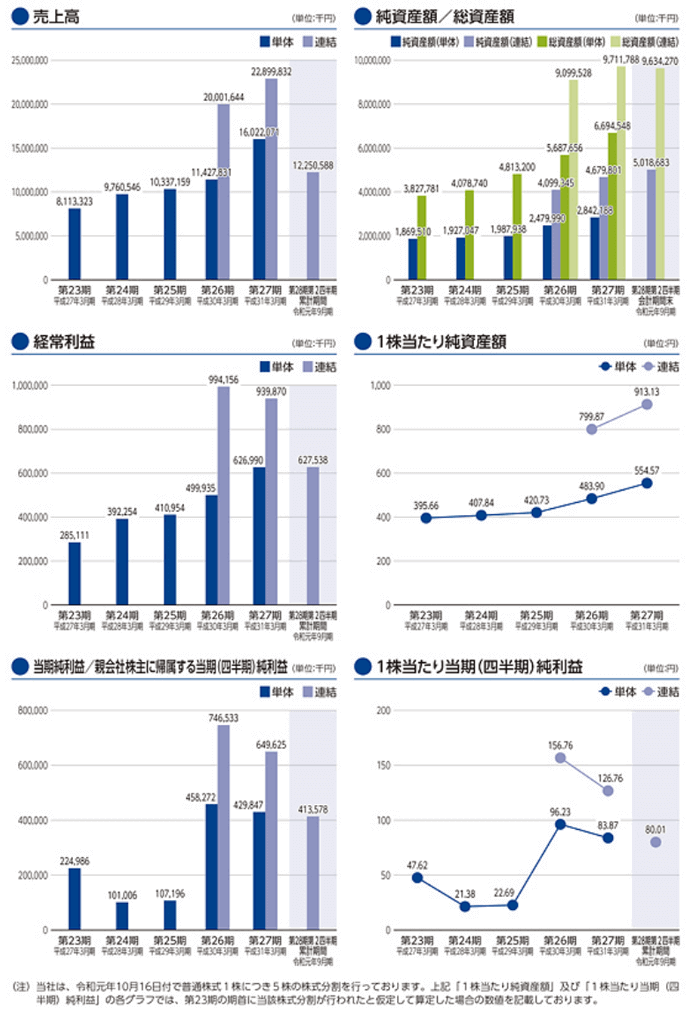

単独 財務情報 (単位/千円)

| 決算期 | 2019年3月 | 2018年3月 | 2017年3月 |

|---|---|---|---|

| 売上高 | 16,022,071 | 11,427,831 | 10,337,159 |

| 経常利益 | 626,990 | 499,935 | 410,954 |

| 当期利益 | 429,847 | 458,272 | 107,196 |

| 純資産 | 2,842,188 | 2,479,990 | 1,987,938 |

| 配当金※ | 140.00 | 71.00 | 67.00 |

| EPS※ | 83.87 | 96.23 | 113.44 |

| BPS※ | 554.57 | 483.90 | 2,103.64 |

| 前期比(売上高) | 40.2% | 10.6% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2019年3月 | 2018年3月 |

|---|---|---|

| 売上高 | 22,899,832 | 20,001,644 |

| 経常利益 | 939,870 | 994,156 |

| 当期利益 | 649,625 | 746,533 |

| 純資産 | 4,679,801 | 4,099,345 |

| EPS※ | 126.76 | 156.76 |

| BPS※ | 913.13 | 799.87 |

| 前期比(売上高) | 14.5% | ― |

上位株主とロックアップ期間

ウイルテックの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| 小倉 秀司 | 64.74% | 180日 |

| (株)RASアセット | 14.41% | 180日 |

| 宮城 力 | 7.05% | 180日 |

| 野地 恭雄 | 1.51% | 180日 |

| 西 隆弘 | 1.09% | 180日 |

| 渡邊 剛 | 1.09% | 180日 |

| 東 和登 | 0.84% | 90日 |

| ウイルテックグループ従業員持株会 | 0.54% | |

| 田中 伸也 | 0.25% | 90日 |

| 水谷 辰雄 | 0.25% | 90日 |

直近の類似IPOの上場結果

ウイルテックと市場と業種が同じIPOの上場結果です。

「市場:東証二部」かつ「業種:サービス業」の直近のIPO結果です。

- 2019/10/18 ワシントンホテル

… 初値売り損益:15,200円

騰落率:11.60%、倍率:1.12倍 - 2019/06/12 ユーピーアール

… 初値売り損益:70,000円

騰落率:21.21%、倍率:1.21倍 - 2018/03/19 共和コーポレーション

… 初値売り損益:92,100円

騰落率:57.92%、倍率:1.58倍 - 2017/12/25 要興業

… 初値売り損益:20,000円

騰落率:26.67%、倍率:1.27倍 - 2017/03/23 グリーンズ

… 初値売り損益:10,000円

騰落率:7.14%、倍率:1.07倍

ウイルテックのIPO分析

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 業績が好調。(決算情報)

- 購入単価が低い(13万円)。

- 配当実績がある。

- IPOで人気の低い東証二部市場。

- 市場からの吸収金額がやや大きい。

- やや地味な印象がある事業内容。

- 同日に2社が上場。

2.18 追記。仮条件が想定価格(1,280円)より下振れ決定(1,100円 ~ 1,200円)。

これに伴い、初値予想を1,120円 ~ 1,240円に修正。

予想利益は-8,000円~4,000円と、マイナス方向に拡大修正しました。

仮条件の引き下げは、機関投資家などからの需要が薄かったのが原因かと思われます。

目論見書の想定仮条件は1,280円。初値予想は1,240円 ~ 1,380円としました。

予想利益は-4,000円~1万円で、公募割れのリスクがあるIPOになります。

地味な印象が強いIPOですが、業績や配当実績など安定性がある企業になります。

カブスルは、当選後に辞退するとペナルティがあるSMBC日興証券以外からIPOに参加します。