ドリーム・アーツ(4811):IPO上場情報

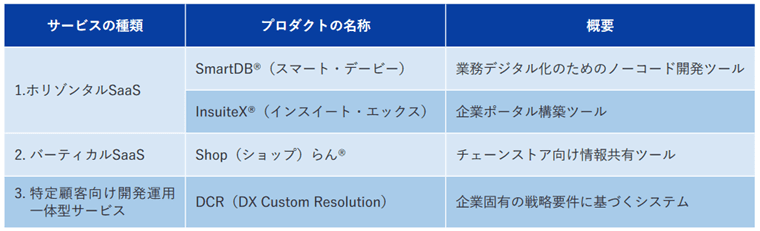

ドリーム・アーツは、大企業向けSaaSプロダクト(ノーコード開発ツール「SmartDB®」、社内ポータル構築ツール「InsuiteX®」、チェーンストア向け情報共有ツール「Shopらん®」)および特定顧客向け開発運用一体型クラウドサービス「DCR」の提供を行っている企業です。グループは同社と連結子会社1社で構成。

クラウド事業

自社開発したアプリケーションソフトウェアをSaaSの形態で提供する事業。

SmartDB®は、プログラミング不要の「ノーコード開発ツール」で、直感的な操作と簡易な設定により、非IT人材による業務アプリケーション開発が可能に。

オンプレミス事業

「SmartDB®」と「InsuiteX®」を、オンプレミス環境で利用するパッケージソフトウェアとしてライセンス提供。従来からオンプレミス環境で利用している既存顧客の追加発注に限定しており、新規顧客はSaaSとして利用。

オンプレミスとは、サーバーやソフトウェアなどの情報システムを、使用者が管理している施設内に設置して運用すること。

設立は1996年12月

同社の従業員数は226名、平均年齢は35.9歳、平均勤続年数は8.2年、平均年間給与は634.9万円(2023年8月末)

ドリーム・アーツのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ドリーム・アーツの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ドリーム・アーツの上場日

ドリーム・アーツのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2023/10/12 (木) ~ 10/18 (水) |

||

|---|---|---|---|

| 仮条件 | 2,340円~2,660円 (抽選資金:23.4万円 ~ 26.6万円) | ||

| 当選口数 | 9,109口 | ||

| 発行済株式数 | 4,054,600株 | オファリングレシオ | 22.4% |

| 公募株数 | 220,000株 | 売出株数 | 572,100株 |

| 吸収金額 | 24.2億円 | O.A分 | 118,800株 |

| 仮条件決定日 | 10/10 (火) | 公開価格決定日 | 10/19 (木) |

| 購入期間 | 10/20 (金) ~ 10/25 (水) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ドリーム・アーツの公開価格と初値

| 仮条件 | 2,340円~2,660円 | ||

|---|---|---|---|

| 公開価格 | 2,660円 | 初値 | 3,005円 |

| 騰落率 | 12.97% | 倍率 | 1.13倍 |

| 初値売り損益 | 34,500円(3,005円 - 2,660円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

ドリーム・アーツの初値予想と予想利益

ドリーム・アーツの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 | 2,340円 ~ 2,660円 ※抽選資金:23.4万円 ~ 26.6万円 |

|---|---|

| 初値予想 |

3,060円 ~ 3,720円※10/11 修正

(1.2倍~1.4倍) |

| 予想利益 | 4万円~10.6万円 |

想定価格と初値予想

| 想定価格 | 2,660円あたり ※抽選資金:26.6万円あたり |

|---|---|

| 初値予想 | 3,200円 ~ 3,990円 (1.2倍~1.5倍) |

| 予想利益 | 5.4万円~13.3万円 |

初値予想アンケート

ドリーム・アーツ(4811)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,660円)を基準価格に修正しています。

有効回答:400票 投票期限:2023/10/26 (木) 23:59までドリーム・アーツの主幹事と幹事証券

ドリーム・アーツのIPOを取り扱っている証券会社です。

ドリーム・アーツの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 みずほ証券 |

88.71% | 808,100株 | 808口 |

| 三菱UFJモルガン・スタンレー証券 | 4.35% | 39,600株 | 39口 |

| SBI証券 | 2.60% | 23,700株 | 142口 |

| 東海東京証券 | 2.60% | 23,700株 | 23口 |

| SMBC日興証券 | 1.73% | 15,800株 | 15口 |

委託幹事である三菱UFJ eスマート証券は、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

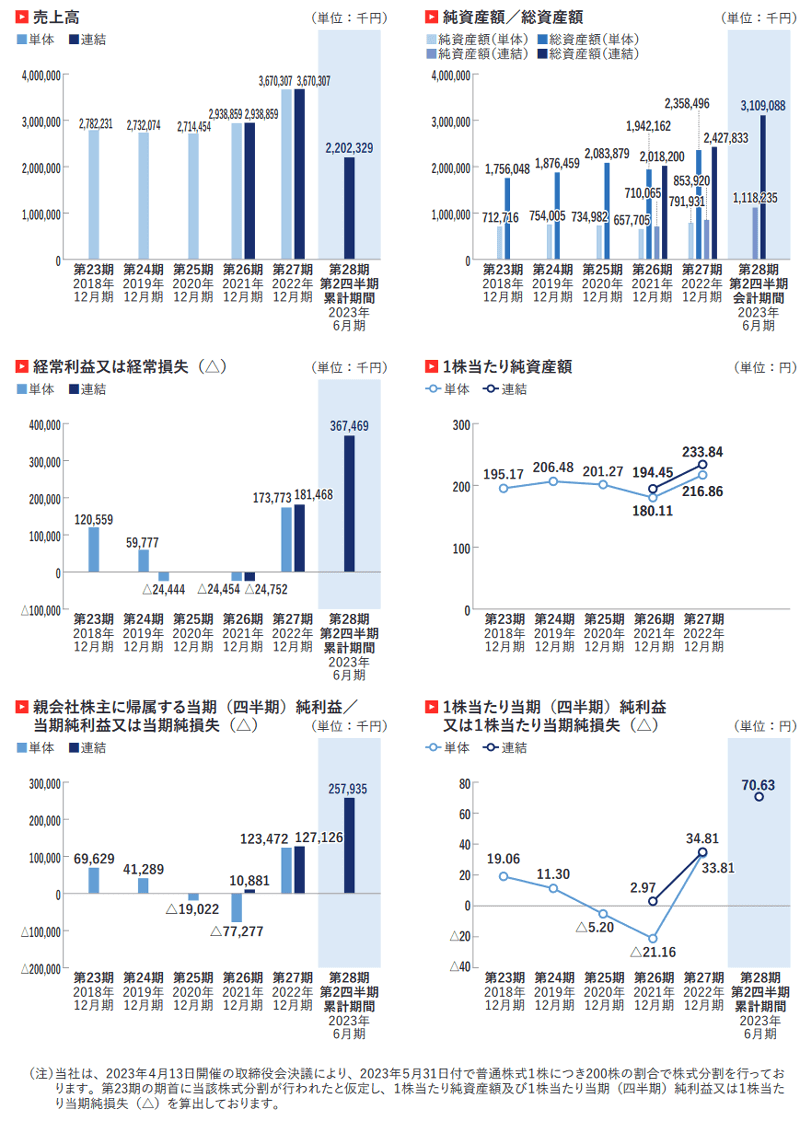

ドリーム・アーツの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2022年12月 | 2021年12月 | 2020年12月 |

|---|---|---|---|

| 売上高 | 3,670,307 | 2,938,859 | 2,714,454 |

| 経常利益 | 173,773 | -24,454 | -24,444 |

| 当期利益 | 123,472 | -77,277 | -19,022 |

| 純資産 | 791,931 | 657,705 | 734,982 |

| 配当金※ | ― | ― | ― |

| EPS※ | 33.81 | -21.16 | -1,041.88 |

| BPS※ | 216.86 | 180.11 | 40,255.37 |

| 前期比(売上高) | 24.9% | 8.3% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2022年12月 | 2021年12月 |

|---|---|---|

| 売上高 | 3,670,307 | 2,938,859 |

| 経常利益 | 181,468 | -24,752 |

| 当期利益 | 127,126 | 10,881 |

| 純資産 | 853,920 | 710,065 |

| EPS※ | 34.81 | 2.97 |

| BPS※ | 233.84 | 194.45 |

| 前期比(売上高) | 24.9% | ― |

ドリーム・アーツのPERとPBR

公開価格(2,660円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2021年12月 (実績/連結) |

895.62倍 | 13.68倍 | 2.97 | 194.45 |

| 2022年12月 (実績/連結) |

76.41倍 | 11.38倍 | 34.81 | 233.84 |

| 2023年12月 (予想/連結) |

34.33倍 | - | 77.48 | - |

上位株主とロックアップ期間

ドリーム・アーツの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 山本 孝昭 代表取締役社長 |

861,000株

22.45%

|

200,000株 | 180日 |

| 芸夢YAMAMOTO株式会社 役員等により総株主の議決権の過半数が所有されている会社 |

704,400株

18.37%

|

55,000株 | 180日 |

| 前川 賢治 取締役 |

347,600株

9.06%

|

60,000株 | 180日 |

| 芸夢前川株式会社 役員等により総株主の議決権の過半数が所有されている会社 |

284,400株

7.42%

|

5,000株 | 180日 |

| 牧山 公彦 取締役 |

202,400株

5.28%

|

- | 180日 |

| 金井 正義 監査役 |

188,000株

4.90%

|

- | 180日 |

| コタエル信託株式会社 |

183,000株

4.77%

(183,000)

|

- | 180日 |

| 株式会社ブイ・シー・エヌ |

160,000株

4.17%

|

- | 180日 |

| NTTファイナンス株式会社 |

140,000株

3.65%

|

- | 180日 |

| 加賀電子株式会社 |

92,000株

2.40%

|

- |

- 180日のロックアップ期間は、2024年4月23日まで

直近の類似IPOの上場結果

ドリーム・アーツと市場と業種が同じIPOの上場結果です。

「市場:グロース」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2023/10/04 くすりの窓口

… 初値売り損益:-12,000円

騰落率:-7.06%、倍率:0.93倍 - 2023/09/27 AVILEN

… 初値売り損益:36,200円

騰落率:17.08%、倍率:1.17倍 - 2023/09/26 ネットスターズ

… 初値売り損益:-11,600円

騰落率:-8%、倍率:0.92倍 - 2023/09/22 ファーストアカウンティング

… 初値売り損益:103,400円

騰落率:78.33%、倍率:1.78倍 - 2023/08/30 インバウンドプラットフォーム

… 初値売り損益:70,100円

騰落率:37.89%、倍率:1.38倍

ドリーム・アーツのIPO分析

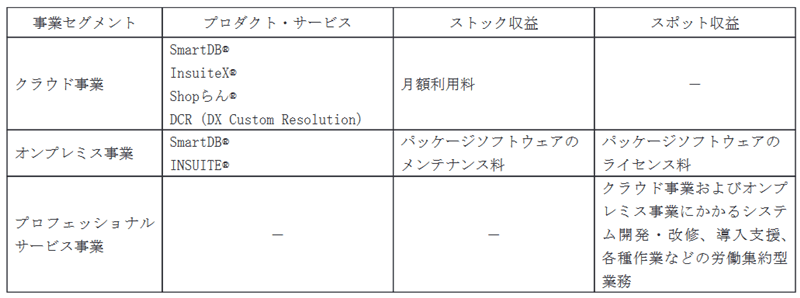

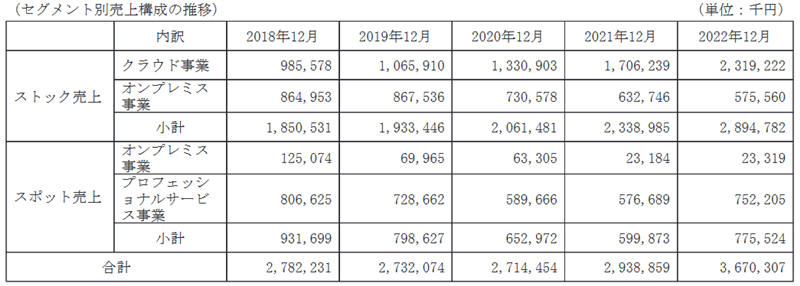

クラウド事業およびオンプレミス事業のソフトウェアメンテナンスがストック収益。オンプレミス事業のパッケージソフトウェアとプロフェッショナルサービス事業がスポット収益。

売上高の推移について説明があり、2020年12月期から二期にわたり赤字となったのは、ビジネスモデルをパッケージソフトウェア型からクラウドサービス型(SaaS)へ転換した為。

ソフトウェア型は販売した時点で売上を全額計上。

クラウドサービス型は毎月一定の金額を回収する月額利用料方式。また、カスタマーセンターの新設が必要となり、コスト増加に。

数値をみると上手くビジネスモデルの転換が進んでいるよう。ストック売上比率は78.9%に(前期実績)

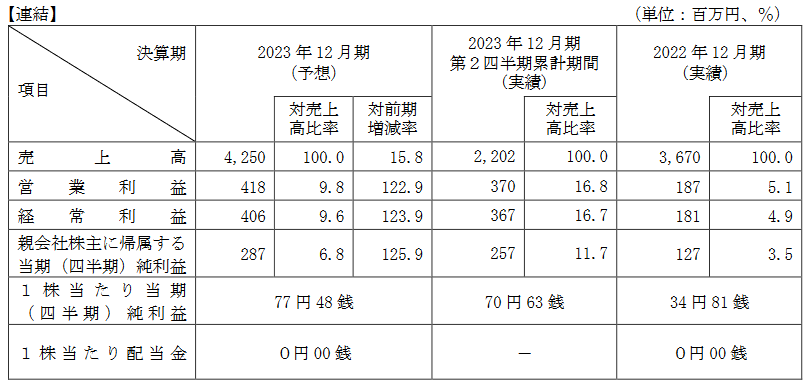

2023年12月期の業績予想が発表されています。増収増益で利益が特に伸びる。

大企業向けSaaSプロダクト(ノーコード開発ツール「SmartDB®」の導入企業は、大手企業がズラリ。

(Webサイトより)

IPOとしては人気がでそうな事業内容です。

想定価格は今後の成長も織り込まれた価格か、割安感はあまりでず。

想定価格に割安感があればなぁと思いますが、公募割れのリスクは小さいと判断します。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 業績が好調。ビジネスモデルの転換も上手くいく(決算情報)

- 2023年12月期の業績予想(前期比)は、売上高 4,250百万円(+15.8%)、営業利益 418百万円(+122.9%)

- オファリングレシオが22.4%とやや低い(IPOデータ)

- IPOで人気のあるIT関連企業

- 大手企業への導入実績あり

- 市場からの吸収金額が24.2億円とやや大きい(IPOデータ)

- 想定価格と2023年12月期の予想実績(連結)によるPERは34.3倍(PERとPBR)

- SaaSの解約率が見当たらず

10.11追記。仮条件が2,340円 ~ 2,660円に決定。(想定価格の2,660円が上限でやや弱気)

初値予想を3,060円 ~ 3,720円に修正。予想利益は4万円~10.6万円です。

目論見書の想定仮条件は2,660円。初値予想は3,200円 ~ 3,990円としました。

予想利益は5.4万円~13.3万円です。

カブスルは幹事証券にてIPOに参加します。

1人1票の平等抽選で、資金力に左右されない当選が期待できるSMBC日興証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの2社だけでIPOに55回当選しています(全当選数の39.3%)

追加の委託幹事として、auカブコム証券が決まりました。

委託幹事は気づかれないことも多いので可能なら参加しておきたいです。