ホロスホールディングス(5839):IPO上場情報

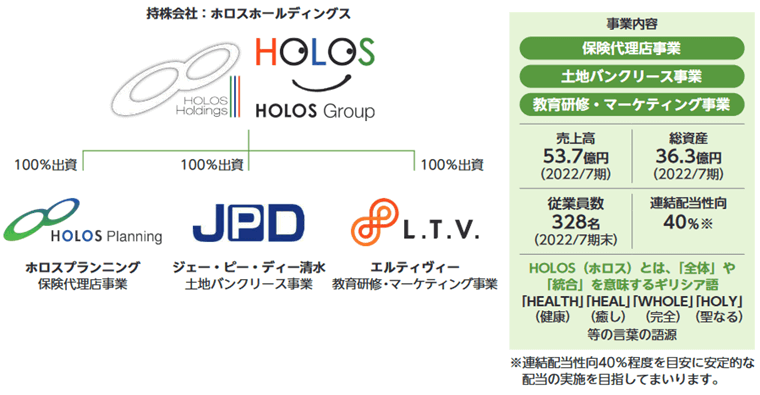

ホロスホールディングスは、保険代理店事業を中心とする企業グループの持株会社です。グループは同社と連結子会社3社で構成。

純粋持株会社として、グループの経営戦略の立案・決定、経理・財務・総務業務等の各事業に共通する管理サービスの提供及びグループ経営のモニタリングを行い、各連結子会社においては、保険代理店事業、土地バンクリース事業、教育研修・マーケティング事業の3事業を展開。

設立は2014年2月

同社の従業員数は2023年4月末で10名、平均年齢は46.5歳、平均勤続年数は3.9年、平均年間給与は450.8万円

ホロスHDのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、ホロスHDの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

ホロスホールディングスの上場日

| 上場日 | 2023/7/21(金) | 証券コード | 5839 |

|---|---|---|---|

| 市場 | 東証スタンダード | 業種 | 保険業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | ホロスホールディングス(5839) | ||

| 時価総額 | 61.6億円(仮条件の上限で計算) |

||

ホロスホールディングスのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2023/7/5 (水) ~ 7/11 (火) |

||

|---|---|---|---|

| 仮条件 | 1,710円~1,840円 (抽選資金:17.1万円 ~ 18.4万円) | ||

| 当選口数 | 17,806口 | ||

| 発行済株式数 | 3,349,600株 | オファリングレシオ | 53.1% |

| 公募株数 | 0株 | 売出株数 | 1,548,400株 |

| 吸収金額 | 30.4億円~32.7億円 | O.A分 | 232,200株 |

| 仮条件決定日 | 7/4 (火) | 公開価格決定日 | 7/12 (水) |

| 購入期間 | 7/13 (木) ~ 7/19 (水) | ||

| 備考 |

売出株の一部は、海外市場で販売される予定。 |

||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

ホロスホールディングスの公開価格と初値

| 仮条件 | 1,710円~1,840円 | ||

|---|---|---|---|

| 公開価格 | 7/12 (水)に決定 | 初値 | (初値予想)1,750円 ~ 1,880円※7/4 修正 |

| 騰落率 | - | 倍率 | - |

| 初値売り損益 | (予想利益)-9,000円~4,000円※7/4 修正 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

ホロスホールディングスの初値予想と予想利益

ホロスホールディングスの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,710円 ~ 1,840円

※抽選資金:17.1万円 ~ 18.4万円

上限は7.6%上ブレ↑ |

|---|---|

| 初値予想 |

1,750円 ~ 1,880円※7/4 修正

(1.0倍~1.0倍) |

| 予想利益 | -9,000円~4,000円 |

想定価格と初値予想

| 想定価格 | 1,710円あたり ※抽選資金:17.1万円あたり |

|---|---|

| 初値予想 | 1,630円 ~ 1,760円 (1.0倍~1.0倍) |

| 予想利益 | -8,000円~5,000円 |

初値予想アンケート

ホロスホールディングス(5839)の初値予想アンケートに、ご協力をお願いします。

仮条件の上限(1,840円)を基準価格に修正しています。

有効回答:180票 投票期限:2023/7/20 (木) 23:59までホロスホールディングスの主幹事と幹事証券

ホロスホールディングスのIPOを取り扱っている証券会社です。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

ホロスホールディングスの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2022年7月 | 2021年7月 | 2020年7月 |

|---|---|---|---|

| 売上高 | 264,750 | 256,500 | 262,700 |

| 経常利益 | -540 | 20,889 | 19,718 |

| 当期利益 | -928 | 9,620 | 42,448 |

| 純資産 | 1,610,469 | 1,572,787 | 1,563,166 |

| 配当金※ | 35,000.00 | ― | ― |

| EPS※ | -0.28 | 2.92 | 2,580.31 |

| BPS※ | 480.79 | 475.60 | 94,534.56 |

| 前期比(売上高) | 3.2% | -2.4% | ― |

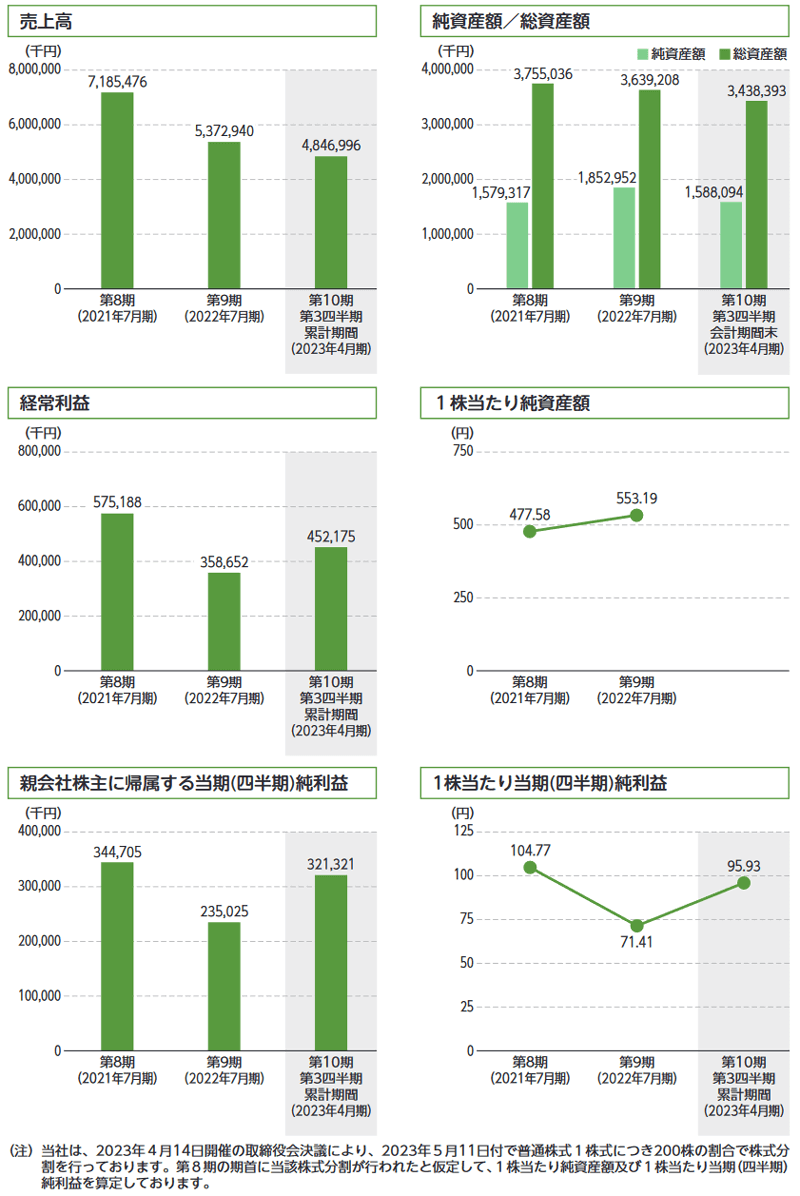

連結 財務情報 (単位/千円)

| 決算期 | 2022年7月 | 2021年7月 |

|---|---|---|

| 売上高 | 5,372,940 | 7,185,476 |

| 経常利益 | 358,652 | 575,188 |

| 当期利益 | 235,025 | 344,705 |

| 純資産 | 1,852,952 | 1,579,317 |

| EPS※ | 71.41 | 104.77 |

| BPS※ | 553.19 | 477.58 |

| 前期比(売上高) | -25.2% | ― |

ホロスホールディングスのPERとPBR

仮条件の上限(1,840円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2021年7月 (実績/連結) |

17.56倍 | 3.85倍 | 104.77 | 477.58 |

| 2022年7月 (実績/連結) |

25.77倍 | 3.33倍 | 71.41 | 553.19 |

上位株主とロックアップ期間

ホロスホールディングスの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| TKTH投資事業有限責任組合 VC |

1,640,600株

48.14%

|

1,408,400株 | 180日/ 1.5倍 |

| 堀井 計 代表取締役社長 |

508,800株

14.93%

(13,600)

|

140,000株 | 180日 |

| 第一生命保険株式会社 |

312,400株

9.17%

|

- | 180日 |

| ソニー生命保険株式会社 |

237,600株

6.97%

|

- | 180日 |

| 清水 三雄 |

154,000株

4.52%

|

- | 180日 |

| 株式会社MIO 役員等により総株主の議決権の過半数が所有されている会社 |

76,800株

2.25%

|

- | 180日 |

| アイザワ・インベストメンツ株式会社 |

60,000株

1.76%

|

- | 180日/ 1.5倍 |

| 東京海上日動あんしん生命保険株式会社 |

30,000株

0.88%

|

- | 180日 |

| 浦野 陽介 取締役 |

28,000株

0.82%

(5,200)

|

- | 180日 |

| サイコム・ブレインズ株式会社 |

24,000株

0.70%

|

- | 180日 |

- 180日のロックアップ期間は、2024年1月16日まで

ホロスホールディングスのIPO分析

公募なしの全株売出し。

売出元はVCと代表取締役で、EXIT目的のIPOか。

- 公募株数

企業が新しく発行する株式

(企業にお金が入る) - 売出株数

既存株主が市場に出す株式

(既存株主にお金が入る)

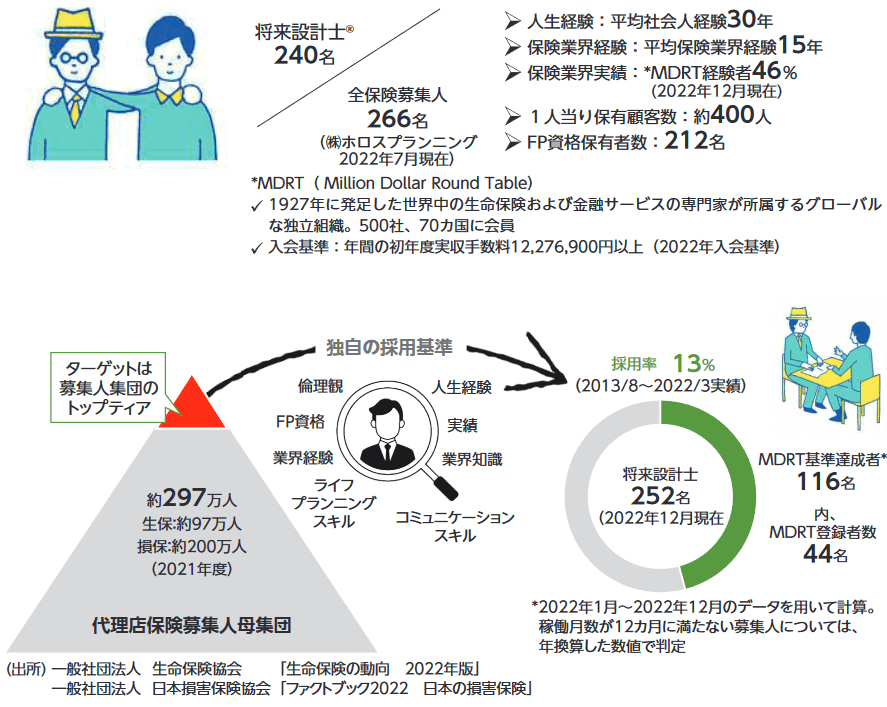

目論見書にある「将来設計士®」ってなんだろう?と思ってたら保険募集人のことだそう。

てっきり資格か何かと思いきや、顧客の将来を設計するから、そう呼んでいるのだそう。

前期実績(連結)と仮条件の上限価格で算出したPERは25.7倍。PBRは3.33倍。

業績は頭打ち、そしてVCと代表による売出し・・・。

買われる理由は乏しいかなと思います。

IPO市況が良いので「C」評価としましたが、市況が悪化すれば一段評価は下げる予定です。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 6.19時点のIPO市況が好調

- 配当性向は連結で40%を予定

- 二週間ぶりのIPO

- 業績がやや微妙(今期の業績予想は6/19時点で未発表)

- 全株売出し。ベンチャーキャピタルのEXIT感が強い

- 成長をイメージしにくい事業内容

- オファリングレシオが53.1%と高い(IPOデータ)

- 仮条件の上限価格と前期実績(連結)によるPERは25.7倍。PBRは3.33倍

- IPOで人気の低い東証スタンダード市場

- ベンチャーキャピタルの保有株が多いが上場時の売出しで85%の株を放出

7.4追記。仮条件が想定発行価格(1,710円)より7.6%の上振れ決定(1,710円 ~ 1,840円)したのは評価が高い証拠。ただし割安感がやや消えたので初値予想を1,750円 ~ 1,880円に修正。予想利益は-9,000円~4,000円です。

目論見書の想定仮条件は1,710円。初値予想は1,630円 ~ 1,760円としました。

予想利益は-8,000円~5,000円で、市況によっては公募割れのリスクがあるIPOになります。

上場日の相場環境により、利益にも損失にもなりそうなIPO。(やや損失寄りかも)

カブスルはパスする予定です。

注意点として、SMBC日興証券と岡三証券、三菱UFJモルガン・スタンレー証券は、当選後に辞退するとペナルティがありますのでブックビルディングの参加にはご注意を。