エレベーターコミュニケーションズ(353A):IPO上場情報

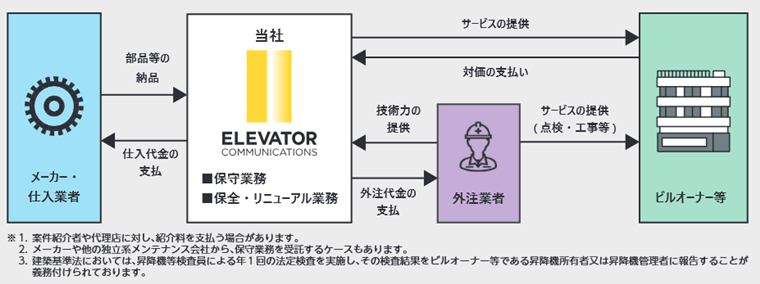

エレベーターコミュニケーションズは、エレベーターやエスカレーター等のメンテナンスやリニューアルサービスを行っている企業です。全国に47拠点を構えています。

独立系メンテナンス専業会社であり、メーカー系のメンテナンス会社と比較して、リーズナブルな価格設定が可能。

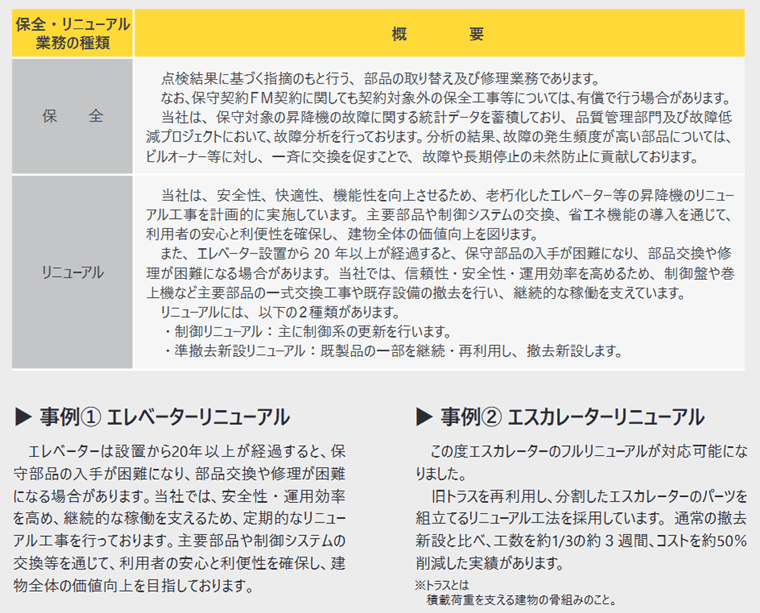

保全・リニューアル業務の種類はこちら。

国内主要メーカーである三菱電機、日立製作所、東芝エレベータ、フジテック等の昇降機にメンテナンスサービスを提供。

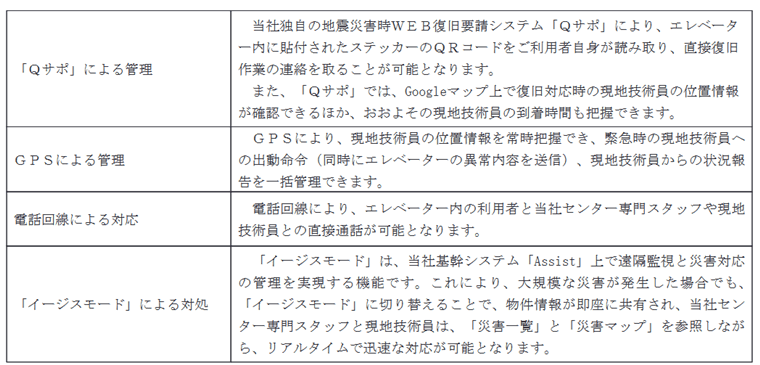

災害や故障等の緊急時にタイムリーかつ適切に対処するため、ITを活用。24時間365日体制。

イージスモードは利用者による操作不要で、災害時に自動で安全運転モードに切り替えます。

設立は2006年2月

従業員数は219名、平均年齢は41歳、平均勤続年数は4.6年、平均年間給与は431万円(2025年2月末)

エレベーターコミュニケーションズのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、エレベーターコミュニケーションズの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

エレベーターコミュニケーションズの上場日

| 上場日 | 2025/4/25(金) | 証券コード | 353A |

|---|---|---|---|

| 市場 | 札幌アンビシャス | 業種 | サービス業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | エレベーターコミュニケーションズ(353A) | ||

| 時価総額 | 17億円(公開価格で計算) 22億円(初値で計算) |

||

エレベーターコミュニケーションズのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2025/4/10 (木) ~ 4/16 (水) |

||

|---|---|---|---|

| 仮条件 | 1,600円~1,700円 (抽選資金:16万円 ~ 17万円) | ||

| 当選口数 | 1,198口 | ||

| 発行済株式数 | 999,940株 | オファリングレシオ | 11.9% |

| 公募株数 | 50,000株 | 売出株数 | 54,300株 |

| 吸収金額 | 2億円 | O.A分 | 15,500株 |

| 仮条件決定日 | 4/9 (水) | 公開価格決定日 | 4/17 (木) |

| 購入期間 | 4/18 (金) ~ 4/23 (水) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

- IPO管理帳 / IPO管理帳ログイン版

IPOの申込み、当選管理がカンタンに。 - IPOのメール通知システム

ブックビルディングの開始時にメールが届く。

エレベーターコミュニケーションズの公開価格と初値

| 仮条件 | 1,600円~1,700円 | ||

|---|---|---|---|

| 公開価格 | 1,700円 | 初値 | 2,200円 |

| 騰落率 | 29.41% | 倍率 | 1.29倍 |

| 初値売り損益 | 50,000円(2,200円 - 1,700円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

エレベーターコミュニケーションズの初値予想と予想利益

エレベーターコミュニケーションズの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

1,600円 ~ 1,700円

※抽選資金:16万円 ~ 17万円

上限は6.3%上ブレ↑ |

|---|---|

| 初値予想 |

1,610円 ~ 1,770円※4/9 修正

(0.9倍~1.0倍) |

| 予想利益 | -9,000円~7,000円 |

想定価格と初値予想

| 想定価格 | 1,600円あたり ※抽選資金:16万円あたり |

|---|---|

| 初値予想 | 1,560円 ~ 1,920円 (1.0倍~1.2倍) |

| 予想利益 | -4,000円~3.2万円 |

初値予想アンケート

エレベーターコミュニケーションズ(353A)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,700円)を基準価格に修正しています。

有効回答:204票 投票期限:2025/4/24 (木) 23:59までエレベーターコミュニケーションズの主幹事と幹事証券

エレベーターコミュニケーションズのIPOを取り扱っている証券会社です。

エレベーターコミュニケーションズの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 東洋証券 |

86.89% | 104,100株 | 0口 |

| SBI証券 | 5.26% | 6,300株 | 37口 |

| マネックス証券 | 1.75% | 2,100株 | 21口 |

| 松井証券 | 1.75% | 2,100株 | 14口 |

| 岡三証券 | 1.75% | 2,100株 | 2口 |

| 北洋証券 | 1.75% | 2,100株 | 0口 |

| あかつき証券 | 0.83% | 1,000株 | 0口 |

委託幹事である岡三オンラインは、委託数が公表されていません。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

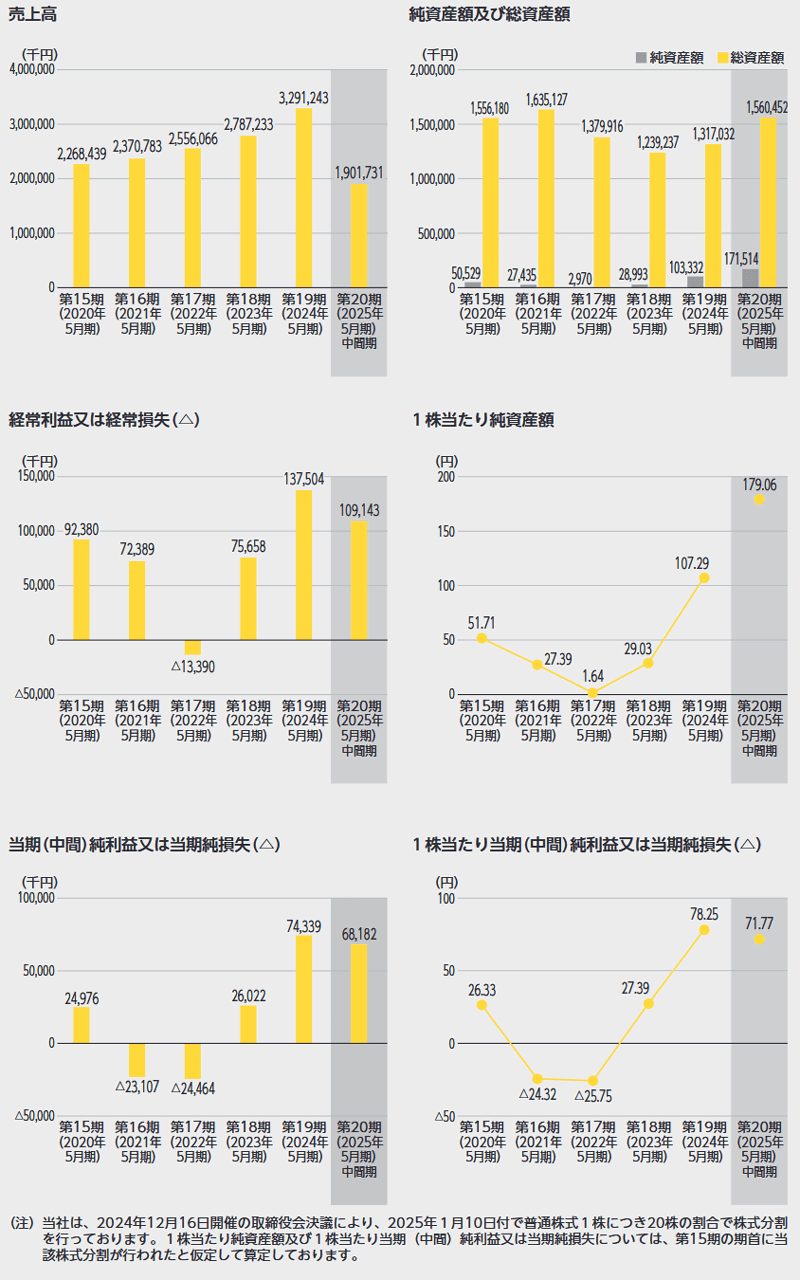

エレベーターコミュニケーションズの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2024年5月 | 2023年5月 | 2022年5月 |

|---|---|---|---|

| 売上高 | 3,291,243 | 2,787,233 | 2,556,066 |

| 営業利益 | 140,186 | 73,864 | ― |

| 営業利益率 | 4.26% | 2.65% | ― |

| 経常利益 | 137,504 | 75,658 | -13,390 |

| 当期利益 | 74,339 | 26,022 | -24,464 |

| 純資産 | 103,332 | 28,993 | 2,970 |

| 配当金※ | - | - | - |

| EPS※ | 78.25 | 27.39 | -515.06 |

| BPS※ | 107.29 | 29.03 | 32.81 |

| 前期比 (営業利益) |

89.8% | ― | ― |

| 前期比(売上高) | 18.1% | 9% | ― |

エレベーターコミュニケーションズのPERとPBR

公開価格(1,700円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2022年5月 (実績) |

- | 1036.59倍 | -25.75 | 1.64 |

| 2023年5月 (実績) |

62.07倍 | 58.56倍 | 27.39 | 29.03 |

| 2024年5月 (実績) |

21.73倍 | 15.84倍 | 78.25 | 107.29 |

エレベーターコミュニケーションズの配当金と配当利回り

公開価格(1,700円)と配当金で算出した配当利回りです。

| 決算月 | 1株あたり の配当金 |

配当利回り | 配当性向 |

|---|---|---|---|

| 2024年5月 (実績) |

0円 | - | - |

上位株主とロックアップ期間

エレベーターコミュニケーションズの上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| そらしづ株式会社 代表取締役の資産管理会社 |

500,000株

46.28%

|

- | 180日 |

| 薄田 章博 代表取締役社長 |

195,000株

18.05%

(42,000)

|

- | 180日 |

| 村石 誠司 代表取締役副社長 |

50,400株

4.67%

(2,000)

|

- | 180日 |

| 六日市 拓也 取締役 |

42,000株

3.89%

(2,000)

|

20,000株 | 180日 |

| こたろう株式会社 役員等により総株主の議決権の過半数が所有されている会社 |

34,000株

3.15%

|

- | 180日 |

| 大久保 圭太 |

30,600株

2.83%

(20,000)

|

4,000株 | 180日 |

| 杉山 央 |

24,200株

2.24%

(24,200)

|

- | |

| 向江 弘徳 |

24,200株

2.24%

(24,200)

|

- | |

| 渡邊 和則 取締役 |

20,000株

1.85%

|

10,000株 | 180日 |

| 上田 健一 監査役 |

10,800株

1.00%

(8,000)

|

- | 180日 |

- 180日のロックアップ期間は、2025年10月21日まで

直近の類似IPOの上場結果

エレベーターコミュニケーションズと市場と業種が同じIPOの上場結果です。

エレベーターコミュニケーションズのIPO分析

独立系のエレベーターメンテナンス専業企業。エレベーターの耐用年数は20~25年程度。

独立系はメーカー系と異なり、すべてのメーカーのエレベーターをメンテナンス可能。独立系のメンテナンス専業は少ない。

同業他社は同じ独立系でプライム上場のジャパンエレベーターサービス(6544)です。

エレベーターコミュニケーションズの仮条件の上限価格は1,700円(PER21.7倍)。

ジャパンエレベーターサービス(6544)のPERは48.7倍なので比較すると割安ともいえますが、売上規模と伸び率、営業利益率の高さ、配当利回り、流動性が低い地方上場を考えると想定価格は強気だと感じます。

| 項目 | エレベーターコミュニケーションズ (353A) |

ジャパンエレベーターサービスHD (6544) |

|---|---|---|

| 上場市場 | 札証アンビシャス | 東証プライム |

| 決算期 | 2024年5月期 | 2024年3月期 |

| 時価総額 | 17億円 | 2,488億円 |

| 売上高 | 32.9億円 | 422.1億円 |

| 営業利益 | 1.4億円 | 68.2億円 |

| 営業利益率 | 4.2% | 16.1% |

| PER | 21.7倍 | 48.7倍 |

| 配当利回り | 配当なし | 1.07% |

| 顧客対象 | 地方・中小規模顧客に強く、地域密着の営業力がある | 大手顧客や都市部中心。規模の大きい案件に強み |

| 価格競争力 | 軽量なコスト構造で価格を抑えたサービス提供が可能 | 全国対応力は高いが、コスト高で価格は中~高水準 |

参入障壁が高そうな事業内容。年間の保守契約件数やリニューアル工事件数の推移など、KPI(主要業績指標)が目論見書に載っているともう少し理解できそうだと感じました。掲載していないので売上高の推移で推測するしかない。(着実に増加とか言葉では書いてあるけども)

札幌アンビシャスは本則市場へのステップアップを視野に入れた中小・中堅企業向けの育成市場です。

東証でいえばグロース市場の位置づけ。

札証上場なので北海道企業かと思いましたが、設立は東京で本社も東京です。北海道には各都市に支店あり。

その他、相場環境でのプラス材料としては、3/21に福証に上場したパパネッツの初値が18.5%上昇した点があります。ただ、パパネッツの公開価格700円はPER5.1倍と割安感がありましたし、配当金も実施しています(配当利回り2.7%)

地方上場だから初値が上昇する・・ということはなく、むしろこれまでの地方上場の初値は弱い傾向にありました。(上場市場ごとの実績)

同業他社と比較すると価格の割安感あり。福証上場のパパネッツが好調だった為、連想買いも入るかも。一方で、地方上場による流動性懸念と同業他社との規模感の比較はマイナスに映りそう。相場環境によっては公募割れもやや視野にいれたいです。

【4.9追記】トランプ関税による相場ショックが3月末にありましたが、福証上場のパパネッツはその他銘柄に比べて下落幅が小さく、何故か強いです。連想される場合、プラス材料に。

2020年3月のコロナショックの際は、連日、IPOの公募割れが続きました。(IPOデータ)

なお、同社には相互関税や円高による直接的なデメリットは見受けられませんが、相場全体の軟調や投資家心理による悪影響(下落)をうける可能性はあります。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 業績は安定的(決算情報)

- 参入障壁が高い。全メーカー対応

- 保守費用が安く、乗り換え需要を取り込みやすい

- オファリングレシオが11.9%と低い(IPOデータ)

- 配当実績なし

- 流動性が少ない地方市場上場。機関投資家からのカバレッジがなく長期的に価格が低いままの企業もあり

- KPIなし

- 仮条件の上限価格と前期実績によるPERは21.7倍。PBRは15.8倍(PERとPBR)

- 同業他社のジャパンエレベーターサービスの業績と株価推移が好調

- 福証上場のパパネッツの初値は高くついた

4.9追記。仮条件が想定発行価格(1,600円)より6.3%の上振れ決定(1,600円 ~ 1,700円)しましたが、トランプ関税ショックによる相場の軟調ぶりを受け初値予想を下方修正(1,610円 ~ 1,770円)。予想利益は-9,000円~7,000円です。

目論見書の想定価格は1,600円。初値予想は1,560円 ~ 1,920円としました。

予想利益は-4,000円~3.2万円で、市況によっては公募割れのリスクがあるIPOになります。

カブスルは札幌在住。札証単独上場ファンドというものを勝手に作っていますので、無条件で買いますし幹事証券にてIPOに参加します(笑)

事業内容は良いと思うのですが価格面でもう少し割安感があると嬉しいです。

1人1票の平等抽選で、資金力に左右されない当選が期待できるマネックス証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの2社だけでIPOに63回当選しています(全当選数の34.2%)

松井証券と岡三オンライン、岡三証券はブックビルディング時の抽選資金が不要です。

当選後に購入資金を入金すれば良いので気軽に参加できます。(口座開設タイアップ中)

特に松井証券はIPOの引受部門にチカラを入れており、幹事数が増えています(5割目標)

※本記事は情報提供を目的としており、投資の勧誘を目的としたものではありません。

※数値は予想であり、将来の結果を保証するものではありません。

ブックビルディングの参加スタンスは X(Twitter)にて発信しています。

庶民のIPO限定のタイアップ企画を行っていますので、口座開設がまだの方は お得なこの機会に是非どうぞ(  ̄∇ ̄)

- 松井証券

抽選資金不要で幹事数が多い

口座開設+ネット銀行の入金で2,000ポイントがもらえる! - 岡三オンライン

抽選資金不要で幹事数が多い

口座開設+1回の取引で現金3,500円がもらえる! - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる! - 三菱UFJ eスマート証券

全体の2~3割の委託幹事に

口座開設+投資信託の購入で現金2,000円がもらえる!