AHCグループ(7083):IPO上場情報

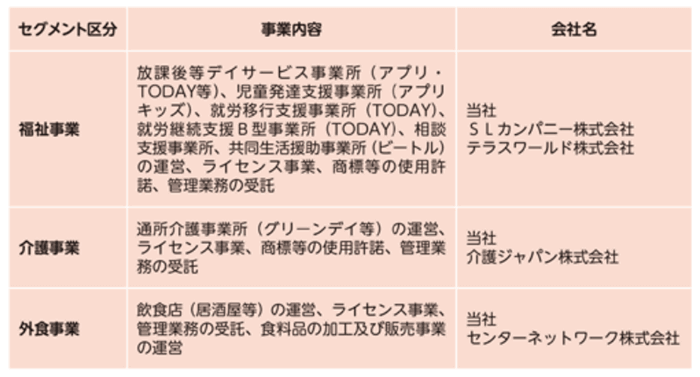

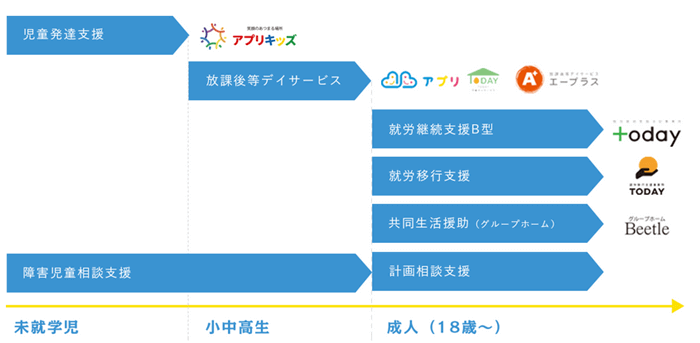

AHCグループは、同社と連結子会社4社にて主に、福祉事業、介護事業、外食事業の3つの事業を行っている企業です。

- 福祉事業

- 1,272,541(千円)(売上高の36.7%)

首都圏を中心に「アプリ」「TODAY」「Aプラス」「アプリキッズ」のブランド名で31事業所を展開。

- 介護事業

- 1,344,961(千円)(売上高の38.8%)

「グリーンデイ」「あいである」「トリコロール」などのブランド名で33事業所を展開。 - 外食事業

- 846,753千円(売上高の24.4%)

売上高の集計期間は2017年12月1日~2018年11月30日。

AHCグループのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、AHCグループの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

AHCグループの上場日

AHCグループのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2020/2/5 (水) ~ 2/12 (水) |

||

|---|---|---|---|

| 仮条件 | 2,000円~2,200円 (抽選資金:20万円 ~ 22万円) | ||

| 当選口数 | 6,440口 | ||

| 発行済株式数 | 2,060,000株 | オファリングレシオ | 31.2% |

| 公募株数 | 460,000株 | 売出株数 | 100,000株 |

| 吸収金額 | 14.1億円 | O.A分 | 84,000株 |

| 仮条件決定日 | 2/3 (月) | 公開価格決定日 | 2/13 (木) |

| 購入期間 | 2/14 (金) ~ 2/19 (水) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

AHCグループの公開価格と初値

| 仮条件 | 2,000円~2,200円 | ||

|---|---|---|---|

| 公開価格 | 2,200円 | 初値 | 3,550円 |

| 騰落率 | 61.36% | 倍率 | 1.61倍 |

| 初値売り損益 | 135,000円(3,550円 - 2,200円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

AHCグループの初値予想と予想利益

AHCグループの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

2,000円 ~ 2,200円

※抽選資金:20万円 ~ 22万円

上限は10.6%上ブレ↑ |

|---|---|

| 初値予想 |

2,250円 ~ 2,400円※2/3 修正

(1.0倍~1.1倍) |

| 予想利益 | 5,000円~2万円 |

想定価格と初値予想

| 想定価格 | 1,990円あたり ※抽選資金:19.9万円あたり |

|---|---|

| 初値予想 | 1,990円 ~ 2,140円 (1.0倍~1.1倍) |

| 予想利益 | 0円~1.5万円 |

初値予想アンケート

AHCグループ(7083)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,200円)を基準価格に修正しています。

有効回答:268票 投票期限:2020/2/24 (月) 23:59までAHCグループの主幹事と幹事証券

AHCグループのIPOを取り扱っている証券会社です。

AHCグループの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 みずほ証券 |

91.30% | 588,000株 | 588口 |

| SMBC日興証券 | 2.61% | 16,800株 | 16口 |

| SBI証券 | 1.74% | 11,200株 | 78口 |

| マネックス証券 | 0.87% | 5,600株 | 56口 |

| 岩井コスモ証券 | 0.87% | 5,600株 | 5口 |

| いちよし証券 | 0.87% | 5,600株 | 0口 |

| エース証券 | 0.87% | 5,600株 | 0口 |

| 東洋証券 | 0.43% | 2,800株 | 2口 |

| ちばぎん証券 | 0.43% | 2,800株 | 0口 |

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

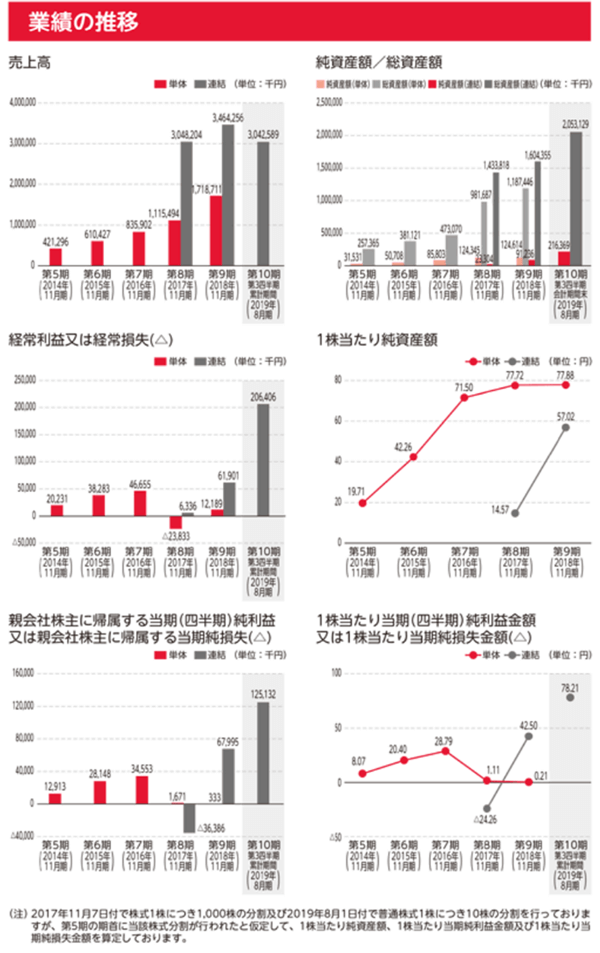

AHCグループの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2018年11月 | 2017年11月 | 2016年11月 |

|---|---|---|---|

| 売上高 | 1,718,711 | 1,115,494 | 835,902 |

| 経常利益 | 12,189 | -23,833 | 46,655 |

| 当期利益 | 333 | 1,671 | 34,553 |

| 純資産 | 124,614 | 124,345 | 85,803 |

| 配当金※ | ― | ― | ― |

| EPS※ | 0.21 | 1.11 | 287,946.03 |

| BPS※ | 77.88 | 77.72 | 715,025.95 |

| 前期比(売上高) | 54.1% | 33.4% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2018年11月 | 2017年11月 |

|---|---|---|

| 売上高 | 3,464,256 | 3,048,204 |

| 経常利益 | 61,901 | 6,336 |

| 当期利益 | 67,995 | -36,386 |

| 純資産 | 91,236 | 23,304 |

| EPS※ | 42.50 | -24.26 |

| BPS※ | 57.02 | 14.57 |

| 前期比(売上高) | 13.6% | ― |

第8期、第9期よりEY新日本有限責任監査法人により監査を受けています。

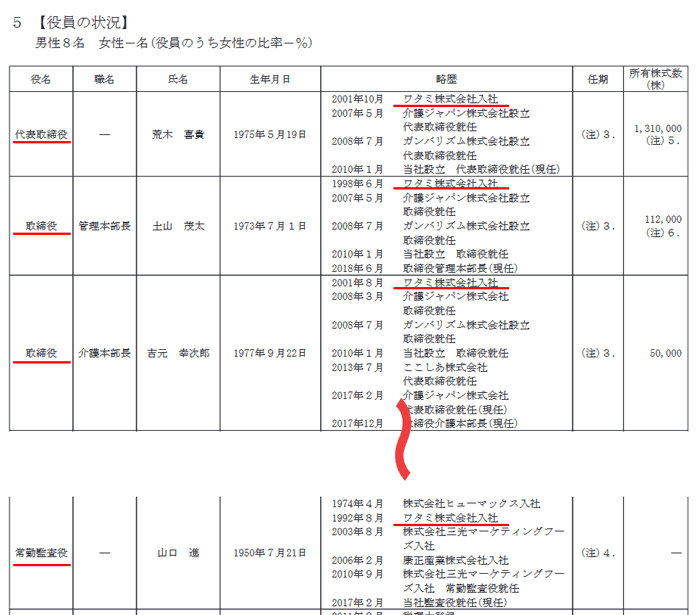

上位株主とロックアップ期間

AHCグループの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| 荒木 喜貴 | 41.49% | 180日 |

| YHC(株) | 35.07% | 180日 |

| G2(株) | 3.51% | 180日 |

| 村光 伸介 | 3.51% | 180日 |

| 土山 茂太 | 3.04% | 180日 |

| 吉元 幸次郎 | 2.92% | 180日 |

| 荒木 喜嗣 | 1.90% | 180日 |

| 荒木 美幸 | 1.17% | 180日 |

| 土山 茂 | 0.47% | 180日 |

| 荒木 喜久 | 0.29% | 180日 |

直近の類似IPOの上場結果

AHCグループと市場と業種が同じIPOの上場結果です。

「市場:東証マザーズ」かつ「業種:サービス業」の直近のIPO結果です。

- 2020/02/07 ジモティー

… 初値売り損益:130,000円

騰落率:130%、倍率:2.30倍 - 2019/12/26 スポーツフィールド

… 初値売り損益:577,000円

騰落率:211.36%、倍率:3.11倍 - 2019/12/25 WDBココ

… 初値売り損益:187,000円

騰落率:122.22%、倍率:2.22倍 - 2019/12/23 global bridge HD

… 初値売り損益:133,000円

騰落率:49.44%、倍率:1.49倍 - 2019/12/20 INCLUSIVE

… 初値売り損益:242,500円

騰落率:114.93%、倍率:2.15倍

AHCグループのIPO分析

介護福祉事業で、なんで外食産業をやっているんだろう?と思っていたら、代表取締役はじめワタミの出身者が多いんですね。

ワタミといえばブラック企業の代表格でしたが、先日、ホワイト企業大賞の特別賞を受賞しました。

ワタミがホワイト企業大賞の特別賞を受賞 表彰式には渡邉美樹会長が笑顔で登場

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 高齢化社会に向けて介護事業は社会的意義が高いこと。

- 売上高は右肩上がり、ただし経常利益は上下にブレている。(決算情報)

- IPOのテーマとしてはやや弱い。

- 福祉介護事業と外食事業を展開。良い意味で収益の柱が分散、悪い意味で業務内容が結びつかず。

2.3 追記。仮条件が想定発行価格(1,990円)より上振れ決定(2,000円 ~ 2,200円)したので、初値予想を2,250円 ~ 2,400円に修正。予想利益は5,000円~2万円としました。

目論見書の想定仮条件は1,990円。初値予想は1,990円 ~ 2,140円としました。

予想利益は0円~1.5万円で、公募割れのリスクがあるIPOになります。

2020年3社目のIPOで、先に7日に上場する2社の状況によっては、もう少し初値予想も高くなりそうです。

7日の結果によっては、初値予想を修正するかもしれません。(評価はこのまま)

カブスルは公募割れにまではならないだろうとふんでいるので、積極的にIPOに参加する予定です。

1人1票の平等抽選で資金力に左右されない当選が期待できるマネックス証券やSMBC日興証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの3社だけでIPOに50回当選しています。

SBI証券は現在、現金2千円がもらえるお得なタイアップ企画も行っています。