笹徳印刷(3958):IPO上場情報

笹徳印刷は、印刷事業を基盤として、「パッケージング分野」と「コミュニケーション分野」を展開。グループは同社と子会社5社で構成。

売上構成比はパッケージング分野が63.8%、コミュニケーション分野が36.2%(前期実績)

パッケージング分野

紙器及び軟包装など包装資材パッケージの企画設計、印刷、加工までを一貫生産し、顧客にタイムリーに供給。さらに商品の包装、キッティング作業から発送までを受託するフルフィルメントサービスで構成。

コミュニケーション分野

販売促進関連、テクニカルドキュメンテーション、教育・出版関連の企画、印刷、加工及び広報・IRなどクロスメディアに関連する付帯サービス業務(フルフィルメントサービス)、さらにはイベントの企画・運営とソフト開発・デジタルアセットマネジメントサービスなどで構成。

国内にパッケージ工場(紙器・軟包装)として4工場、商業印刷工場(プリントメディア)として1工場、海外にはパッケージ工場(紙器)として中国に1工場の計6工場が生産拠点としてあります。

設立は1950年7月

同社の従業員数は321名、平均年齢は43.2歳、平均勤続年数は21.7年、平均年間給与は507.6万円(2023年7月末)

笹徳印刷のIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、笹徳印刷の目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

笹徳印刷の上場日

笹徳印刷のブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2023/9/6 (水) ~ 9/12 (火) |

||

|---|---|---|---|

| 仮条件 | 580円~600円 (抽選資金:5.8万円 ~ 6万円) | ||

| 当選口数 | 20,169口 | ||

| 発行済株式数 | 6,185,000株 | オファリングレシオ | 32.6% |

| 公募株数 | 500,000株 | 売出株数 | 1,253,900株 |

| 吸収金額 | 12.1億円 | O.A分 | 263,000株 |

| 仮条件決定日 | 9/4 (月) | 公開価格決定日 | 9/13 (水) |

| 購入期間 | 9/14 (木) ~ 9/20 (水) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

笹徳印刷の公開価格と初値

| 仮条件 | 580円~600円 | ||

|---|---|---|---|

| 公開価格 | 600円 | 初値 | 680円 |

| 騰落率 | 13.33% | 倍率 | 1.13倍 |

| 初値売り損益 | 8,000円(680円 - 600円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

笹徳印刷の初値予想と予想利益

笹徳印刷の初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

580円 ~ 600円

※抽選資金:5.8万円 ~ 6万円

上限は15.5%下ブレ↓ |

|---|---|

| 初値予想 |

580円 ~ 640円※9/4 修正

(1.0倍~1.1倍) |

| 予想利益 | -2,000円~4,000円 |

想定価格と初値予想

| 想定価格 | 710円あたり ※抽選資金:7.1万円あたり |

|---|---|

| 初値予想 | 690円 ~ 750円 (1.0倍~1.1倍) |

| 予想利益 | -2,000円~4,000円 |

初値予想アンケート

笹徳印刷(3958)の初値予想アンケートに、ご協力をお願いします。

公開価格(600円)を基準価格に修正しています。

有効回答:228票 投票期限:2023/9/21 (木) 23:59まで笹徳印刷の主幹事と幹事証券

笹徳印刷のIPOを取り扱っている証券会社です。

笹徳印刷の割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 東海東京証券 |

86.96% | 1,753,900株 | 1,753口 |

| SBI証券 | 3.04% | 61,400株 | 368口 |

| SMBC日興証券 | 3.04% | 61,400株 | 61口 |

| 大和証券 | 3.04% | 61,400株 | 61口 |

| 三菱UFJモルガン・スタンレー証券 | 1.30% | 26,300株 | 26口 |

| 楽天証券 | 0.87% | 17,500株 | 175口 |

| 岡三証券 | 0.87% | 17,500株 | 17口 |

| 安藤証券 | 0.87% | 17,500株 | 17口 |

大和コネクト証券のネット抽選分は、6口あたりが想定されます。(大和証券の約1%)

委託幹事である三菱UFJ eスマート証券と岡三オンラインは、委託数が公表されていません。

楽天証券の抽選倍率は、144倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

笹徳印刷の決算情報

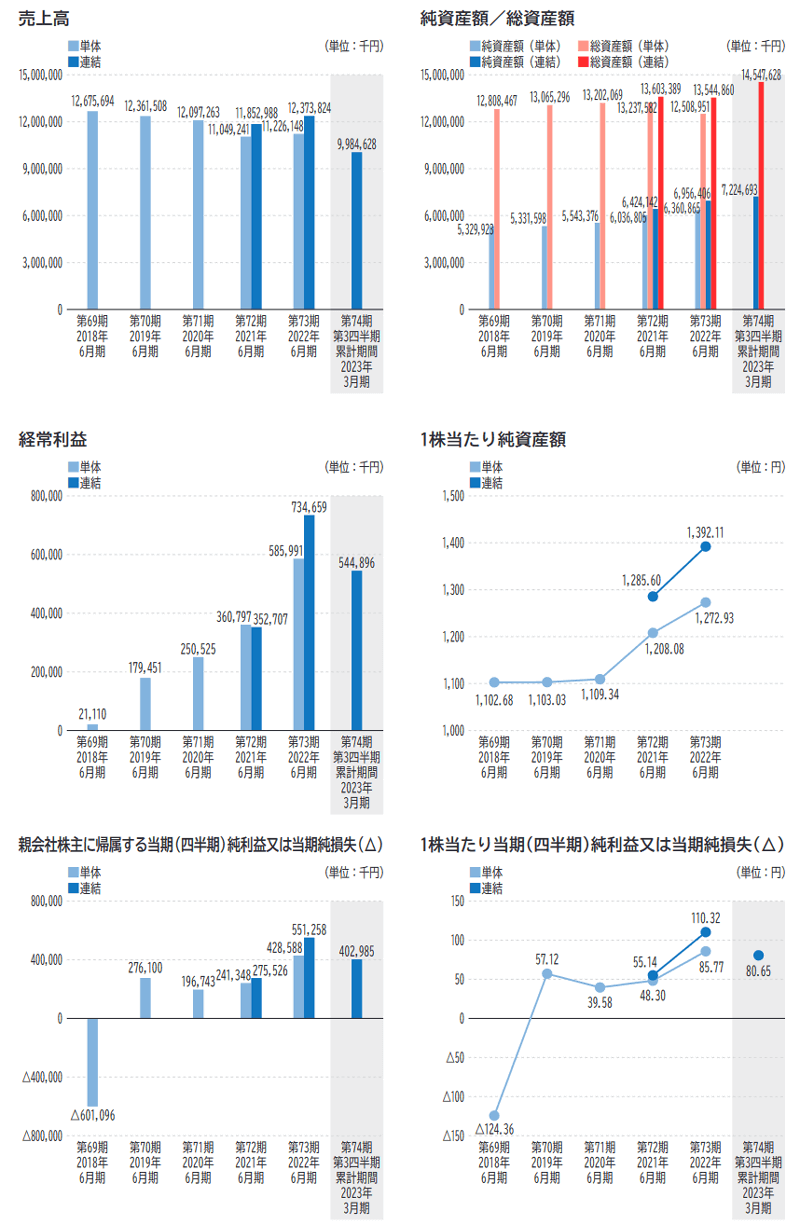

単独 財務情報 (単位/千円)

| 決算期 | 2022年6月 | 2021年6月 | 2020年6月 |

|---|---|---|---|

| 売上高 | 11,226,148 | 11,049,241 | 12,097,263 |

| 経常利益 | 585,991 | 360,797 | 250,525 |

| 当期利益 | 428,588 | 241,348 | 196,743 |

| 純資産 | 6,360,865 | 6,036,805 | 5,543,376 |

| 配当金※ | 5.00 | 5.00 | 5.00 |

| EPS※ | 85.77 | 48.30 | 39.58 |

| BPS※ | 1,272.93 | 1,208.08 | 1,109.34 |

| 前期比(売上高) | 1.6% | -8.7% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2022年6月 | 2021年6月 |

|---|---|---|

| 売上高 | 12,373,824 | 11,852,988 |

| 経常利益 | 734,659 | 352,707 |

| 当期利益 | 551,258 | 275,526 |

| 純資産 | 6,956,406 | 6,424,142 |

| EPS※ | 110.32 | 55.14 |

| BPS※ | 1,392.11 | 1,285.60 |

| 前期比(売上高) | 4.4% | ― |

笹徳印刷のPERとPBR

公開価格(600円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2021年6月 (実績/連結) |

10.88倍 | 0.47倍 | 55.14 | 1,285.60 |

| 2022年6月 (実績/連結) |

5.44倍 | 0.43倍 | 110.32 | 1,392.11 |

笹徳印刷の配当金と配当利回り

公開価格(600円)と配当金で算出した配当利回りです。

| 決算月 | 1株あたり の配当金 |

配当利回り | 配当性向 |

|---|---|---|---|

| 2021年6月 (実績) |

5円 | 0.83% | 10.3% |

| 2022年6月 (実績) |

5円 | 0.83% | 5.8% |

上位株主とロックアップ期間

笹徳印刷の上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 売出数 | ロック アップ |

|---|---|---|---|

| 王子マテリア株式会社 |

1,400,000株

28.02%

|

400,000株 | 180日 |

| すぐるラボ株式会社 役員等により総株主の議決権の過半数が所有されている会社 |

620,000株

12.41%

|

- | 180日 |

| 国際紙パルプ商事株式会社 |

494,000株

9.89%

|

250,000株 | 180日 |

| 杉山 妙子 |

309,920株

6.20%

|

309,900株 | |

| 笹徳印刷グループ従業員持株会 |

268,689株

5.38%

|

- | |

| 杉山 昭作 |

194,000株

3.88%

|

194,000株 | |

| DIC株式会社 |

188,000株

3.76%

|

100,000株 | 180日 |

| 杉山 卓繁 代表取締役 |

183,116株

3.66%

|

- | 180日 |

| 杉山 昌樹 代表取締役 |

175,542株

3.51%

|

- | 180日 |

| 有限会社聡明 役員等により総株主の議決権の過半数が所有されている会社 |

157,400株

3.15%

|

- | 180日 |

- 180日のロックアップ期間は、2024年3月19日まで

直近の類似IPOの上場結果

笹徳印刷と市場と業種が同じIPOの上場結果です。

「市場:スタンダードまたは東証二部」かつ「業種:パルプ・紙」の直近のIPO結果です。

- 2012/10/23 阿波製紙

… 初値売り損益:100円

騰落率:0.27%、倍率:1.00倍

笹徳印刷のIPO分析

1950年から続く老舗企業。20年以上取引関係にあるのが全体の7割で安定的な収益基盤に。売上高も従業員数も横ばい。

主要取引先は王子ネピアで、売上高の10%程度を占めています。

ある意味スタンダード上場らしいIPOかも。

連結による前期実績と想定価格で算出したPERは6.4倍。PBRは0.51倍。

仮条件の上限価格が引き下げられました。改めて算出したPERは5.4倍、PBRは0.43倍に。

初値にはそれほど期待できず、中長期目線で買われる可能性のあるIPO。

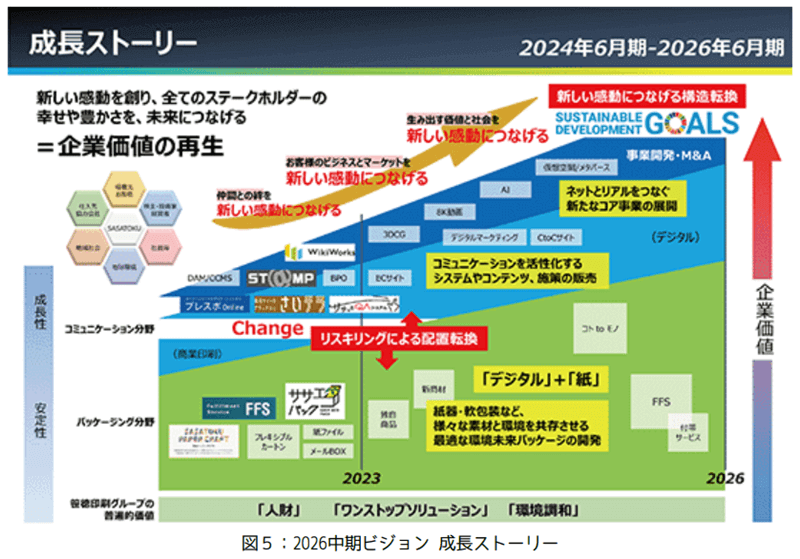

商業印刷は縮小傾向だけども、印刷技術と情報技術を融合した多様なソリューションは拡大しているよう。

ただし、上場企業の中には指標的に割安といえる銘柄が多数あるので、そちらとの比較に。

成長ストーリーが描かれているけど、この3年で急に変えられるかな?上場前の3年間で変えられた!?

上場により調達した手取金の使途は、工場における製造設備の投資資金へ。

上位株主の売出主、杉山名義2名分の全株売出しがあるけど、ご両親かな?譲渡せずに売り出すんですね。

IPOとしては買われる理由も売られる理由もなく、人気化しなさそう。

参加してもしなくても、どちらでも良いかな?という印象。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 業績は安定的(決算情報)

- 配当実績(1株5円)あり。配当性向は30%を予定。前期の配当性向は5.8%

- 購入単価が低いIPOが好調(抽選資金による実績)

- 仮条件の上限価格と前期実績(連結)によるPERは5.4倍、PBRは0.43倍(PERとPBR)

- 成長をイメージしにくい事業内容

- オファリングレシオが32.6%と高い(IPOデータ)

- IPOで人気の低い東証スタンダード市場

- 上場の意義がわからない(感じ取れない)

- 1950年から続く老舗企業

9.4追記。仮条件が580円 ~ 600円に決定。(上限価格で想定価格より15.5%の下ブレ)

初値予想を580円 ~ 640円に修正。予想利益は-2,000円~4,000円です。

目論見書の想定仮条件は710円。初値予想は690円 ~ 750円としました。

予想利益は-2,000円~4,000円で、市況によっては公募割れのリスクがあるIPOになります。

上場日の相場環境により、利益にも損失にもなりそうなIPO。

カブスルは相場の動向をみて、ブックビルディングに参加するか決めようと思います。