アンビスホールディングス(7071):IPO上場情報

アンビスホールディングスは、同社と連結子会社の2社で構成され、同社は持株会社になります。

同社の連結子会社には株式会社アンビスがあり、中核事業は医療施設型ホスピス事業になります。

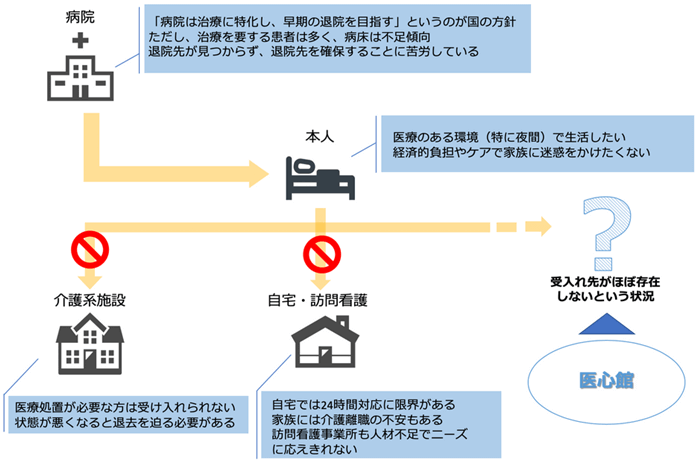

住宅型有料老人ホーム等「医心館」施設内における訪問看護、訪問介護、居宅介護支援及び障害者を対象とした居宅介護といった各種サービスの提供と施設運営により、医療施設型ホスピス事業「医心館事業」を行っています。

(公式サイトより)

グループ会社として連携することで、医療依存度が高い方、例えばがん末期状態にある方、人工呼吸器を装着されている方、神経変性疾患等を患っている方ほかを積極的に受入れ、特化して慢性期や終末期における看護ケアを提供しています。

具体的にはアンビスがそれを行い、同社が「医心館」の出店戦略の企画から協力医療機関の獲得、顧客営業先の開拓、集客・サービス提供状況の分析及び改善、適正運営の確保、診療/介護報酬請求、債権管理、物品調達までのサポートを行うことで、同社グループは一気通貫型の地域医療/看護の強化再生ビジネスモデル「医心館事業」を構築しています。

同社の沿革とビジョンは下記となっています。(目論見書より抜粋)

社名のアンビスは、AmbitiousとVision(大志ある未来像)の造語であります。

そして、当社グループは「志とビジョンある医療・介護で社会を元気に幸せに」を企業理念(ミッション)に掲げています。

創業者の柴原慶一は、医師であり生命科学分野の研究者として約20年のキャリアを有しておりますが、研究の第一線を退いて後、医療資源の十分な供給を得ることができない「医療過疎地」での地域医療の再生に係る活動や、東日本大震災の災害復興支援活動に従事しました。

その後、「新たな仕組みの提案と実践により超高齢社会が直面する医療の課題を解決したい」、「閉鎖的な医療業界を健全な競争原理が働く成長産業へと昇華させる一助になりたい」という志のもと、同社を設立いたしました。

社会的意義の高い事業内容となっています。

設立は2013年9月。

従業員数は2019年7月末で20名、平均年齢は36.2歳、平均勤続年数は1.5年、平均年間給与は542万円。

アンビスHDのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、アンビスHDの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

アンビスホールディングスの上場日

| 上場日 | 2019/10/9(水) | 証券コード | 7071 |

|---|---|---|---|

| 市場 | JASDAQ スタンダード | 業種 | サービス業 |

| Webサイト | Webサイト | 単元株 | 100株 |

| Yahoo!ファイナンス | アンビスホールディングス(7071) | ||

| 時価総額 | 308億円(公開価格で計算) 468.6億円(初値で計算) |

||

アンビスホールディングスのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2019/9/20 (金) ~ 9/27 (金) |

||

|---|---|---|---|

| 仮条件 | 2,610円~2,800円 (抽選資金:26.1万円 ~ 28万円) | ||

| 当選口数 | 12,650口 | ||

| 発行済株式数 | 11,000,000株 | オファリングレシオ | 11.5% |

| 公募株数 | 1,000,000株 | 売出株数 | 100,000株 |

| 吸収金額 | 35.4億円 | O.A分 | 165,000株 |

| 仮条件決定日 | 9/18 (水) | 公開価格決定日 | 9/30 (月) |

| 購入期間 | 10/1 (火) ~ 10/4 (金) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

アンビスホールディングスの公開価格と初値

| 仮条件 | 2,610円~2,800円 | ||

|---|---|---|---|

| 公開価格 | 2,800円 | 初値 | 4,260円 |

| 騰落率 | 52.14% | 倍率 | 1.52倍 |

| 初値売り損益 | 146,000円(4,260円 - 2,800円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

アンビスホールディングスの初値予想と予想利益

アンビスホールディングスの初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 |

2,610円 ~ 2,800円

※抽選資金:26.1万円 ~ 28万円

上限は7.3%上ブレ↑ |

|---|---|

| 初値予想 |

2,850円 ~ 3,150円※9/18 修正

(1.0倍~1.1倍) |

| 予想利益 | 5,000円~3.5万円 |

想定価格と初値予想

| 想定価格 | 2,610円あたり ※抽選資金:26.1万円あたり |

|---|---|

| 初値予想 | 2,690円 ~ 2,900円 (1.0倍~1.1倍) |

| 予想利益 | 8,000円~2.9万円 |

初値予想アンケート

アンビスホールディングス(7071)の初値予想アンケートに、ご協力をお願いします。

公開価格(2,800円)を基準価格に修正しています。

有効回答:195票 投票期限:2019/10/8 (火) 23:59までアンビスホールディングスの主幹事と幹事証券

アンビスホールディングスのIPOを取り扱っている証券会社です。

アンビスホールディングスの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

アンビスホールディングスの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2018年9月 | 2017年9月 | 2016年9月 |

|---|---|---|---|

| 売上高 | 3,088,771 | 1,836,776 | 749,873 |

| 経常利益 | 384,232 | 218,236 | -32,046 |

| 当期利益 | 271,844 | 145,573 | -33,785 |

| 純資産 | 373,888 | 195,043 | 49,469 |

| 配当金※ | 18,600.00 | ― | ― |

| EPS※ | 27.18 | 14.55 | -12,658.61 |

| BPS※ | 37.38 | 19.50 | 9,894.00 |

| 前期比(売上高) | 68.2% | 144.9% | ― |

連結 財務情報 (単位/千円)

| 決算期 | 2018年9月 | 2017年9月 |

|---|---|---|

| 売上高 | 3,104,160 | 1,862,741 |

| 経常利益 | 411,684 | 199,759 |

| 当期利益 | 287,328 | 126,934 |

| 純資産 | 467,615 | 180,287 |

| EPS※ | 28.73 | 12.69 |

| BPS※ | 46.76 | 18.02 |

| 前期比(売上高) | 66.6% | ― |

上位株主とロックアップ期間

アンビスホールディングスの上位10名の株主構成とロックアップ期間です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| (株)IDEA,Inc | 66.89% | 90日 |

| 柴原 慶一 | 28.67% | 90日 |

| 三橋 秀一 | 0.38% | |

| 前田 早知子 | 0.29% | 90日 |

| 鈴木 しのぶ | 0.29% | 90日 |

| 西久保 千賀 | 0.23% | 90日 |

| 荒井 亮二 | 0.19% | |

| 吉村 政二郎 | 0.19% | |

| 瀧上 真悟 | 0.19% | |

| 渡邉 裕之 | 0.19% |

直近の類似IPOの上場結果

アンビスホールディングスと市場と業種が同じIPOの上場結果です。

「市場:JASDAQ スタンダード」かつ「業種:サービス業」の直近のIPO結果です。

- 2019/03/18 共栄セキュリティーサービス

… 初値売り損益:76,600円

騰落率:36.48%、倍率:1.36倍 - 2019/03/14 エヌ・シー・エヌ

… 初値売り損益:41,400円

騰落率:51.75%、倍率:1.52倍 - 2018/12/17 ツクイスタッフ

… 初値売り損益:140,000円

騰落率:53.23%、倍率:1.53倍 - 2018/11/06 アクセスグループHD

… 初値売り損益:216,000円

騰落率:161.19%、倍率:2.61倍 - 2018/04/27 エヌリンクス

… 初値売り損益:197,000円

騰落率:108.84%、倍率:2.09倍

アンビスホールディングスのIPO分析

社会的意義が高い事業内容。

単純な比較とはなりませんが、似たような事業内容のIPOの結果です。

- 2019年3月:日本ホスピスHD。

公開価格:1,000円、初値:1,466円(騰落率 46.6%) - 2019年3月:フレアス。

公開価格:1,850円、初値:4,045円(騰落率 118.6%)

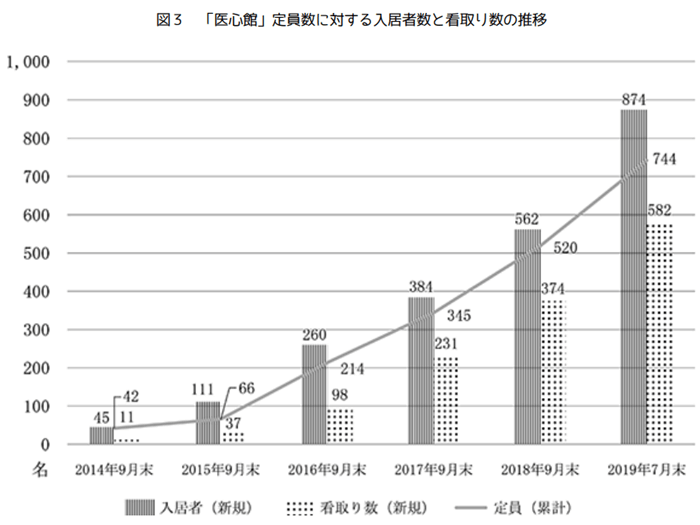

「医心館」の定員数が増えるにつれ、看取り数も増えております。

参考までに

評価は下記を考慮して、公募割れのリスクがややある「C」に設定しました。

- 高齢化社会に向けて社会的意義が高い。

- 市場からの吸収金額が33億円と大きい。

- 前日に人気IPOのAI CROSSとHENNGEが上場。初値がつかず2日目に突入する可能性あり。(資金分散)

上場日に初値がつかないってどういうこと? - 成長をイメージしにくい業務内容。

9.18 追記。

仮条件の上振れ決定(2,610円 ~ 2,800円)に伴い、初値予想を2,850円 ~ 3,150円に修正。

予想利益は5,000円~35,000円としました。

目論見書の想定仮条件は2,610円。初値予想は2,690円 ~ 2,900円としました。

予想利益は8,000円~29,000円になります。

市況によっては、やや公募割れのリスクもあります。

主幹事証券は大手の野村證券。

主幹事はIPOの一連の流れを取りしきる立場にあり、IPOの当選数(割当数)も主幹事が一番多いです。

また、野村證券はIPOの抽選時に抽選資金が必要ありません。

当選した後に購入資金を入金すればよいという、嬉しいシステムを採用している証券会社です。