オカムラ食品工業(2938):IPO上場情報

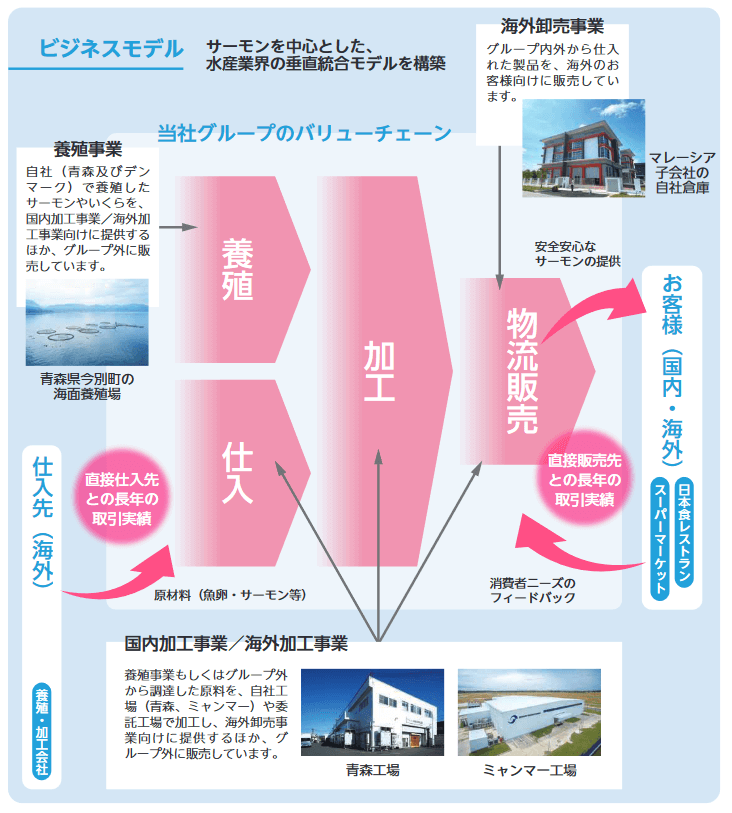

オカムラ食品工業は、サーモンの養殖、水産品の加工・販売を行っている企業です。グループは同社と連結子会社9社で構成。

サーモンを中心とした川上から川下までの垂直統合型のビジネスモデルで、グローバルに事業を展開。

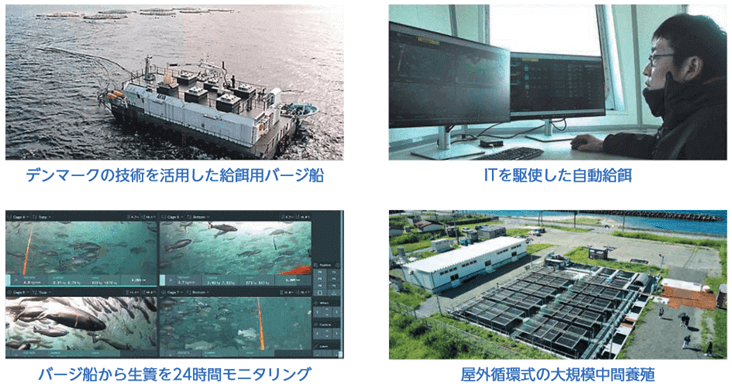

デンマークの子会社は、養殖先進国であるデンマークでも有数の規模を誇るサーモン養殖会社。進んだ養殖技術・ノウハウを日本に移植し、大規模な生食用サーモンの養殖を展開しています。

設立は1971年8月

同社の従業員数は81名、平均年齢は39.3歳、平均勤続年数は6.5年、平均年間給与は588万円(2023年7月末)

オカムラ食品工業のIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、オカムラ食品工業の目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

オカムラ食品工業の上場日

オカムラ食品工業のブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2023/9/8 (金) ~ 9/14 (木) |

||

|---|---|---|---|

| 仮条件 | 1,600円~1,680円 (抽選資金:16万円 ~ 16.8万円) | ||

| 当選口数 | 12,075口 | ||

| 発行済株式数 | 7,785,210株 | オファリングレシオ | 15.5% |

| 公募株数 | 1,050,000株 | 売出株数 | 0株 |

| 吸収金額 | 20.2億円 | O.A分 | 157,500株 |

| 仮条件決定日 | 9/7 (木) | 公開価格決定日 | 9/15 (金) |

| 購入期間 | 9/19 (火) ~ 9/22 (金) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

オカムラ食品工業の公開価格と初値

| 仮条件 | 1,600円~1,680円 | ||

|---|---|---|---|

| 公開価格 | 1,680円 | 初値 | 2,564円 |

| 騰落率 | 52.62% | 倍率 | 1.53倍 |

| 初値売り損益 | 88,400円(2,564円 - 1,680円)× 100株 | ||

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は公開価格(仮条件の上限価格)を基に試算しています。

オカムラ食品工業の初値予想と予想利益

オカムラ食品工業の初値予想と予想利益です。

※初値や利益の数値はあくまで予想であり、将来の実際の結果を保証するものではありません。

※予想利益は仮条件の上限価格(想定価格)を基に試算しています。

仮条件と初値予想

| 仮条件 | 1,600円 ~ 1,680円 ※抽選資金:16万円 ~ 16.8万円 |

|---|---|

| 初値予想 |

1,850円 ~ 2,100円※9/7 修正

(1.1倍~1.3倍) |

| 予想利益 | 1.7万円~4.2万円 |

想定価格と初値予想

| 想定価格 | 1,680円あたり ※抽選資金:16.8万円あたり |

|---|---|

| 初値予想 | 2,000円 ~ 2,350円 (1.2倍~1.4倍) |

| 予想利益 | 3.2万円~6.7万円 |

初値予想アンケート

オカムラ食品工業(2938)の初値予想アンケートに、ご協力をお願いします。

公開価格(1,680円)を基準価格に修正しています。

有効回答:335票 投票期限:2023/9/26 (火) 23:59までオカムラ食品工業の主幹事と幹事証券

オカムラ食品工業のIPOを取り扱っている証券会社です。

オカムラ食品工業の割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 野村證券 |

93.04% | 1,123,500株 | 1,123口 |

| SMBC日興証券 | 1.74% | 21,000株 | 21口 |

| みずほ証券 | 1.74% | 21,000株 | 21口 |

| 大和証券 | 1.74% | 21,000株 | 21口 |

| 楽天証券 | 0.87% | 10,500株 | 105口 |

| SBI証券 | 0.87% | 10,500株 | 63口 |

大和コネクト証券のネット抽選分は、2口あたりが想定されます。(大和証券の約1%)

楽天証券の抽選倍率は、480倍でした。

現在、現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を実施中です。

抽選資金が不要の岡三オンラインと松井証券、委託幹事として狙い目の三菱UFJ eスマート証券、そして落選してもポイントが貯まるSBI証券がタイアップ対象です(タイアップ企画について)

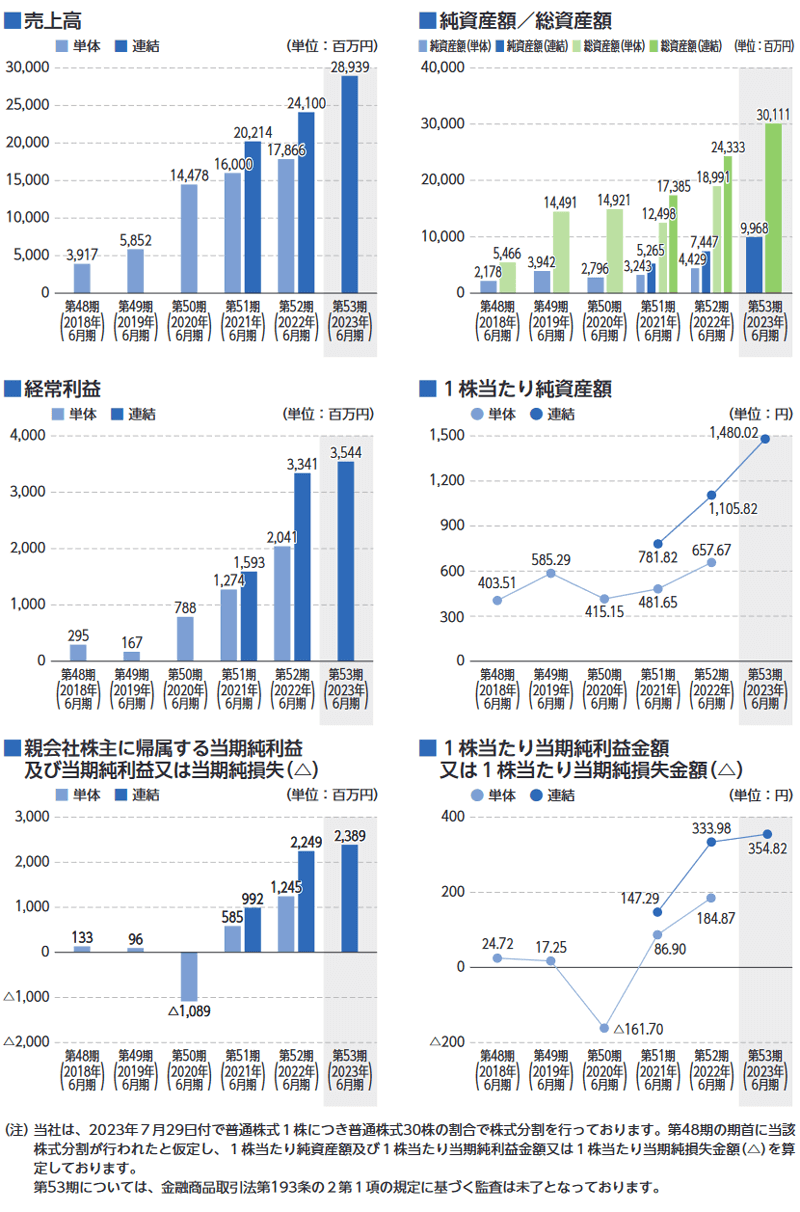

オカムラ食品工業の決算情報

単独 財務情報 (単位/百万円)

| 決算期 | 2022年6月 | 2021年6月 | 2020年6月 |

|---|---|---|---|

| 売上高 | 17,866 | 16,000 | 14,478 |

| 経常利益 | 2,041 | 1,274 | 788 |

| 当期利益 | 1,245 | 585 | -1,089 |

| 純資産 | 4,429 | 3,243 | 2,796 |

| 配当金※ | 253.00 | 253.00 | 253.00 |

| EPS※ | 184.87 | 86.90 | -4,850.96 |

| BPS※ | 657.67 | 481.65 | 12,454.57 |

| 前期比(売上高) | 11.7% | 10.5% | ― |

連結 財務情報 (単位/百万円)

| 決算期 | 2022年6月 | 2021年6月 |

|---|---|---|

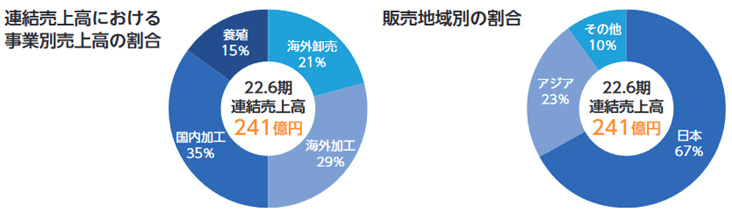

| 売上高 | 24,100 | 20,214 |

| 経常利益 | 3,341 | 1,593 |

| 当期利益 | 2,249 | 992 |

| 純資産 | 7,447 | 5,265 |

| EPS※ | 333.98 | 147.29 |

| BPS※ | 1,105.82 | 781.82 |

| 前期比(売上高) | 19.2% | ― |

オカムラ食品工業のPERとPBR

公開価格(1,680円)で算出したPERとPBRです。

| 決算月 | PER | PBR | EPS | BPS |

|---|---|---|---|---|

| 2021年6月 (実績/連結) |

11.41倍 | 2.15倍 | 147.29 | 781.82 |

| 2022年6月 (実績/連結) |

5.03倍 | 1.52倍 | 333.98 | 1,105.82 |

| 2023年6月 (予想/連結) |

10.26倍 | - | 163.78 | - |

オカムラ食品工業の配当金と配当利回り

公開価格(1,680円)と配当金で算出した配当利回りです。

| 決算月 | 1株あたり の配当金 |

配当利回り | 配当性向 |

|---|---|---|---|

| 2021年6月 (実績) |

8.43円 | 0.5% | 9.7% |

| 2022年6月 (実績) |

8.43円 | 0.5% | 4.5% |

| 2023年6月 (予定) |

34円 | 2.02% | - |

上位株主とロックアップ期間

オカムラ食品工業の上位10名の株主構成とロックアップ期間です。

| 株主名 | 株数 | 比率 | ロック アップ |

|---|---|---|---|

| 株式会社オカムラ 代表取締役の資産管理会社 | 2,964,000株 | 40.45% | 90日 |

| 岡村 恒一 代表取締役社長 | 1,574,280株 | 21.48% | 90日 |

| Steelhead Aps | 445,860株 | 6.08% | 90日 |

| 岡村 直子 代表取締役の配偶者 | 294,000株 | 4.01% | 90日 |

| 八木 康次 取締役 | 277,560株 | 3.79% | 90日 |

| 岡村 祥平 血族 | 150,000株 | 2.05% | 90日 |

| 岡村 大祐 血族 | 132,000株 | 1.80% | 90日 |

| 岡村 麻里 血族 | 132,000株 | 1.80% | 90日 |

| 岡村 英樹 | 120,000株 | 1.64% | 90日 |

| 岡村 亮治 | 120,000株 | 1.64% | 90日 |

- 90日のロックアップ期間は、2023年12月25日まで

直近の類似IPOの上場結果

オカムラ食品工業と市場と業種が同じIPOの上場結果です。

「市場:スタンダードまたは東証二部」かつ「業種:食料品」の直近のIPO結果です。

- 2021/12/21 ライフドリンク カンパニー

… 初値売り損益:-10,800円

騰落率:-7.04%、倍率:0.93倍 - 2020/09/25 STIフードHD

… 初値売り損益:18,000円

騰落率:9.47%、倍率:1.09倍 - 2014/12/18 大冷

… 初値売り損益:-12,000円

騰落率:-6.67%、倍率:0.93倍 - 2004/10/18 ユニ・チャーム ペットケア

… 初値売り損益:61,000円

騰落率:23.02%、倍率:1.23倍

オカムラ食品工業のIPO分析

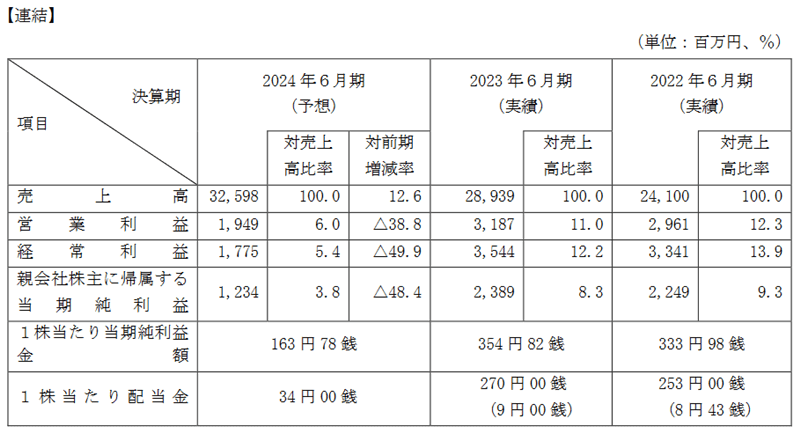

2024年6月期の業績予想が発表されています。増収そして大幅な減益。

配当金は大幅増額。想定価格で算出した配当利回りは2.02%に。

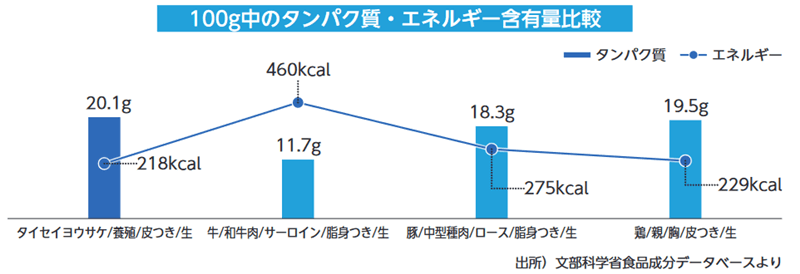

世界中でサーモンの人気は高く、世界のサケ・マス類養殖生産量は1987年の35万tから2017年の348万tと、約30年間で10倍に増加。4大動物性たんぱく質の供給源として、牛肉、豚肉、鶏肉と並ぶ存在とのこと。(知らなかった)

最優先の成長戦略は、国内養殖規模の拡大。

デンマークでも養殖事業を行っているが、環境負荷への懸念により新たなライセンス発行がなされないらしい。

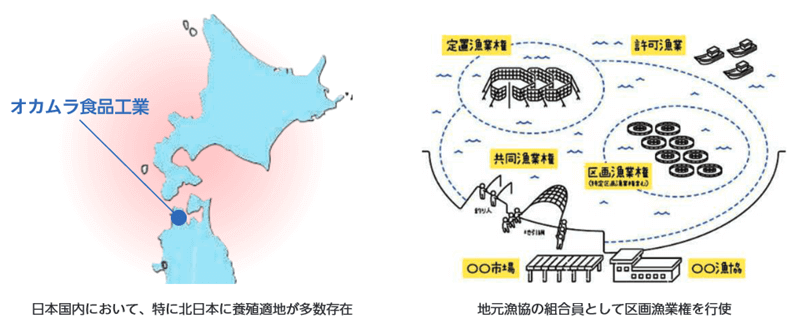

日本国内においては、特に北日本では養殖適地が多数存在していることや、国の方針として養殖を増やすことが決定されていることから、同社グループにおける養殖規模拡大は国内養殖が主となり、国内養殖量は継続的な設備投資を背景に、2022年6月期の1,600トンから、順次拡大していく計画。

今期の減益予想だけ少し心配ですが、IPO的には売られる理由よりも買われる理由の方が多そうです。

初値が安くつけばセカンダリー投資も入ってきそうな気がします。

「青森サーモン」というブランド展開もしているよう。(いいかも)

自然も相手にする事業は大変そうですが、サーモン好きなので頑張って欲しいです(笑)

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 業績は安定的(決算情報)

- 今期の業績予想と想定価格で算出した配当利回りは2.02%

- オファリングレシオが15.5%と低い(IPOデータ)

- 想定価格と2024年6月期の予想実績(連結)によるPERは10.2倍。前期実績で計算するとPER5倍(PERとPBR)

- 世界的なサーモン人気

- 公開株がすべて公募株。売出ゼロ

- 処理水の海洋放出による中国の反応

- 2024年6月期の業績予想(前期比)は、売上高 32,598百万円(+12.6%)、営業利益 1,949百万円(-38.8%)

- 市場からの吸収金額が20.2億円とやや大きい(IPOデータ)

- IPOで人気の低い東証スタンダード市場

- 有利子負債が総資産に占める割合は66.9%と大きい。一定の養殖期間があるため

- 上位株主は代表や血族関連で77.9%を占める。売り圧力が低い

9.7追記。仮条件が1,600円 ~ 1,680円に決定。想定価格の1,680円が上限でやや弱気な価格設定となりましたが、処理水の海洋放出による問題が中国を中心に騒がれており、仕方ないかも。

初値予想を1,850円 ~ 2,100円に下方修正し、予想利益を1.7万円~4.2万円としました。

目論見書の想定仮条件は1,680円。初値予想は2,000円 ~ 2,350円としました。

予想利益は3.2万円~6.7万円です。

カブスルは幹事証券にてIPOに参加します。

1人1票の平等抽選で、資金力に左右されない当選が期待できるSMBC日興証券や、落選しても次回以降の当選チャンスに活かせるポイントが付与されるSBI証券がおすすめです。

カブスルはこちらの2社だけでIPOに55回当選しています(全当選数の39.3%)

大和証券が主幹事となっていますので、委託幹事として大和コネクト証券が後日 決まるかと思います。

委託幹事は目論見書に掲載されないので気づかれず、大和コネクト証券の認知度もまだ低いので狙い目です!(カブスルは4回当選)

そのほかに口座開設数が多い楽天証券でも参加可能です。