まぐまぐ(4059):IPO上場情報

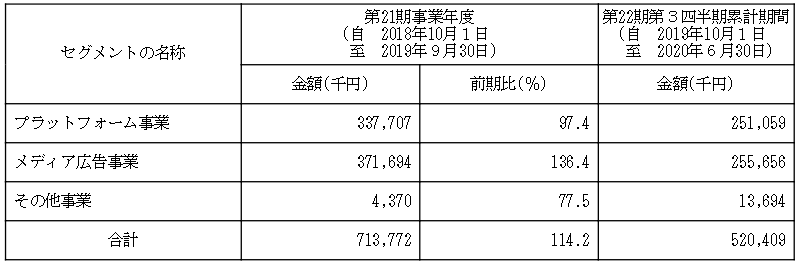

まぐまぐは、メールマガジン配信プラットフォームを中心とした「プラットフォーム事業」、4つのメディアから構成される「メディア広告事業」を行っている企業です。

創業以来の中核事業である、メールマガジン配信サービス「まぐまぐ!」は、1999年開始の老舗サービス。

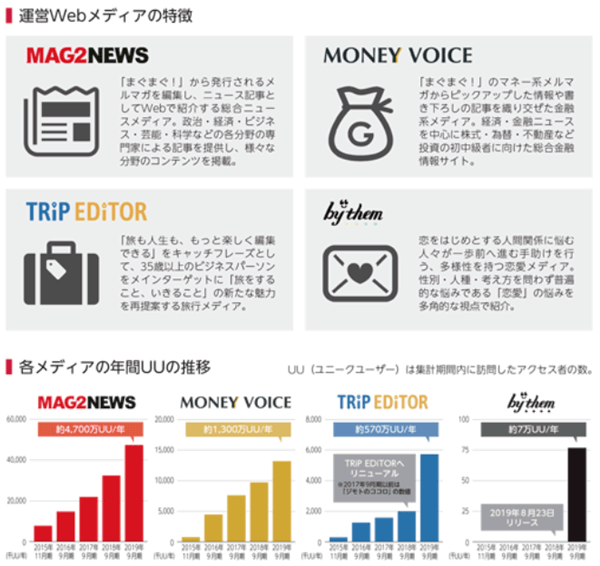

メディア広告事業は4つ。

順調にアクセス数が伸びています。

運営メディアに広告枠を設け、広告収入を得ています。

- MAG2 NEWS(まぐまぐニュース)

まぐまぐ!から発行されるメルマガを編集して、ニュース記事としてWebで紹介。 - MONEY VOICE(マネーボイス)

まぐまぐ!のマネー系メルマガからピックアップした情報のニュース記事ならびに書き下ろしのオリジナル記事を織り交ぜ紹介。 - TRiP EDiTOR(トリップエディター)

35歳以上のビジネスパーソンをメインターゲットの旅行メディア。 - by them(バイゼム)

恋愛をテーマとしたメディア。

設立は1999年1月。

従業員数は2020年7月末で32名、平均年齢は35.4歳、平均勤続年数は3年、平均年間給与は528.8万円。

親会社は航空券予約サイトのエアトリ(6191)。

まぐまぐのIPOの内容や事業内容は日本取引所グループに掲載されています。

本ページで掲載している画像は、まぐまぐの目論見書から引用しています。

庶民のIPOは、初心者でもIPOに参加しやすいよう要約し、評価や初値予想を掲載。はじめての人へ

まぐまぐの上場日

まぐまぐのブックビルディング内容

ブックビルディング期間中に、幹事証券からIPOに申し込みましょう。

| ブックビルディング期間 |

2020/9/7 (月) ~ 9/11 (金) |

||

|---|---|---|---|

| 仮条件 | 730円~810円 (抽選資金:7.3万円 ~ 8.1万円) | ||

| 当選口数 | 6,800口 | ||

| 発行済株式数 | 2,730,000株 | オファリングレシオ | 24.9% |

| 公募株数 | 530,000株 | 売出株数 | 120,000株 |

| 吸収金額 | 5.5億円 | O.A分 | 30,000株 |

| 仮条件決定日 | 9/3 (木) | 公開価格決定日 | 9/14 (月) |

| 購入期間 | 9/15 (火) ~ 9/18 (金) | ||

※ 吸収金額は公募株、売出株、OA株を含む。

※ 申込・購入期間は各証券会社で異なります。

まぐまぐの公開価格と初値

| 仮条件 | 730円~810円 | ||

|---|---|---|---|

| 公開価格 | 810円 | 初値 | 3,400円 |

| 騰落率 | 319.75% | 倍率 | 4.20倍 |

| 初値売り損益 | 259,000円(3,400円 - 810円)× 100株 | ||

※予想利益は仮条件の上限価格を基にしています。

まぐまぐの初値予想と予想利益

まぐまぐの初値予想と予想利益です。予想利益は仮条件の上限価格を基にしています。

仮条件と初値予想

| 仮条件 |

730円 ~ 810円

※抽選資金:7.3万円 ~ 8.1万円

上限は2.5%上ブレ↑ |

|---|---|

| 初値予想 |

980円 ~ 1,210円※9/3 修正

(1.2倍~1.5倍) |

| 予想利益 | 1.7万円~4万円 |

想定価格と初値予想

| 想定価格 | 790円あたり ※抽選資金:7.9万円あたり |

|---|---|

| 初値予想 | 950円 ~ 1,150円 (1.2倍~1.5倍) |

| 予想利益 | 1.6万円~3.6万円 |

初値予想アンケート

まぐまぐ(4059)の初値予想アンケートに、ご協力をお願いします。

公開価格(810円)を基準価格に修正しています。

有効回答:423票 投票期限:2020/9/23 (水) 23:59までまぐまぐの主幹事と幹事証券

まぐまぐのIPOを取り扱っている証券会社です。

| 主幹事証券 | |

|---|---|

| 引受幹事証券 |

|

| 委託幹事証券 | |

| 備考 | 主幹事はIT系(ネットサービス系)の主幹事を務める事が多いSBI証券です。 ほかに、1人1票の平等抽選で、資金力に左右されない当選が期待できるマネックス証券やSMBC日興証券がおすすめです。 カブスルはこちらの3社だけでIPOに56回当選しています。(当選実績) |

まぐまぐの割当数とネット抽選の当選数

目論見書で公表されている証券会社の割当数と、ネット抽選分の当選数(個人配分)の予想です。

割当数にネット抽選分のパーセンテージをかけた単純な計算ですので、参考程度にお願いします。

| 証券会社 | 割当率 | 割当数 | ネット 抽選分 |

|---|---|---|---|

| 主幹事 SBI証券 |

85.63% | 582,300株 | 4,076口 |

| SMBC日興証券 | 3.82% | 26,000株 | 26口 |

| みずほ証券 | 3.82% | 26,000株 | 26口 |

| 東海東京証券 | 1.91% | 13,000株 | 13口 |

| 岩井コスモ証券 | 0.96% | 6,500株 | 6口 |

| 水戸証券 | 0.96% | 6,500株 | 0口 |

| エース証券 | 0.96% | 6,500株 | 0口 |

| マネックス証券 | 0.49% | 3,300株 | 33口 |

| 岡三証券 | 0.49% | 3,300株 | 3口 |

| JTG証券 | 0.49% | 3,300株 | 3口 |

| 極東証券 | 0.49% | 3,300株 | 0口 |

委託幹事である岡三オンラインとネオモバは、委託数が公表されていません。

現金7,500円+2,000ポイントがもらえる口座開設タイアップ企画を行っています。

抽選資金が不要の岡三オンラインと松井証券。平等抽選のauカブコム証券。落選でポイントが貯まるSBI証券。

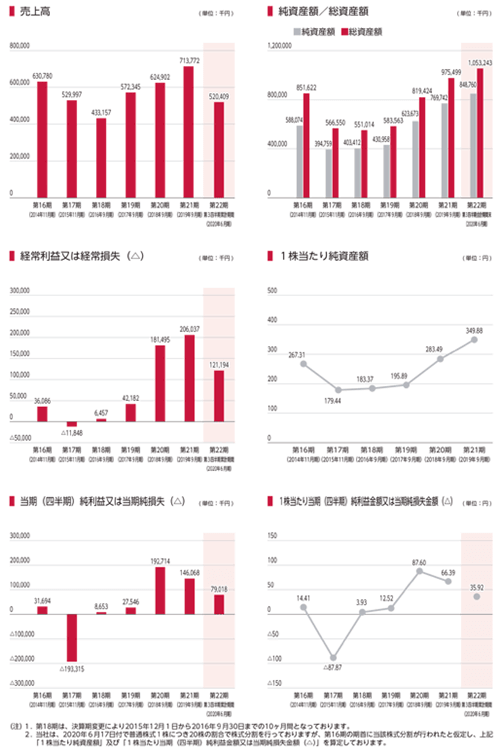

まぐまぐの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2019年9月 | 2018年9月 | 2017年9月 |

|---|---|---|---|

| 売上高 | 713,772 | 624,902 | 572,345 |

| 経常利益 | 206,037 | 181,495 | 42,182 |

| 当期利益 | 146,068 | 192,714 | 27,546 |

| 純資産 | 769,742 | 623,673 | 430,958 |

| 配当金※ | ― | ― | ― |

| EPS※ | 66.39 | 87.60 | 250.42 |

| BPS※ | 349.88 | 283.49 | 3,917.81 |

| 前期比(売上高) | 14.2% | 9.2% | ― |

上位株主とロックアップ情報

まぐまぐの上位10名の株主構成、ロックアップの情報です。

| 株主名 | 比率 | ロック アップ |

|---|---|---|

| ㈱エアトリ | 85.99% | 180日 |

| 松田 誉史 | 2.87% | 180日 |

| 浅尾 直樹 | 2.64% | 180日 |

| 山川 英治 | 2.64% | 180日 |

| 小森 良介 | 2.44% | 90日 |

| 加藤 正躬 | 0.57% | |

| ㈱アットウェア | 0.49% | 180日 |

| 市東 聡 | 0.49% | 180日 |

| 堀江 大輔 | 0.24% | |

| 遠藤 慎一 | 0.16% | 180日 |

エアトリ(6191)はまぐまぐの親会社。

直近の類似IPOの上場結果

まぐまぐと同じホットワードのIPOの上場結果です。

「親子上場」のIPOの直近の結果です。

- 2020/07/15 GMOフィナンシャルゲート…

初値売り損益:401,000円

(騰落率:157.87%、倍率:2.58倍) - 2020/03/13 フォースタートアップス…

初値売り損益:-14,200円

(騰落率:-8.02%、倍率:0.92倍) - 2019/12/25 WDBココ…

初値売り損益:187,000円

(騰落率:122.22%、倍率:2.22倍) - 2019/12/19 SRE HD…

初値売り損益:-17,500円

(騰落率:-6.60%、倍率:0.93倍) - 2019/12/16 JMDC…

初値売り損益:96,000円

(騰落率:32.54%、倍率:1.33倍)

まぐまぐと市場と業種が同じIPOの上場結果です。

「市場:JASDAQ スタンダード」かつ「業種:情報・通信業」の直近のIPO結果です。

- 2020/07/10 Speee

… 初値売り損益:227,000円

騰落率:78.82%、倍率:1.79倍 - 2020/03/19 ゼネテック

… 初値売り損益:-8,000円

騰落率:-4.71%、倍率:0.95倍 - 2020/03/11 コンピューターマネージメント

… 初値売り損益:161,000円

騰落率:58.55%、倍率:1.59倍 - 2018/10/19 ディ・アイ・システム

… 初値売り損益:202,000円

騰落率:157.81%、倍率:2.58倍 - 2018/09/26 ブロードバンドセキュリティ

… 初値売り損益:125,100円

騰落率:166.80%、倍率:2.67倍

まぐまぐのIPO分析

まぐまぐといえば、老舗のメールマガジンサイト。

いまさら上場するの?という声も多そうですが、メールマガジンによるプラットフォーム事業だけでなく、4つのメディアによるメディア広告事業も行っており、売上の半分を占めています。

つまり、今のまぐまぐは、メルマガだけではありません。

カブスルもまぐまぐにて、無料メルマガを発行していました。バックナンバー

まぐまぐ!の有料メルマガサービスは、2020年7月末現在で約1,000誌あります。

現在のクリエイターの主流は、noteによる有料記事の販売。

メディア広告事業は順調ですが、Googleのアルゴリズム変動により、売上が上下しやすい点は要注意かと思います。

とはいえ、二本柱の収益があるのは同社にとって強みです。

また、同社がプラットフォームを提供している側というのも魅力のひとつです。(noteへの依存なし)

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 業績は安定的。(決算情報)

- 古くからのネット利用者には知名度が高い。

- 購入単価が低い(8万円)。

- 市場からの吸収金額が5.5億円と小さい。(吸収金額による実績)

- IPOで人気のあるIT関連企業。

- 市場で敬遠される親子上場。親会社は航空券予約サイトのエアトリ(6191)で同社の96%の株を保有。

- 同日に3社が上場。

9.3 追記。仮条件が730円 ~ 810円に決定。(想定価格 790円より2.5%上ブレ↑)

初値予想を980円 ~ 1,210円に修正。予想利益は1.7万円~4万円です。

目論見書の想定仮条件は790円。初値予想は950円 ~ 1,150円としました。

予想利益は1.6万円~3.6万円です。

カブスルは幹事証券にて積極的にIPOに参加します。

ワンポイント

主幹事証券は、IPOで人気のIT系の主幹事を務める機会が多いSBI証券です。

主幹事証券は割当数が多いので、当選数も多くなります。

また、落選しても次回の当選チャンスに活かせるポイントがもらえます。

カブスルは16回 IPOに当選しています。

現在、SBI証券と現金2,000円がもらえる口座開設タイアップ中です♪

他にも、平等抽選で資金力に左右されない当選が期待できるマネックス証券やSMBC日興証券がおすすめです。

カブスルはこちらの3社だけでIPOに56回当選しています。(当選実績)

抽選資金に余裕があれば、穴場の証券会社である岩井コスモ証券や東海東京証券でもブックビルディングに参加したいところです。

1株からIPOに参加できるネオモバからも申込が可能になりました。